Informe Diario del 20 de Febrero 2018

- 20 de febrero de 2018

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Sin categoría

GLOBAL

Bolsas en baja ante una nueva suba de los Treasuries yields por la colocación de usd 151.000 mill. de deuda de corto plazo y notas a 2 años por usd 28000 mill. Las principales bolsas europeas caen levemente (en promedio -0,1%), mientras los inversores reaccionan a los balances y datos macro presentados hoy. Los futuros de EE.UU. operan en baja (promedio -0,8%) a la espera de nuevos resultados corporativos, al reanudarse las operaciones tras el feriado de ayer. Los inversores continúan monitoreando la tasa de rendimiento de los Treasuries. El índice VIX subía esta mañana a 21 puntos.

ARGENTINA

Hoy licitación de Lebacs en los siguientes plazos: 28, 56, 84, 147, 210 y 273 días, esperamos tasa de 27% . Tambien Letes a dólar mayorista que ayer fe de $ 20 (habrá que ver el cierre de hoy) Plazo de 126 días con vencimiento el 29 de junio próximo por u$s 400 millones y otra reapertura a un plazo de 203 días, con vencimiento el 14 de septiembre próximo por u$s 300 millones. Para las Letras a 126 días el precio de suscripción ser de u$s 990,26 por cada u$s 1000 de valor nominal, lo cual representa una tasa nominal anual de 2,85%. En los títulos con vencimiento más largo el precio de suscripción será de u$s 983,05 por cada u$s 1000 de valor nominal, lo que equivale a una tasa nominal anual de 3,10%. Las órdenes minoristas por hasta u$s 50.000 se adjudican primero . Esta es la cuarta licitación de Letes en lo que va del año y las próximas se abrirán el 13 de marzo, el 10 de abril y el 24 de abril. En total, serán 11 en el primer semestre y 22 en todo 2018.

Estados Unidos

Los futuros de EE.UU. operan en baja a la espera de nuevos resultados corporativos, al reanudarse las operaciones tras el feriado de ayer. Los inversores continúan monitoreando la tasa de rendimiento de los Treasuries.

El índice VIX subía esta mañana a 21 puntos.

El Tesoro subastará Letras a 4 semanas, 3 y 6 meses, y notas a 2 años.

Esta mañana, Home Depot (HD) publicó ganancias e ingresos que superaron las previsiones del mercado, mostrando también un crecimiento interanual mayor al esperado de las ventas en tiendas similares (7,5% vs. 6%). La empresa pronosticó un aumento de 6,5% en ventas para el año 2018.

Walmart (WMT) reportó utilidades que se ubicaron por debajo de lo esperado, mientras que los ingresos superaron las estimaciones. La acción caía 3,9% en el pre-market.

CORPORATIVAS

BOEING (BA): La compañía decidió permanecer en la licitación para vender 88 nuevos aviones de combate a Canadá. Su participación ha estado en duda debido a su disputa comercial con Canadá, que involucra la venta de aviones a reacción por el canadiense Bombardier en EE.UU.

GENERAL MOTORS (GM): La empresa ofreció convertir en acciones la deuda de alrededor de USD 2,2 Bn de su filial en Corea del Sur a cambio de apoyo financiero y beneficios fiscales de Seúl. La propuesta de reestructuración se produce después que GM anunció la semana pasada que cerraría en mayo su planta en la ciudad de Gunsan, al suroeste de Seúl, mientras definirá el futuro de las tres plantas restantes en el país en cuestión de semanas.

HSBC (HSBC): El mayor banco europeo reportó que sus ganancias antes de impuestos para todo el año 2017 aumentaron 142% YoY a USD 17,2 Bn, revirtiendo la caída registrada en 2016. Sin embargo, el resultado obtenido se ubicó por debajo de los USD 19,7 Bn estimados por el mercado. HSBC comentó que los resultados publicados incluyen un pago único de USD 1,3 Bn relacionado a la reforma fiscal en EE.UU. Las acciones caían 3% esta mañana.

Europa

Las principales bolsas europeas caen levemente, mientras los inversores reaccionan a los balances y datos macro presentados hoy.

En Alemania, las encuestas ZEW de situación actual y expectativas de febrero mostraron bajas, con la encuesta de situación actual cayendo más de lo esperado.

Hoy se conocerá el dato anticipado de la confianza del consumidor de la Eurozona de febrero, que mostraría una leve caída respecto al mes anterior.

Asia y Oceanía

Las principales bolsas asiáticas terminaron en terreno negativo ante un incremento del valor del dólar estadounidense.

En Japón, se publicará el dato preliminar del índice PMI Nikkei manufacturero de febrero.

América Latina

ARGENTINA: Debido a la sequía que afecta al país desde noviembre, los productores y organismos especializados han recortado sus estimaciones de cosecha de soja para la campaña 2017/18 en alrededor de 10 millones de toneladas, consolidando así las previsiones para la producción final por debajo de los 50 millones de toneladas.

BRASIL: El índice de actividad económica del Banco Central creció 1,41% en diciembre frente a noviembre, superando las estimaciones del mercado de 1,1%. De esta manera, la actividad económica cerró 2017 con un crecimiento de 1,04%, registrando su primer incremento anual en cuatro años tras su peor recesión en décadas.

COLOMBIA: El Ministerio de Minas y Energía informó que la producción de carbón cayó 1,2% interanual en 2017 a 89,4 millones de toneladas (Mt), alcanzando de todas maneras la meta establecida por el gobierno de 89 Mt. En 2016, la producción de carbón fue de 90,5 millones de toneladas, la cifra más alta en la historia del país.

MÉXICO: La reforma energética ha puesto las condiciones para que México se convierta en los próximos cinco años en el séptimo mayor productor de energía solar a nivel mundial, detrás de China, India, EE.UU., Japón, Alemania y Australia, estimó la firma Enlight. La reforma ha permitido que la capacidad instalada fotovoltaica se multiplique casi diez veces en los últimos tres años y la tendencia es al alza, dijo Julian Willenbrock, director general de Enlight. Esta es una de las mayores productoras de energía fotovoltaica en México y socia de Engie, el mayor productor mundial de energía.

Bonos del Tesoro

Los rendimientos de Treasuries de EE.UU. mostraban importantes subas luego del feriado de ayer. Los mercados aguardan los resultados de las subastas del Tesoro para definir posiciones en dólares. El retorno a 10 años se ubicaba en 2,9069%.

Los rendimientos de bonos soberanos europeos se mantenían estables tras las subas de ayer. Dichos incrementos se retroalimentan con los de los Treasuries, al tiempo que los inversores aguardan las minutas de la última reunión del FOMC de mañana.

Monedas Extranjeras

Esta mañana, el dólar (índice DXY) subía +0,34%, continuando con las alzas de ayer. Si bien la divisa estadounidense se recuperó luego de marcar su valor mínimo en 3 años, la creciente inflación y el déficit fiscal amenazan a la reactivación económica.

El euro cotizaba en baja (-0,57%) producto de la toma de ganancias que los inversores realizan tras el reciente rally alcista (el viernes marcó su nivel máximo en tres años). Los mercados especulan que, el próximo año, el sucesor de Draghi lleve a cabo una política más hawkish, lo que le da soporte a la moneda común.

El yen caía -0,55% luego que la divisa japonesa registró cotizaciones máximas en 15 meses. No obstante, si se sigue debilitando la demanda de Treasuries cortos de EE.UU., se espera que se recupere la demanda de activos de cobertura.

Commodities

El petróleo WTI operaba en alza (+0,34%) como resultado de menores flujos de crudo desde el oleoducto Keystone de Canadá, aunque la reciente recuperación del dólar moderó la suba. El compromiso de la OPEP de recortar la producción le proporciona un sólido soporte al precio.

El oro caía por tercera jornada consecutiva -1,19%, mientras el dólar se recupera de sus mínimos desde 2014. Los inversores se mantendrán atentos a las minutas de la última reunión de política monetaria de la Fed que se publicarán mañana.

La soja subía +1,36% cotizando en USD/tn 384,48, producto de la marcada sequía en Argentina que lleva a la cotización del grano a máximos de 7 meses. Sin embargo, se espera en Brasil una cosecha récord que moderaría las subas. El trigo operaba en USD/tn 174,15 y el maíz en USD/tn 148,23.

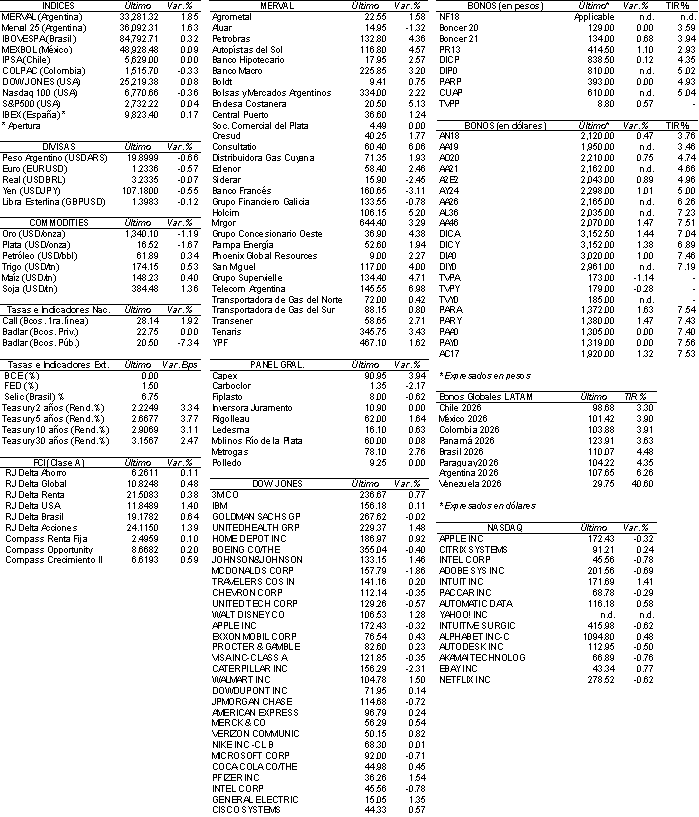

Merval / Economía Argentina

RENTA FIJA: El Gobierno licitará Letes a 126 y 203 días por hasta USD 700 M

El Ministerio de Finanzas de Argentina venderá hasta USD 400 M de Letes de 126 días a una tasa nominal anual de 2,85% y USD 300 M de Letes de 203 días con una tasa nominal anual de 3,1%. El Gobierno recibirá ofertas a partir de hoy y cerrará la venta a las 15:00 horas el 21 de febrero.

Banco Supervielle pedirá a sus accionistas que consideren la ampliación del monto del Programa Global de emisión de Obligaciones Negociables hasta un máximo en circulación en cualquier momento durante la vigencia del programa de USD 2.300 M. El Banco Supervielle ha emitido cinco clases de obligaciones negociables bajo el actual programa y su gerencia ya vislumbra posibilidades de continuar emitiendo durante el año en curso. El Banco Supervielle no especificó detalles adicionales de su próxima ON, y no se esperan novedades hasta después de la Asamblea prevista para el 6 de marzo.

Metrogas anunció el lunes el rescate anticipado de las Obligaciones Negociables Clase A-L y la Clase A-U. El monto en circulación de la Clase A-L asciende a USD 163 millones, mientras que la Clase A-U tiene bonos en circulación por USD 16,5 M. Metrogas no informó si utilizará recursos propios para rescatar cerca de USD 180 M en bonos o si optará por emitir nuevos instrumentos de deuda. En diciembre, el Directorio aprobó un nuevo Programa Global de ONs por USD 250 millones.

Los bonos en dólares que cotizan en pesos en la BCBA sumaron su tercera jornada de alzas consecutivas, impulsados por la suba del tipo de cambio, que ayer subió trece centavos (mercado minorista). Se destacan los bonos PAR (PARA y PARY) con subas de hasta 1,6% y los bonos Discount (DICA y DICY).

Los instrumentos de renta fija local siguen rebotando tras las fuertes caídas registradas en las semanas anteriores, principalmente por la fuerte suba en los rendimientos de los US Treasuries.

Los bonos en dólares en el exterior no cotizaron en la jornada de ayer, dado que en EE.UU. se celebró el President’s Day y no hubo actividad bursátil.

Por último, el riesgo país EMBI+Argentina medido por JP Morgan cayó 6 bps para ubicarse en 391 puntos (-1,5%).

RENTA VARIABLE: BMA y SUPV publicaron sus respectivos balances. El Merval subió 1,8%.

En una jornada con poco volumen de operaciones tras el feriado bursátil en EE.UU. y el paro bancario en Argentina, el índice Merval registró su cuarta jornada consecutiva con ganancias, al cerrar con un alza de 1,8%, ubicándose en 33.281 unidades.

El mercado bursátil local sigue descontado la decisión del MSCI de recategorizar al país como país emergente.

Así mismo, se mantiene la valorización de las acciones del sector utilities que crecen de la mano de las actualizaciones tarifarias.

Las acciones que más subieron en la jornada de ayer fueron: Telecom (+7,0%), Consultatio (+6,1%), Holcim (+5,2%), Endesa Costanera (+5,1%) y Grupo Supervielle (+4,7%), entre las principales.

Sólo cayeron: Banco Francés (-3,1%), Siderar (-2,5%), Aluar (-1,3%), y Grupo Financiero Galicia (-0,8%).

Banco Macro (BMA) reportó ganancias por ARS 3,01 M en el 4ºT17, representando un aumento de 16% en comparación con el 3ºT17 y 78% más que en el mismo período de 2016. El ingreso neto fue de ARS 9,39 M en el período completo de 2017 (comparado con 2016, los ingresos crecieron 44%).

Banco Supervielle (SUPV) informó que los ingresos netos crecieron 14,2%, comparando el 4ºT17 y el 4Tº16. Mientras que comparados con el trimestre anterior, los mismos crecieron 37,3%. Por otro lado, las ganancias por acción aumentaron en el 4ºT17 27,4% YoY y 15,7% MoM. Por último, las ganancias en el 4ºT17 ascendieron 42,5% comparadas con el mismo período de 2016.

NOTICIAS MACROECONÓMICAS

Los aumentos en las tarifas de gas serían entre 40% y 50%

Entre hoy y el jueves se desarrollarán las audiencias públicas para tratar un nuevo aumento de casi el 50% en las tarifas de gas que se aplicará desde el 1 de abril. El cálculo sobre la suba varió tras conocerse el índice de precios mayoristas de febrero, que llegó al 4,6% (las empresas habían estimado un 1,6%).

El sector autopartista creció por primera vez en cuatro años

La industria productora de autopartes concluyó 2017 con crecimiento por primera vez desde 2013, al aumentar las ventas en el mercado local 10,5% y las exportaciones 9,8%, según Investigaciones Económicas Sectoriales (IES).

El Gobierno afirmó que la economía creció cerca de 2,8% en 2017

El Gobierno afirmó que la economía creció “cerca de 2,8%” según Guido Sandleris, jefe de asesores del Ministerio de Hacienda en 2017, por lo que no se debería pagar el cupón del bono atado al nivel de expansión de la actividad económica, que demandaba un piso mínimo de crecimiento de más del 3%.

El déficit comercial de autopartes creció 15,4% en 2017

El déficit comercial de autopartes en 2017 ascendió a USD 6.710 M, lo que representa un incremento de 15,4% con respecto a 2016, según un informe de AFAC. Dicha cifra es equivalente a casi el 80% del déficit comercial de la Argentina.

Tipo de Cambio

Pese al paro bancario del día de ayer, el tipo de cambio minorista subió trece centavos y se ubicó en ARS 20,18 (punta vendedora). En el segmento mayorista, también se apreció el tipo de cambio, subiendo a ARS 19,90. El tipo de cambio recupera terreno tras el ajuste de la semana pasada, que se dio como respuesta a la decisión del BCRA de mantener sin cambio la tasa de referencia en 27,25%.

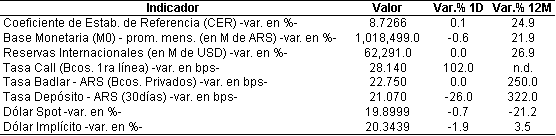

Indicadores Monetarios

En el día lunes las reservas cayeron USD 22 M y finalizaron en USD 62.291 M.

Indicadores Financieros

Fuente: Bloomberg

Ver precios de acciones, bonos, y otra info. útil en: http://www.fundacioncapital.org.ar/index.php?codigo=21010

Disclaimer

Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros.

Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario.

Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales.

Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso.

Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA