Informe Diario 24 de Abril de 2018

- 24 de abril de 2018

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, informes economiocos

www.maxintavalores.com opere on line , consulte sus inversiones, precios e informes

GLOBAL: Resultados corporativos impulsan los mercados.

WALL STREET HOY:

https://www.youtube.com/watch?v=4nw5vgRWXO0&feature=youtu.be

Estados Unidos:

Los futuros de EE.UU. operaban en baja, mientras el retorno del Treasury a 10 años subía a valores cercanos a 3% y los inversores aguardan la publicación de nuevos balances trimestrales.

El índice de actividad nacional de la Fed de Chicago de marzo registró una fuerte caída, mayor a la esperada. Las ventas de viviendas usadas aumentaron en marzo.

Hoy se espera un incremento de las ventas de nuevas viviendas correspondientes al mes de marzo. El índice manufacturero Richmond de abril mostraría un leve aumento, mientras que se prevé una caída en el índice de confianza del consumidor del Conference Board.

Esta mañana, Coca-Cola (KO) presentó ganancias y ventas que se ubicaron por encima de las expectativas del mercado. A su vez, la empresa afirmó su outlook de beneficios para 2018 con un crecimiento interanual estimado de entre 8% y 10%. La acción subía 1,5% en el pre-market.

Verizon (VZ) reportó utilidades e ingresos mayores a lo esperado. La empresa comunicó que ve un crecimiento de sus ganancias y ventas para todo el 2018 menores a 5% interanual. La acción subía 2,2% en el pre-market.

Cornin (GLW), Sherwin-Williams (SHW), 3M (MMM), Caterpillar (CAT) publicarán sus balances antes de la apertura del mercado, mientras que Illumina (ILMN), Wynn Resorts (WYNN), Navient (NAVI) y Capital One Financial (COF), entre otras, lo harán al finalizar la jornada.

CORPORATIVAS

ALPHABET (GOOGL): La empresa informó ganancias e ingresos que se ubicaron por encima de lo esperado. La compañía reportó un aumento en sus ventas, pero también un incremento en los costos de adquisición de tráfico (TAC por sus siglas en inglés). A su vez, las ventas por publicidad (que representan la mayor parte de sus ingresos) aumentaron 20% YoY. La acción subía 0,8% en el pre-market.

CADENCE DESIGN SYSTEMS (CDNS): La compañía de servicios de ingeniería y software informó utilidades e ingresos que superaron las previsiones del mercado. A su vez, CDNS mejoró su outlook para todo el año 2018. Las acciones subían 13% en el pre-market.

HUMANA (HUM): La aseguradora de salud se está asociando con un consorcio de capital privado para adquirir el operador de instalaciones para enfermos terminales privado Curo Health Services por USD 1,4 Bn. Humana tendría una participación del 40%.

SAP (SAP): La desarrolladora alemana de software organizacional informó positivos resultados corporativos correspondientes al 1ºT18. SAP comentó que estaba ganando mercado a sus competidores Salesforce y Oracle. Finalmente, la compañía también elevó su guidance de beneficios y ventas para todo el 2018, tomando en cuenta la adquisición de la firma estadounidense de software de ventas Callidus por USD 2,4 Bn, que anunció en enero pasado. Sus acciones subían 3,8% esta mañana.

SK HYNIX (000660): La fabricadora de chips surcoreana informó un incremento de su ganancia operativa de 77% YoY para el 1ºT18. Sin embargo, sus acciones finalizaron con una caída de 2,7% luego de advertir sobre una desaceleración en las ventas de chips para smartphones, aunque posteriormente añadió que dicha ralentización podría ser compensada por una mayor demanda de chips para servidores.

Europa

Las principales bolsas europeas suben levemente mientras los inversores reaccionan a los nuevos balances trimestrales.

En Francia, la confianza manufacturera se redujo levemente durante abril. En Alemania, se redujeron fuertemente los resultados de las encuestas IFO (evaluación actual y expectativas).

En el Reino Unido el índice de optimismo empresarial cayó a valores negativos (indicando pesimismo).

Asia y Oceanía

Las principales bolsas asiáticas finalizaron hoy en terreno positivo, con los inversores monitoreando la tasa de rendimientos de los bonos del Tesoro de EE.UU.

En Japón, la revisión final del índice líder CI de febrero registró una leve mejora respecto al dato anterior.

América Latina

MÉXICO: El Instituto Nacional de Estadística y Geografía (INEGI) informó que la actividad económica creció 0,7% en febrero respecto al mes anterior impulsada por los sectores de servicios e industria. En términos interanuales, la actividad económica se expandió 2,4%, cifra que se mantiene en el rango de meta oficial de 2% y 3%.

PARAGUAY: La Agencia Fitch Ratings comentó que no anticipa cambios significativos en la política económica del país tras la elección de Mario Abdo Benítez como nuevo presidente, considerando también que el nuevo Gobierno intentará mantener una fuerte disciplina fiscal. Fitch añadió que cree que se mantendrá la tendencia de fuerte crecimiento económico, tras una expansión del PIB de 4,7% en 2017.

PERÚ: El ministro de Agricultura y Riego, Gustavo Mostajo, señaló que el Gobierno busca impulsar las agroexportaciones con el fin de alcanzar la meta propuesta de USD 10.000 M en exportaciones al año 2021 y también ampliar los alcances de la Ley de Promoción Agraria.

BOLIVIA: El Gobierno comunicó su elección por la firma alemana ACI Systems como socia para la industrialización del litio, un proceso que incluye la instalación de la planta de fabricación de baterías de ese metal cuyo producto se exportará a Europa, principalmente al sector automotriz. El Gobierno conformará con ACI Systems una empresa mixta en la que tendrá la participación mayoritaria del 51%. La firma alemana tiene previsto invertir aproximadamente USD 1.300 M para las instalaciones de dos plantas, mientras que el Gobierno boliviano invertirá USD 900 M (de los cuales 50% ya se ejecutaron).

Bonos del Tesoro

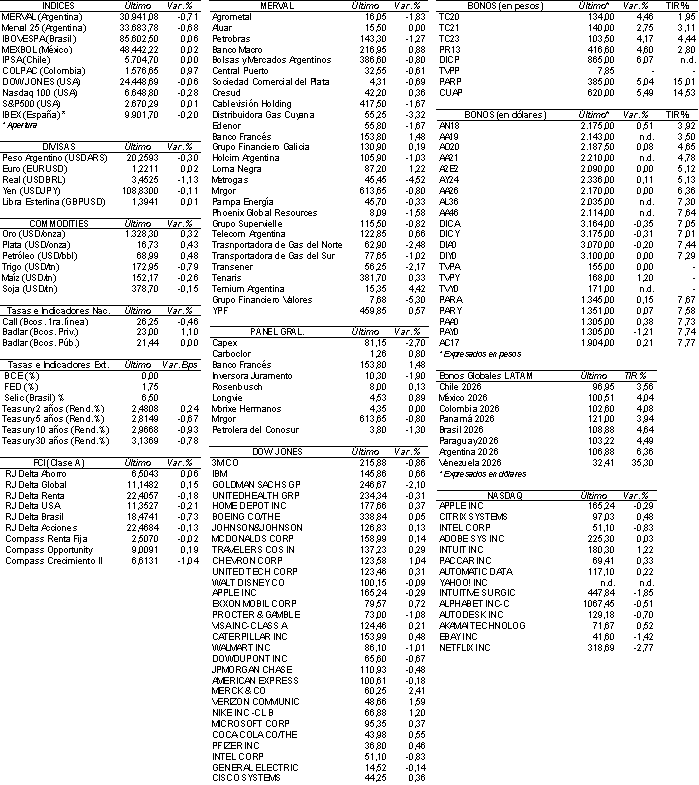

Los rendimientos de Treasuries de EE.UU. caían tras las marcadas subas recientes. La creciente emisión de deuda y las presiones inflacionarias por el aumento en los precios del petróleo le dan soporte a los cupones de los bonos. El retorno a 10 años se ubicaba en 2,9668%.

Los rendimientos de bonos soberanos europeos se mostraban en línea con los Treasuries de EE.UU.

Monedas

Esta mañana, el dólar (índice DXY) se mostraba estable (con leve sesgo bajista) luego de la marcada suba de ayer. La divisa estadounidense alcanzó su mayor nivel en 3 meses luego que el rendimiento de los Treasuries a 10 años se aproximara a la resistencia de 3%.

El euro cotizaba estable tras la fuerte toma de ganancias de ayer. El creciente spread entre los rendimientos de los Treasuries de EE.UU. y los bonos de Alemania presionan a la divisa común a la baja.

El yen operaba en baja (-0,11%) ante el creciente apetito por el riesgo global, los menores temores a enfrentamientos geopolíticos y la disminución de las tensiones comerciales entre EE.UU. con China.

Commodities

El petróleo WTI subía +0,48% debido a que los recortes de producción de la OPEP, las posibles sanciones contra Irán y la sólida demanda global reducen el exceso de oferta. Sin embargo, la creciente producción en EE.UU. presiona contra dichas subas.

El oro cotizaba en alza (+0,32%), rebotando tras las marcadas bajas de ayer. El impulso alcista del dólar, sostenido por los mayores rendimientos de los Treasuries, presiona al metal. No obstante, las presiones inflacionarias en EE.UU. (impulsadas por la suba del petróleo) le dan soporte a la cotización.

La soja caía -0,15% por cuarta jornada, cotizando en USD/tn 378,70, al incrementarse los temores a una caída de los pedidos de embarques hacia Asia. Además, el lanzamiento de acciones anti-dumping desde China contra el sorgo de EE.UU. dificulta las negociaciones bilaterales, sumando presión sobre la cotización a la baja. El trigo operaba en USD/tn 172,95 y el maíz en USD/tn 152,17.

Merval / Economía Argentina

RENTA FIJA: Galicia colocará hoy ONs por hasta ARS 6.000 M.

Banco de Galicia licitará en el día de hoy ONs Clase V Serie I, por un monto de hasta ARS 3.000 M (ampliable hasta un máximo de USD 570,7 M), a un plazo de 24 meses y a tasa fija. Y colocará la Clase V Serie II, por un monto de hasta ARS 3.000 M (ampliable hasta un máximo de USD 570,7 M), a un plazo de 36 meses y a tasa variable (Badlar más un margen de corte). Ambas ONs serán emitidas bajo el Programa de Emisión Global de ONs simples a corto, mediano y largo plazo, por hasta un monto total en circulación de USD 1.100 M.

Petroquímica Comodoro Rivadavia (PCR) prepara la venta internacional de bonos por hasta USD 400 M, a un plazo de 5 o 7 años, de acuerdo con un informe del regulador del mercado local. Se espera que el roadshow comience mañana 25 de abril y la licitación se realice el 1º de mayo. Las ONs de PCR regirán bajo ley de Nueva York. Los bancos Itaú, BBVA y HSBC serán los agentes organizadores internacionales, mientras que ICBC y Allaria Ledesma publicarán los libros locales.

El miércoles el Gobierno emitirá un bono del Tesoro en pesos ligado a la inflación (BONCER), con vencimiento el 27 de abril de 2025 (7 años), con un spread de 4%. Además, reabrirá la Lete en dólares a 217 días, y se emitirá una nueva a 364 días de plazo.

Hoy el BCRA, en su reunión quincenal de política monetaria, dará a conocer cómo quedará la tasa de referencia que actualmente se encuentra en 27,25%. El mercado estima se mantenga estable.

Los soberanos en dólares que cotizan en el exterior (mercado OTC) extendieron las bajas, tras una nueva suba en el rendimiento de los Treasuries a 10 años de EE.UU. al nivel de 3% en forma intradiaria. Sobre el final de la rueda, la tasa bajó a 2,97%.

En la BCBA, los principales bonos en dólares de corto plazo cerraron con alzas, debido a la suba del tipo de cambio mayorista. Mientras que los títulos de mediana y larga duration terminaron con caídas ante la incertidumbre externa.

El riesgo país medido por el EMBI+Argentina se incrementó a 401 puntos básicos.

RENTA VARIABLE: Ternium Argentina informó un crecimiento de las ganancias de 37,5% YoY en el 1ºT18

El índice accionario doméstico volvió a perder terreno el lunes, mostrando su tercera rueda consecutiva de pérdidas, en medio de una mayor incertidumbre global (por la suba de la tasa de referencia de EE.UU. a 10 años testeara el nivel de 3%), y local (a la espera de la aprobación de la Ley de Mercado de Capitales).

En este contexto, el Merval cayó 0,7% para ubicarse en las 30.941,08 unidades.

El volumen operado en acciones en la BCBA volvió a ser bajo y se ubicó en los ARS 541,2 M. En Cedears se negociaron ARS 5,6 M.

Las acciones que más sobresalieron al alza ayer fueron las de: Ternium Argentina (TXAR), que subió 4,4% tras la presentación de su balance trimestral, Banco Francés (FRAN) y Loma Negra (LOMA), entre las más importantes. Sin embargo, se destacaron a la baja: Grupo Financiero Valores (VALO), Metrogas (METR) y Distribuidora de Gas Cuyana (DGCU2), entre otras.

Ternium Argentina (TXAR) reportó los resultados del 1ºT18. En dicho período mostró una ganancia neta de ARS 2.554,3 M, que se compara con los ARS 1.857,4 M obtenidos en el mismo período del año anterior. Esto representó una utilidad de 37,5% mayor en forma interanual. En el 4ºT17 la compañía había ganado ARS 848,1 M. Ternium presentó una nota a la BCBA con sólo la línea final de los resultados.

NOTICIAS MACROECONÓMICAS

Provincia de Buenos Aires anuncia baja de impuestos en servicios

En sintonía con el pedido del Gobierno, María Eugenia Vidal anunció una rebaja impositiva para los servicios en Provincia. De esta manera, la gobernadora bonaerense afirmó que en promedio la reducción en la factura de luz será de 15,5%, de 6,3% en la tarifa del gas y de 6,2% en la boleta del agua. De acuerdo al anuncio de Vidal, el beneficio impositivo se hará efectivo desde la próxima factura luego que la Legislatura provincial apruebe los cambios propuestos por La Plata.

Hoy se reabre la licitación de contratos PPP para la concesión de rutas y autopistas

PPP: Luego de dos postergaciones, finalmente hoy se abrirán los sobres correspondientes a las ofertas para la licitación de los contratos de Participación Púbico-Privada (PPP) de la concesión de casi 8.000 km. de rutas y autopistas. Participarían alrededor de 10 grupos en la licitación y se prevé que esta vez haya presencia de grupos extranjeros, principalmente de España. Este primer trato es por USD 6.000 M y estará enfocado en rutas de la región centro con foco en Buenos Aires, Santa Fe y Córdoba.

Tipo de cambio

El dólar minorista cerró el lunes cinco centavos por encima del cierre del viernes, y se ubicó en ARS 20,53 (vendedor), luego que el BCRA interviniera en el mercado cambiario después de dos semanas para contener el precio de la divisa ante una mayor demanda. El tipo de cambio mayorista terminó ubicándose en ARS 20,26 para la punta vendedora, subiendo cinco centavos respecto al viernes ante una elevada demanda de inversores en un contexto de mayor aversión al riesgo a nivel global. La divisa no subió más debido a que el Banco central vendió USD 214 M.

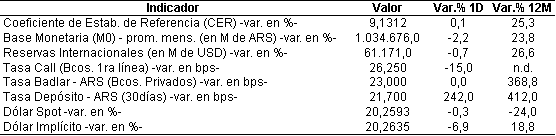

Indicadores monetarios

Las reservas internacionales bajaron el lunes USD 428 M y finalizaron en USD 61.171 M.

Indicadores Financieros

Fuente: Bloomberg

Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.org.ar/index.php?codigo=21010

Disclaimer

Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros.

Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario.

Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales.

Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso.

Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.