Informe Diario 13 de Febrero de 2019

- 13 de febrero de 2019

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, informes economiocos

www.maxintavalores.com opere on line , consulte sus inversiones, precios e informes.

GLOBAL

Los futuros de acciones de EE.UU. operaban en alza (en promedio +0,1%), producto del optimismo en torno a las negociaciones comerciales con China.

- S&P Futures 2,752.50 +7.75(+0.28%)

- Dow Futures 25,504.00 +98.00(+0.39%)

- Nasdaq Futures 7,049.50 +31.00(+0.44%)

- Crude Oil 53.64 +0.54(+1.02%)

- Gold 1,312.5 -1.50 (-0.1)

Ayer por la tarde, el presidente Trump comentó que estaría de acuerdo en posponer la fecha límite del 1 de marzo para llegar a un acuerdo, si las negociaciones marcan importantes progresos. La nueva ronda de conversaciones entre ambos países comenzará mañana y se extenderá, en principio, hasta el 15 de febrero.

En relación al acuerdo tentativo de financiamiento del muro fronterizo, el Presidente comentó que no estaba conforme con esta propuesta, pero añadió que estudiará los detalles de la misma. Este acuerdo deberá ser aprobado a más tardar para el viernes 15 de febrero, de lo contrario volvería a ocurrir un nuevo cierre de Gobierno.

ARGENTINA

Los soberanos en dólares que operan en el exterior cerraron ayer con alzas de hasta 1,3% (para los más largos), en un contexto de subas a nivel global después que Trump anunciara que estaría dispuesto a correr la fecha límite del 1º de marzo para llegar a un acuerdo comercial con China. En este sentido, el retorno de los bonos a 10 años de Argentina el miércoles se redujo casi 14 bps a 9,22%. El riesgo país medido por el EMBI+Argentina disminuyó a 670 puntos básicos (-1,9%).

LELIQ: El BCRA convalidó el martes otra baja en la tasa de las Letras de Liquidez (Leliq), la cual alcanzó el 44,356% en promedio, registrando su menor nivel desde el pasado 10 de agosto. A pesar de ello, el recorte fue algo menor al de los últimos días: fue de 79 bps, desde el 45,155% del lunes. La entidad monetaria adjudicó Leliqs por un monto de ARS 190.000 M a 7 días, absorbiendo unos ARS 5.000 M. La tasa máxima pagada fue de 44,7491%.

El dólar minorista cayó el martes 14 centavos y cerró por debajo de los ARS 39 (a ARS 38,95 vendedor). Sin embargo, el tipo de cambio mayorista terminó subiendo por séptima rueda consecutiva, ganando ocho centavos para cerrar en ARS 37,99 para la punta vendedora, aunque aún continúa por fuera de la zona de no intervención, establecida en ayer en ARS 38,182.

En este contexto, el BCRA volvió a intervenir ante la escasa demanda con la compra de USD 75 M en dos subastas (USD 25 M a un precio promedio de ARS 37,7980 y USD 50 M a un precio promedio de ARS 37,7986). Las reservas internacionales subieron ayer USD 234 M y finalizaron en USD 66.917 M.

El índice S&P Merval terminó ayer ganando 1,8% respecto al lunes y se ubicó en los 37.685,96 puntos, marcando su tercera rueda consecutiva de subas tras las importantes caídas de la semana pasada. De esta forma, el principal índice accionario registró un nuevo récord histórico en pesos.

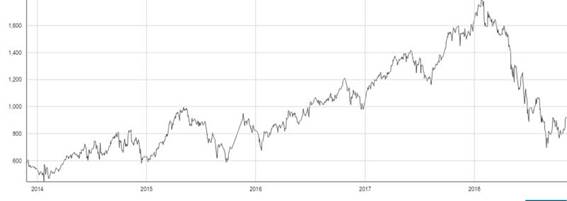

Sin embargo en dólares cotiza a usd 877 por lo que cayó 43% de sus máximos de Nov 2017 en usd 1556.

Merval en dólares

El volumen operado en acciones en la BCBA alcanzó los ARS 727,7 M, superando el nivel de la rueda del lunes, aunque el promedio diario continúa siendo muy bajo. En Cedears se negociaron ARS 100,1 M.

Las subas más destacadas pasaron por las acciones de: Petrobras (APBR), Banco Francés (FRAN) e YPF (YPFD), entre las más relevantes. Sin embargo, sólo terminaron en baja: Edenor (EDN), Ternium Argentina (TXAR) y Pampa Energía (PAMP).

INDUSTRIA: La utilización de la capacidad instalada en la industria cayó en diciembre a 56,6%, es decir, 7,4% menos al nivel registrado en el mismo mes de 2017 (64%) y registrando el menor nivel desde julio de 2002. Este descenso estuvo en línea con el retroceso del 14,7% que registró la actividad industrial entre esos 12 meses.

EXPORTACIONES: Según la Agencia Argentina de Inversiones y Comercio Internacional, las exportaciones crecieron en diciembre 15% YoY, y alcanzaron los USD 5.300 M durante este período. Además, en el acumulado a 12 meses de 2018 aumentaron 5%, lo que las llevó a totalizar USD 61.000 M. La mayor competitividad cambiaria de los últimos meses, sumada a otros factores como la mejora de la infraestructura de transporte y logística, impactaron en este comportamiento.

SERVICIOS PÚBLICOS: Según el INDEC, el indicador de servicios públicos (ISSP) de noviembre de 2018 cayó 4,6% YoY. En términos desestacionalizados, el ISSP se contrajo 0,6% MoM. Este indicador mide la evolución de un conjunto de servicios con periodicidad mensual, incluyendo demanda de energía eléctrica, consumo de gas natural y agua entregada a la red, entre otros.

Estados Unidos:

Los futuros de acciones de EE.UU. operaban en alza (en promedio +0,1%), producto del optimismo en torno a las negociaciones comerciales con China.

Ayer por la tarde, el presidente Trump comentó que estaría de acuerdo en posponer la fecha límite del 1 de marzo para llegar a un acuerdo, si las negociaciones marcan importantes progresos. La nueva ronda de conversaciones entre ambos países comenzará mañana y se extenderá, en principio, hasta el 15 de febrero.

En relación al acuerdo tentativo de financiamiento del muro fronterizo, el Presidente comentó que no estaba conforme con esta propuesta, pero añadió que estudiará los detalles de la misma. Este acuerdo deberá ser aprobado a más tardar para el viernes 15 de febrero, de lo contrario volvería a ocurrir un nuevo cierre de Gobierno.

Por otro lado, los inversores también estarán atentos a los datos macro que se publicarán hoy. Se dará a conocer la inflación de enero que sería de 1,5% YoY, mostrando una desaceleración respecto al dato anterior. El presupuesto mensual moderaría significativamente su déficit en diciembre.

TRIPADVISOR (TRIP): La compañía reportó USD 346 M en ingresos, superando las estimaciones, mientras que las ganancias por acción se ubicaron por debajo de lo esperado. Los ingresos fueron impulsados por su segmento no hotelero, que registró un crecimiento interanual del 38%. Sin embargo, la acción cayó 4,8% en el after-market.

ABN AMOR GROUP (ABNRY): El banco holandés reportó resultados de ganancias muy por debajo de las expectativas, producto de un aumento en el deterioro de los préstamos. Las acciones caían 7,6%.

Europa

Las principales bolsas de Europa subían en promedio +0,3%, ante el optimismo que China y EE.UU. avancen para lograr un acuerdo comercial.

En el Reino Unido, la inflación de enero fue de 1,8% YoY mostrando una desaceleración respecto al mes anterior. En la Eurozona, la producción industrial (ajustada por días trabajados) mostró una contracción en enero mayor a la esperada (-4,2% YoY vs. -3,3%).

Asia y Oceanía

Los mercados asiáticos terminaron en alza, con el índice Shanghai de China subiendo +1,8% y el índice Nikkei de Japón ganando +1,3%, ante la esperanza de un pronto acuerdo comercial entre EE.UU. y China.

El índice de precios al productor japonés se desaceleró fuertemente en enero respecto al dato anterior. El PIB de Japón reflejaría una suba en el 4ºT18 respecto al período anterior (dato preliminar).

América Latina

CHILE: De acuerdo a expectativas del mercado, el Banco Central elevaría su tasa de interés referencial a 3,25% dentro de cinco meses, por encima del 3% actual. Asimismo, se espera que el crecimiento económico, alcance 3,2% en el 1ºT19, apoyado en una recuperación de los precios del cobre por menores tensiones comerciales globales.

COLOMBIA: La recaudación de impuestos subió en enero 5,8% YoY a COP 17,1 Tr (USD 5.488 M), impulsada por los tributos asociados al comercio exterior y a las ventas. El Gobierno estableció una meta de recaudo de impuestos de COP 148 Tr (USD 47.497,7 M) para este año, superior a los COP 144,4 Tr que obtuvo en el 2018 cuando aumentó 6% anual.

MÉXICO: La producción industrial del país retrocedió en diciembre 2,5% YoY, resultado que significó la peor caída desde noviembre de 2009, cuando el indicador cayó 3,0% anual. Frente a noviembre de 2018, acumuló tres meses consecutivos de contracciones, al disminuir a una tasa de 0,4% MoM. En el balance anual, la actividad industrial creció 0,1% en 2018.

MÉXICO: El Banco Central dio a conocer que el Gobierno pagó un monto récord de USD 18.966 M para importar gasolina el año pasado, lo que explicó 79,3% del déficit petrolero total. En tal sentido, el déficit de productos petroleros alcanzó un monto histórico de USD 23.190 M en 2018, monto que representó el cuarto año consecutivo en esta situación, en el cual los combustibles explicaron el 127% del déficit en 2015, el 88,6% en 2016, y el 79,3% el año pasado.

Bonos del Tesoro

Los rendimientos de Treasuries de EE.UU. caían levemente, mientras los inversores continúan monitoreando las conversaciones comerciales con China. El retorno a 10 años se ubicaba en 2,6810%.

Los retornos de Europa registraban leves bajas, mientras crece la incertidumbre regional de cara al Brexit.

Monedas

El dólar (índice DXY) se mostraba estable (con leve sesgo alcista) a medida que los progresos en las negociaciones comerciales con China aumentan la demanda de activos de riesgo y limitan a la divisa estadounidense.

El yen operaba en baja (-0,2%) luego que Trump mostrara flexibilidad en las negociaciones con China, lo que reduce la demanda de activos de cobertura.

La libra esterlina caía -0,1% en un contexto de volatilidad. El Reino Unido está camino a abandonar la UE el 29 de marzo sin un acuerdo, a menos que la Primer Ministro Theresa May pueda enmendar el acuerdo de salida.

Commodities

El petróleo WTI subía 1,07%, debido a la profundización de los recortes del suministro global de la OPEP, mientras persisten las sanciones contra Venezuela.

El oro cotizaba sin cambios, sostenido por la estabilidad del dólar. Los mercados aguardan por más claridad en las negociaciones comerciales entre EE.UU. y China luego de los comentarios positivos de Trump.

La soja cotizaba estable (con sesgo bajista) en USD/tn 336,91 tras alcanzar su valor máximo en una semana. Pero las crecientes esperanzas de un acuerdo comercial entre Washington y Beijing le dan soporte a la demanda de granos. El maíz operaba en USD/tn 148,92 y el trigo en USD/tn 191,87.

Merval / Economía Argentina

RENTA FIJA: CABA saldrá hoy a emitir un bono en pesos a 5 años por hasta USD 500 M

La Ciudad de Buenos Aires emitirá hoy un bono en pesos Clase 22, por un monto equivalente de hasta USD 200 M (ampliable hasta USD 500 M), con vencimiento el 29 de marzo de 2024, a tasa Badlar más un margen de corte de 325 bps.

El Banco de La Provincia De Buenos Aires saldrá hoy al mercado local a colocar bonos Clase XI y XII, a 9 y 18 meses de plazo, por un monto de hasta ARS 1.000 M (ampliable hasta ARS 5.000 M), a tasa variable. Estos títulos se colocarán bajo el Programa Global de Emisión de Títulos de Deuda por hasta USD 1.000 M.

Banco Hipotecario colocó ONs Clase 1 en pesos, simples (no convertibles en acciones), a tasa Badlar más 615 bps de margen de corte, a 24 meses (vencimiento el 15 de febrero de 2021), por un monto de ARS 3.570,1 M. Las ofertas alcanzaron los ARS 5.047,3 M.

Hoy finaliza el roadshow del bono en pesos de Tarjeta Naranja y mañana se realizará la subasta. La licitación es por la ON Clase XLIII por un monto de hasta ARS 1.000 M (ampliable hasta ARS 3.000 M), a 18 meses de plazo, y a tasa variable.

Los bonos soberanos en dólares que operan en el exterior cerraron ayer con alzas de hasta 1,3% (para los más largos), en un contexto de subas a nivel global después que Trump anunciara que estaría dispuesto a correr la fecha límite del 1º de marzo para llegar a un acuerdo comercial con China.

En este sentido, el retorno de los bonos a 10 años de Argentina el miércoles se redujo casi 14 bps a 9,22%.

El riesgo país medido por el EMBI+Argentina disminuyó a 670 puntos básicos (-1,9%).

En la BCBA, los principales bonos en dólares que cotizan en pesos cerraron con ganancias, impulsados nuevamente por el alza del tipo de cambio en el mercado mayorista.

El BCRA convalidó el martes otra baja en la tasa de las Letras de Liquidez (Leliq), la cual alcanzó el 44,356% en promedio, registrando su menor nivel desde el pasado 10 de agosto. A pesar de ello, el recorte fue algo menor al de los últimos días: fue de 79 bps, desde el 45,155% del lunes. La entidad monetaria adjudicó Leliqs por un monto de ARS 190.000 M a 7 días, absorbiendo unos ARS 5.000 M. La tasa máxima pagada fue de 44,7491%.

RENTA VARIABLE: Por tercera rueda consecutiva subió el S&P Merval y marco un nuevo récord en pesos

Ayudado en parte por la suba de los mercados norteamericanos y del precio del petróleo, el índice S&P Merval terminó ayer ganando 1,8% respecto al lunes y se ubicó en los 37.685,96 puntos, marcando su tercera rueda consecutiva de subas tras las importantes caídas de la semana pasada. De esta forma, el principal índice accionario registró un nuevo récord histórico.

El volumen operado en acciones en la BCBA alcanzó los ARS 727,7 M, superando el nivel de la rueda del lunes, aunque el promedio diario continúa siendo muy bajo. En Cedears se negociaron ARS 100,1 M.

Las subas más destacadas pasaron por las acciones de: Petrobras (APBR), Banco Francés (FRAN) e YPF (YPFD), entre las más relevantes.

Sin embargo, sólo terminaron en baja: Edenor (EDN), Ternium Argentina (TXAR) y Pampa Energía (PAMP).

NOTICIAS MACROECONÓMICAS

Capacidad instalada industrial cayó en diciembre a 56,6%

La utilización de la capacidad instalada en la industria cayó en diciembre a 56,6%, es decir, 7,4% menos al nivel registrado en el mismo mes de 2017 (64%) y registrando el menor nivel desde julio de 2002. Este descenso estuvo en línea con el retroceso del 14,7% que registró la actividad industrial entre esos 12 meses.

Exportaciones crecieron 15% YoY en diciembre

Según la Agencia Argentina de Inversiones y Comercio Internacional, las exportaciones crecieron en diciembre 15% YoY, y alcanzaron los USD 5.300 M durante este período. Además, en el acumulado a 12 meses de 2018 aumentaron 5%, lo que las llevó a totalizar USD 61.000 M. La mayor competitividad cambiaria de los últimos meses, sumada a otros factores como la mejora de la infraestructura de transporte y logística, impactaron en este comportamiento.

Servicios públicos cayeron en noviembre 4,6%

Según el INDEC, el indicador de servicios públicos (ISSP) de noviembre de 2018 cayó 4,6% YoY. En términos desestacionalizados, el ISSP se contrajo 0,6% MoM. Este indicador mide la evolución de un conjunto de servicios con periodicidad mensual, incluyendo demanda de energía eléctrica, consumo de gas natural y agua entregada a la red, entre otros.

Tipo de cambio

El dólar minorista cayó el martes 14 centavos y cerró por debajo de los ARS 39 (a ARS 38,95 vendedor). Sin embargo, el tipo de cambio mayorista terminó subiendo por séptima rueda consecutiva, ganando ocho centavos para cerrar en ARS 37,99 para la punta vendedora, aunque aún continúa por fuera de la zona de no intervención, establecida en ayer en ARS 38,182. En este contexto, el BCRA volvió a intervenir ante la escasa demanda con la compra de USD 75 M en dos subastas (USD 25 M a un precio promedio de ARS 37,7980 y USD 50 M a un precio promedio de ARS 37,7986).

Indicadores monetarios

Las reservas internacionales subieron ayer USD 234 M y finalizaron en USD 66.917 M.

Indicadores Financieros

Fuente Bloomberg

Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.

Disclaimer

Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros.

Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario.

Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales.

Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso.

Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.