Informe Diario del 17 de Noviembre 2017

- 17 de noviembre de 2017

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, informes economiocos

GLOBAL: En una jornada de pocos datos macro, la reforma impositiva en EE.UU. es el foco de atención.

Estados Unidos

Los futuros de EE.UU. operaban en baja a la espera de nuevos datos económicos.

La Cámara Baja aprobó ayer el proyecto de reforma tributaria, la cual ahora será enviada al Senado quien ya adelantó que votará su propia versión. Las notables diferencias entre ambas versiones, obligan a los congresistas a reconciliar ambos planes para una versión final, la cual se espera termine convirtiéndose en ley el 24 de diciembre.

Los pedidos de subsidios por desempleo correspondientes a la semana finalizada el 11 de noviembre aumentaron fuertemente, cuando se esperaba una disminución.

El índice de Panorama de negocios elaborado por la Fed Filadelfia correspondiente al mes de noviembre cayó más de lo previsto. No obstante, la producción industrial de octubre mejoró más de lo estimado.

Hoy se espera una leve recuperación en las cifras de construcciones iniciales y permisos de construcción correspondientes al mes de octubre.

Europa

Los principales mercados europeos caían mientras los inversores reaccionan a los comentarios del presidente del BCE y a nuevos resultados corporativos.

Mario Draghi, comentó esta mañana que a pesar de una mejora en la situación económica de la Eurozona, el BCE necesita ser paciente a la hora de normalizar la política monetaria de la Región, mientras la inflación se mantenga por debajo de la meta oficial.

Además, respaldó la decisión tomada en la última reunión de octubre de disminuir el nivel de compras de activos a EUR 30 Bn y extender el programa de estímulos monetarios.

Hoy no se publicarán indicadores económicos de relevancia

Asia y Oceanía

Los principales índices bursátiles de Asia cerraron dispares, a pesar de la jornada alcista de ayer en EE.UU.

Hoy no se publicarán datos económicos de relevancia.

América Latina

MÉXICO: El Gobierno aceptó evaluar la continuidad del Tratado de Libre Comercio de América del Norte (TLCAN) cada cinco años, pero sin que esto implique un final definitivo del tratado, como solicita el gobierno de EE.UU. Esto representa la primera concesión parcial a las principales demandas del gobierno del presidente Donald Trump en la renegociación del tratado. El Gobierno de México haría oficialmente la contrapropuesta durante la quinta ronda de negociaciones, que concluirá el 21 de noviembre.

ECUADOR: El Gobierno abandonó por el momento un plan para pedir a la OPEP que lo exima de los recortes a la producción de petróleo que se están llevando a cabo y que han sido exitosos en elevar los precios del crudo. Actualmente Ecuador cumple la pauta de recorte de producción entre un 60% y 70%.

COLOMBIA: Según el consenso del mercado, el Banco Central mantendría sin cambios su tasa de interés de referencia durante lo que resta del año en el actual nivel de 5%, para recortarla en enero del próximo año. La próxima reunión de política monetaria está prevista para el 24 de noviembre.

VENEZUELA: El Gobierno firmó con Rusia un acuerdo para reestructurar un crédito de USD 3.000 M que el Gobierno ruso otorgó en 2011.

PERÚ: El Instituto Nacional de Estadística e Informática (INEI) reportó que en el 3ºT17 la población ocupada a nivel nacional aumentó 2,9% respecto al mismo período del año anterior. Esto significa que 468.400 personas más tienen empleo.

Bonos del Tesoro

Los rendimientos de Treasuries de EE.UU. no mostraban cambios significativos en la apertura, mientras se aguardan datos económicos en relación al sector de la construcción. Se mantienen las expectativas en torno a la reforma tributaria. El retorno a 10 años se ubicaba en 2,3656%.

Los rendimientos de bonos soberanos europeos operaban en línea con los Treasuries. En el Reino Unido subían luego que se incrementara el optimismo en torno a las negociaciones por el Brexit.

Monedas Extranjeras

Esta mañana, el dólar (índice DXY) caía -0,29% mientras los mercados se focalizan en la reforma tributaria aprobada por la Cámara Baja de EE.UU. Sin embargo, persisten las especulaciones en torno a la posible fecha de implementación.

El euro mostraba un rebote técnico (+0,28%) tras la caída de ayer. Los inversores mantienen la confianza en la moneda común luego de los sólidos datos económicos reportados de Alemania durante la semana.

El yen subía +0,44% mientras la volatilidad de los mercados se traduce en un aumento en la aversión al riesgo, lo que impulsa a la demanda de la divisa japonesa.

Commodities

El petróleo WTI registraba un importante rebote técnico (+1,41%) tras las sucesivas caídas que sufrió en la semana. Persiste el temor a una sobreoferta mundial por el aumento de producción desde EE.UU., compensado por los recortes de la OPEP.

El oro operaba en alza +0,44% mientras el dólar se debilita en el mercado. Socavó la confianza de los inversores la investigación iniciada sobre varios altos funcionarios por la campaña presidencial de Trump y sus posibles vínculos con Rusia.

La soja mostraba un rebote técnico (+0,28%) cotizando en USD/tn 358,12 tras el retroceso de la jornada previa. La demanda de China sostiene el precio del grano. El maíz operaba en USD/tn 137,89 y el trigo en USD/tn 161,38.

CORPORATIVAS

REGIONS FINANCIAL (RF): Se agregó a la lista de “conviction buy” por Goldman Sachs, que considera que el banco regional está funcionando mejor de lo previsto por el consenso.

DOLLAR GENERAL (DG): La recomendación de la acción fue elevada a “buy” desde “hold” por Deutsche Bank, que piensa que las ventas comparables de la empresa en el 3ºT17 se ubicarán por encima del consenso, con una ganancia de 2,6% y también continuará el impulso hasta 2018.

PANDORA (P): BMO mejoró la recomendación de la compañía a “outperform” desde “market perform”, argumentando un incremento en suscriptores mejor a lo esperado y resultados positivos, entre otros factores.

BEST BUY (BBY): El minorista de electrónica igualó las estimaciones de los analistas con ganancias trimestrales ajustadas de USD 0,78 por acción, pero los ingresos y las ventas en tiendas comparables cayeron por debajo de las estimaciones. Los resultados de Best Buy se vieron afectados principalmente por los Huracanes Harvey e Irma.

GLAXOSMITHKLINE (GSK): El fabricante de medicamentos obtuvo la aprobación de los reguladores europeos para su nuevo inhalador tres en uno para la enfermedad pulmonar crónica.

TOSHIBA (TOSBF): Sus acciones cerraron con un alza de 1,04% luego que la compañía negara los rumores que estaría buscando vender su negocio de computadoras personales a la empresa taiwanesa Asustrek Computer, mayormente conocida como Asus.

Merval / Economía Argentina

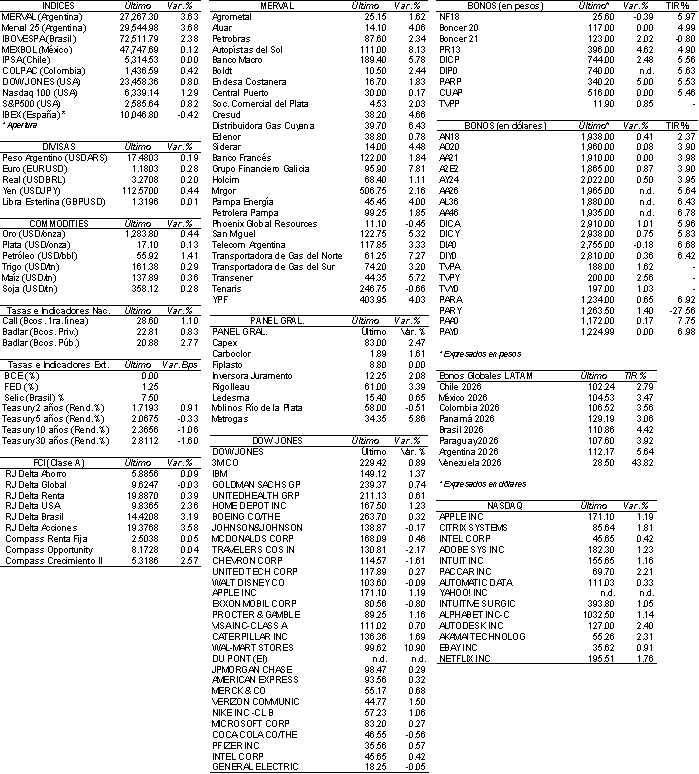

RENTA FIJA: Mastellone rescataría anticipadamente sus bonos internacionales con vencimiento en 2021

Mastellone Hnos. está considerando rescatar anticipadamente sus bonos internacionales con vencimiento en 2021, según fuentes de mercado. Dicha ON, que cuenta con un cupón de 12,625% y con vencimiento en 2021, fue emitida originalmente en julio de 2014 por USD 200 M.

La compañía está evaluando opciones para financiar la recompra que se completaría en julio de 2018. La intención de la empresa es ahorrar dinero en pagos de intereses ya que cree que ahora puede tomar préstamos a tasas más atractivas que cuando se emitió el bono en 2014.

El Gobierno de la Ciudad de Buenos Aires logró exitosamente administrar sus pasivos, retirando deuda de corto plazo (pesos y dollar-linked) y colocando un bono a 10 años. Ayer, la Ciudad colocó su primer bono en pesos de larga duration, atado a tasa Badlar más un margen de corte de 375 puntos básicos. La demanda alcanzó los ARS 9.000 M pero el gobierno porteño optó por colocar solo ARS 7.100 M (USD 403 M).

Las nuevas ONs Clase 23 ofrecen una tasa variable que devenga intereses trimestralmente y garantizan un cupón mínimo durante los dos primeros períodos de pago.

Los bonos denominados en dólares en el exterior (mercado OTC) manifestaron una recuperación ayer, a pesar que el retorno de los Treasuries a 10 años de EE.UU. subió al nivel de 2,375% tras haber testeado un mínimo intradiario de 2,322%. Hoy dicho rendimiento cotiza a 2,3656%.

Los soberanos argentinos recuperaron parte de lo perdido en las últimas ruedas, debido al buen humor de los inversores después que el Gobierno firmará un Pacto fiscal con gobernadores provinciales.

En la BCBA, los principales bonos en dólares finalizaron también en alza, en un marco en el que el tipo de cambio mayorista cerró con una ligera baja a ARS 17,505.

Los soberanos en pesos ligados al CER, mostraron subas, después de la debilidad que venían mostrando en las últimas semanas. Esto se dio en un contexto en el que en los próximos meses vendrían aumentos de precios regulados (tarifas de luz y gas), que podrían generar una mayor inflación.

El riesgo país medido por el EMBI+Argentina se ubicó en los 372 puntos básicos, cayendo más de 4% respecto al día anterior.

RENTA VARIABLE: El índice Merval registró su segunda alza consecutiva y recuperó los 27.000 puntos

Tras la firma entre el Gobierno y gobernadores provinciales de un Pacto fiscal, el mercado accionario local sumó por segunda rueda consecutiva una importante suba, después que ruedas atrás había manifestado una corrección de cerca de 10%.

De esta manera, el índice Merval subió el jueves 3,6% y se ubicó en los 27.267,30 puntos, marcando la suba más alta en tres meses, impulsado por gasíferas y bancos.

El volumen operado en acciones en la BCBA fue menor respecto al día miércoles y se ubicó en ARS 865,2 M. En tanto, en Cedears se negociaron ARS 4,4 M.

Las subas más importantes se registraron en las acciones de: Autopistas del Sol (AUSO), Grupo Financiero Galicia (GGAL), Transportadora de Gas del Norte (TGNO4), Distribuidora de Gas Cuyana (DGCU2) y Banco Macro (BMA).

Asimismo, las únicas pérdidas pasaron por: Tenaris (TS) y Phoenix Global Resources (PGR).

Molino Cañuelas postergó ayer el lanzamiento de su Oferta Pública Inicial en EE.UU. y en Buenos Aires debido a la actual volatilidad de los mercados, según informó la empresa en un comunicado oficial.

NOTICIAS MACROECONÓMICAS

Acuerdo para la firma de un nuevo pacto fiscal entre el Gobierno y gobernadores

El Gobierno y los gobernadores llegaron a un acuerdo para la firma de un nuevo pacto fiscal. El objetivo del mismo es reducir la presión tributaria que recae sobre la actividad económica en las provincias. En este marco, todas las provincias excepto San Luis, aceptaron desistir de sus reclamos judiciales en relación por la coparticipación. A cambio recibirán bonos por ARS 80.000 M con una tasa de 6% a 10 años. Los principales puntos del acuerdo son: i) bajar impuestos distorsivos (ingresos brutos y sellos), ii) respecto al impuesto al cheque, el 100% irá a la ANSeS; iii) sobre las jubilaciones, se realizará una actualización trimestral basada en la inflación, se eliminarán las de privilegio y se garantizará el 82% móvil para aquellos con aporte efectivos de 30 años; iv) el Gobierno nacional acordó financiar los déficits; v) respecto a la Provincia de Buenos Aires, se compromete a dejar el reclamo por el Fondo del Conurbano Bonaerense, a cambio, empezará a recibir de forma gradual fondos que llegará a ser el 10% del impuesto a las ganancias; entre otros. El acuerdo en cuestión se enviará hoy al Congreso donde deberá ser ratificado por las legislaturas de cada jurisdicción.

Ventas en supermercados y shoppings crecieron por segundo mes consecutivo

Las ventas de supermercados y shopping tuvieron su segundo crecimiento en lo que va del año, aumentando 1,5% YoY y 7% YoY, respectivamente a precios constantes. El informe realizado por el INDEC afirmó que, a precios corrientes, las ventas de shoppings mostraron un avance de 24,8% YoY y la de supermercados 22,9% YoY.

La Ley de Mercado de Capitales logró dictamen

El proyecto de reforma a la Ley de mercado de capitales, logró dictamen en la Cámara baja de Diputados. El oficialismo espera votarlo en sesión el miércoles 22 de noviembre. El proyecto de reforma tiene por objetivo buscar nuevas herramientas para financiar a las pymes. Entre los principales puntos se encuentran: la emisión de facturas de crédito que podrán ser vendidas en los bancos o mercado de capitales y apuntalar el mercado de hipotecas; liberar de impuestos a las ganancias a los fondos cerrados; que las letras hipotecarias y pólizas de seguro sean ajustables por CER.

El consumo eléctrico creció 2,8% en octubre (Fundelec)

Según la Fundación para el Desarrollo Eléctrico (Fundelec) el consumo eléctrico aumentó 2,8% YoY en el mes de octubre, sin embargo en la región metropolitana de Buenos Aires, el mismo se mantuvo constante a 0,2%. En el mes en cuestión la demanda total del Mercado Eléctrico Mayorista (MEM) fue de 10.219,9 GWh.

Tipo de Cambio

El dólar minorista cerró prácticamente estable el jueves, ubicándose en ARS 17,81 para la punta vendedora. Mientras que en el mercado mayorista, el tipo de cambio bajó tres centavos y medio a ARS 17,505 vendedor, marcando su menor valor en más de tres semanas.

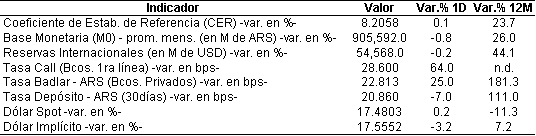

Indicadores Monetarios

Las reservas internacionales cayeron ayer USD 85 M en relación al cierre previo y finalizaron en USD 54.568 M.

Indicadores Económicos

Ver precios de acciones, bonos, y otra info. útil en: http://www.fundacioncapital.org.ar/index.php?codigo=21010

Disclaimer

Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros.

Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario.

Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales.

Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso.

Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA