Informe Diario 10 de Febrero 2017

- 10 de febrero de 2017

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, informes economiocos

GLOBAL:

Continúan en alza los Treasuries mientras Trump promete reforma impositiva para empresas, recortaría a 20% desde el 35% actual. . Tambien da nuevo envión a la bolsa . Petroleo +1%

Brasil hoy votan plan de reforma de la Seguridad Social que propone aumentar la edad de jubilación para reducir el gasto público en Brasil. De ser aprobada este semestre, como espera el consenso de los analistas, favorecería bonos soberanos

ARGENTINA El IPC subió 1,3%m/m en enero, superando la cifra de diciembre (1,2%m/m) y por debajo de las expectativas (1,7%m/m). por menores precios de los bienes transables. El BCRA podría recortar la próxima semana la tasa de referencia levemente, cerca de 50pb, lo que la dejaría en 24,25%.

ESTADOS UNDIDOS:

Al cierre de este reporte, los futuros en EE.UU. operaban positivos, a la espera de la publicación de datos de inflación y resultados corporativos. Ayer Trump anunció un ambicioso plan de recorte de impuestos y los rendimientos de los Treasuries se incrementan.

Los subsidios por desempleo semanales en EE.UU. cayeron más de lo esperado a un nuevo mínimo (234.000 peticiones), en otra señal de un mercado laboral robusto.

Hoy la atención del mercado estará en el presupuesto mensual (se estima un superávit) y en el índice de sentimiento de la Universidad de Michigan (se espera una leve baja), que se ubica en máximos de 10 años.

Se publicarán hoy dos indicadores de perspectivas inflacionarias: el IPIM (en aumento a 3,4% anual) y las expectativas de inflación anual que se ubican en 2,6%.En día de ayer, reportaron luego del cierre de mercado, WESTERN UNION (WU) y NVIDIA (NVDA). Ambas compañías reportaron mejor de lo esperado.

En el día de hoy se esperan los reportes de varias empresas, entre ellas AON (AON).

EUROPA:

Las bolsas europeas operan esta mañana positivas. Al igual que los mercados asiáticos, se encuentran a la espera de la reunión entre Donald Trump y el primer ministro japonés, Shinzo Abe.

En Reino Unido hubo sorpresas positivas. El indicador de producción industrial para diciembre aceleró su crecimiento anual más de lo proyectado, impulsado por la industria farmacéutica. Se redujo también más de lo estimado el déficit de la balanza comercial para diciembre (aumento de exportaciones).

Mientras que en Francia, la producción industrial de diciembre se desaceleró más de lo esperado en su crecimiento anual.

ASIA Y OCEANIA:

Los principales índices asiáticos cerraron al alza luego del avance de las negociaciones comerciales entre EE.UU. y China.

En Japón, hubo señales inflacionarias positivas, ya que el IPP de enero sorprendió al registrar un aumento de 0,5% anual. Sin embargo, el índice industrial terciario cayó en diciembre (-0,4% mensual) más de lo estimado.

En China, noticias alentadoras de enero para la economía mundial. Sorprendieron al alza las exportaciones (+7,9% YoY) e importaciones (+16,7% YoY), en una señal de mayor demanda global. La balanza comercial registró un mayor superávit, lo que generaría mayor disputa comercial y cambiaria con la Administración Trump

AMERICA LATINA:

MÉXICO: El Banco Central aumentó en 50 puntos base su tasa de interés a 6,25% para contrarrestar el contagio de la depreciación de la moneda y las alzas de las gasolinas al resto de los precios, así como anclar las expectativas de inflación. La decisión estuvo en línea con el consenso.

PERÚ: El Banco Central mantuvo estable su tasa de interés de referencia en 4,25% debido a que las expectativas de inflación siguen mostrando una tendencia decreciente y se mantienen dentro de su rango meta. La decisión de dejar sin cambios su tasa de interés coincidió con el consenso.

PERÚ: La justicia de Perú ordenó el arresto preventivo por 18 meses del ex presidente Alejandro Toledo, acusado de recibir sobornos por parte de la constructora brasileña Odebrecht para ganar contratos durante su gobierno. El juez Richard Concepción dispuso además que se emita una orden de captura nacional e internacional de Toledo, acusado de recibir pagos ilícitos de Odebrecht por unos USD 20 M a cambio de la concesión de dos tramos de la carretera interoceánica en su gobierno en 2005.

BONOS DEL TESORO:

Los rendimientos de Treasuries continúan en alza en la apertura tras la fuerte suba del día previo por expectativas de mayor déficit fiscal tras la promesa de anuncios de Trump y luego de la subasta de UST30Y del día previo.

MONEDAS EXTRANJERAS:

Las principales divisas operan dispares en la apertura, pero con el dólar confirmando un piso y el “Trump Trade” volviendo a ganar terreno.

El dólar se ubica levemente en alza, por 2º día consecutivo, luego de la promesa de Trump sobre un plan “fenomenal” de recortes de impuestos corporativos. En las próximas 2 o 3 semanas habría detalles.

El yen opera en baja tras el fuerte selloff del día previo, presionado por el apetito por el riesgo que impulsó las bolsas asiáticas y el aumento de los rendimientos de los UST.

COMODITTIES:

El petróleo WTI opera en alza por tercer día consecutivo, impulsado por los recortes de producción de la OPEP y el fuerte aumento en las importaciones de China. Hoy la IEA publica su informe mensual, mientras que el lunes lo hará la OPEP.

El gas natural reportó una fuerte caída por expectativas de mayores temperaturas en EE.UU.

El oro se ubica en baja luego de datos positivos en EE.UU. (alimenta expectativas de subas de tasas de la Fed) y tras el rebote del dólar.

El cobre opera en alza impulsado por los problemas de suministro en Chile e Indonesia y el fuerte aumento en las importaciones de China.

El mineral de hierro reportó una fuerte alza en la apertura (+3,8%) tras los datos comerciales optimistas de China.

El trigo descendió en la apertura tras la fuerte suba del día previo (+2,54%) a máximos de 7 meses, luego que el USDA pronosticara menores niveles de stocks mundiales. Hoy cotiza a USD/tn 162,57. Mientras la soja lo hace a USD/tn 387,61 y el maíz a USD/tn 145,77.

CORPORATIVAS:

COCA COLA (KO): Reportó ingresos trimestrales mejores de lo esperado, aunque su volumen de ventas a nivel global cayó un 1% por altos niveles de inflación en algunos países latinoamericanos. El beneficio neto de la compañía atribuible a los accionistas se redujo en más de la mitad, a USD 550 M, o USD 0,13 por acción, en el cuarto trimestre de 2016, frente a los USD 1.240 M, o USD 0,28 por acción del mismo período de 2015.

TWITTER (TWTR): Reportó su crecimiento trimestral de ingresos más lento desde que salió a bolsa, mientras la compañía sigue enfrentando la intensa competencia de Snapchat de Snap Inc y de Instagram de Facebook. Las acciones cayeron 11%, a USD 16,65 tras el anuncio.

PANDORA (P): Informó pérdidas de USD 0,13 por acción e ingresos por USD 393 M.

ARCELORMITTAL (MT): Comunicó que los precios más elevados del acero ayudaron a la compañía a reducir las pérdidas de todo el año. Sus acciones subieron más de 4% esta mañana.

JUST EAT (JSTLF): El CEO de la compañía anunció su renuncia por causas familiares. Las acciones de la firma bajaron alrededor de 7%.

RENAULT (RNSDF): Reportó resultados récord en 2016, con un aumento en los beneficios de 3%.

KERING (PPRUF): Sus acciones subieron 3% luego de informar utilidades e ingresos por encima de las expectativas del mercado.

MERVAL / ECONOMIA ARGENTINA:

RENTA FIJA: YPF finalmente no emitirá bonos hasta la presentación de su informe anual de resultados

Los bonos soberanos nominados en dólares de larga duration cerraron el jueves en el exterior (mercado OTC) con precios mixtos, a pesar de la suba en los rendimientos de los Treasuries a 10 años desde 2,336% a 2,395%.

En la BCBA, los títulos públicos en dólares en general mostraron bajas, generadas nuevamente por la caída del tipo de cambio mayorista.

Los soberanos nominados en pesos se mostraron con precios dispares, en un contexto en el que la inflación minorista resultó más baja respecto a la esperada por el consenso (1,3% Indec vs. 1,7% esperado).

El riesgo país medido por el EMBI+Argentina mostró una disminución de 4 unidades (-0,9%) y se ubicó en los 456 puntos básicos.

La provincia de LA RIOJA está considerando la emisión de bonos en el mercado voluntario, bajo los principios de Green Project, según Bloomberg.

YPF no saldrá a financiarse en los mercados externos al menos hasta la presentación de su informe anual de resultados en marzo, según fuentes allegadas a la empresa.

STONEWALL CAPITAL CORPORATION (empresa energética canadiense con proyectos en Argentina) tiene planeado salir al mercado voluntario de deuda en el día de hoy. La compañía realizó ya el road show de los títulos y espera la demanda por una ON de USD 500 M a 10 años.

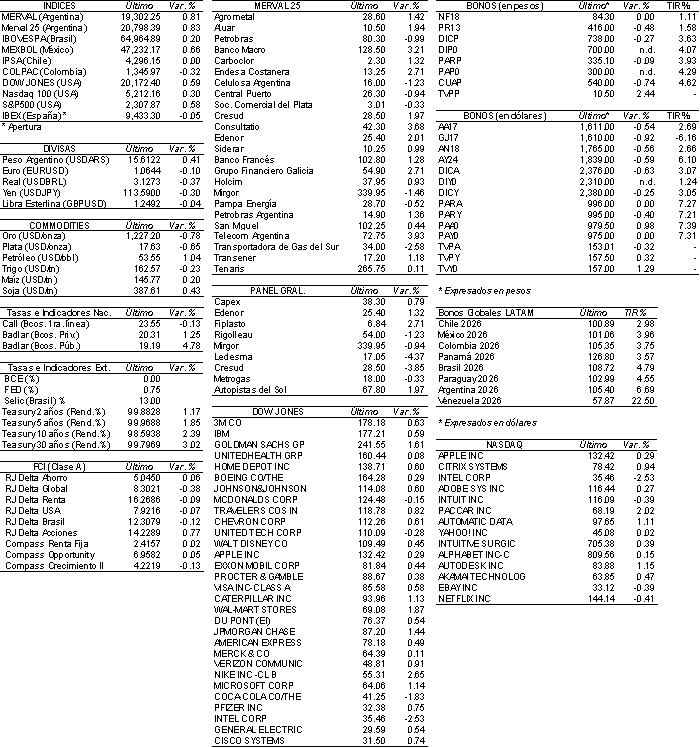

RENTA VARIABLE: Buen performance del sector bancario. El Merval cerró en 19.302,25 unidades.

Impulsado por acciones del sector bancario, de telecomunicaciones y real estate, el índice Merval cerró con un avance de 0,8% y se ubicó en las 19.302,25 unidades.

Ayudó el buen comportamiento de los mercados globales y la noticia sobre la creación de un ETF por parte de iShares (de BlackRock), que invertirá en empresas que ofrecen exposición al mercado bursátil argentino, incluso aunque no estén cotizando o no tengan su sede en el país.

Las subas más destacadas pasaron por las acciones de Telecom Argentina (TECO2), Consultatio (CTIO), Banco Macro (BMA), Endesa Costanera (CECO2), Grupo Financiero Galicia (GGAL) y Edenor (EDN).

Los bancos subieron por las buenas expectativas sobre los resultados del 2016 y por el comienzo del proceso de venta del Banco Patagonia, donde los candidatos más firmes para obtener la entidad son Banco Macro y Galicia.

Entre las acciones que más cayeron se ubicaron: Transportadora de Gas del Sur (TGSU2), Mirgor (MIRG), Celulosa Argentina (CELU) y Petrobras (APBR).

El volumen de negocios en acciones en la Bolsa de Comercio fue algo más bajo respecto al día previo y alcanzó los ARS 398,6 M. En Cedears se negociaron ARS 5,6 M.

NOTICIAS MACROECONÓMICAS:

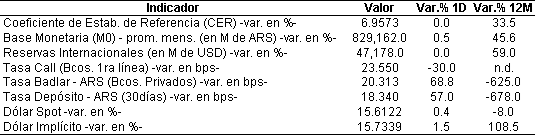

La inflación minorista de enero resultó por debajo de lo esperado (1,3% vs. 1,7%)

De acuerdo al INDEC, en enero, la inflación fue de 1,3%. Los aumentos más elevados se dieron en el rubro de esparcimiento (+4,7%), seguido por transporte y comunicaciones (+2,3%) y luego por alimentos y bebidas (+1,6%). Los datos oficiales resultaron más bajos que las expectativas del mercado que se ubicaban en 1,7%. Además, el dato resultó inferior al índice Congreso y el índice elaborado por el IET, los cuales se ubicaron en 1,6% en enero.

Bancos ofrecen financiamiento en hasta 50 cuotas a tasa de 19% anual

Los bancos Nación, Provincia y Ciudad ofrecen planes de pago de hasta 50 cuotas para sus tarjetas de crédito a una tasa de 19% anual con el objetivo de alentar el consumo. El Nación extendió hasta 50 meses el financiamiento y disminuyó la tasa de interés para ese plazo a 19%. De esta manera, sus clientes podrán financiar sus consumos en 12, 24 y 50 cuotas. Banco Ciudad lanzará un plan similar de pago en hasta 50 cuotas y tasa de 19%. Por último, el Provincia ofrecerá un plan de financiamiento con tarjetas de crédito en 12, 24 y 48 cuotas. La tasa para el período de 12 meses será de 19% anual.

Fue finalizada la redacción del Acuerdo Federal Minero

Luego de un año de negociaciones entre el Ministro de Energía y Minería y los representantes de las provincias mineras, la cámara empresarial y sindicatos, ayer fue finalizada la redacción del Acuerdo Federal Minero que será presentado al presidente y a los gobernadores provinciales para su firma, y al Congreso para su ratificación. Según fuentes del sector, el acuerdo otorga claridad para la actividad minera. Busca mejorar la gestión y el control ambiental, que las provincias mineras perciban mayores ingresos, desarrollar la infraestructura y poder integrar a la minería con el resto de las actividades productivas, entre otros puntos. Las empresas prevén invertir USD 25.000 M hasta 2021 y sumar 40.000 nuevos puestos de trabajo a los 80.000 ya existentes.

El consumo se contrajo 4% en 2016

De acuerdo a previsiones privadas, en 2016 el consumo se contrajo 4% YoY. En el último trimestre del año la baja fue de 6% YoY. Según el informe, el único sector que pudo sostener su capacidad de consumo fue el nivel socioeconómico medio-alto.

Tipo de Cambio

El dólar minorista quebró el piso de los ARS 16 después que cayó cinco centavos a ARS 15,95 vendedor. Por su parte, el tipo de cambio mayorista siguió la tendencia y bajó seis centavos para ubicarse en los ARS 15,63 para la punta vendedora.

Indicadores Monetarios

Las reservas internacionales bajaron apenas USD 1 M y se ubicaron en los USD 47.178 M.

Ver precios de acciones, bonos, y otra info. útil en: http://www.fundacioncapital.org.ar/index.php?codigo=21010

Indicadores Financieros:

Indicadores Monetarios:

Disclaimer

Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros.

Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario.

Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales.

Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso.

Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA