Informe Diario 16 de Febrero 2017

- 16 de febrero de 2017

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, informes economiocos

GLOBAL:

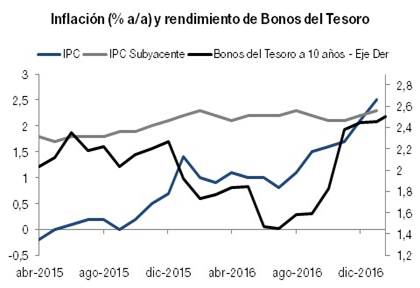

Los futuros de EEUU operan con leves bajas, alejándose de la tendencia alcista de las últimas ruedas, en un contexto donde los inversores evalúan las posibilidades de una nueva suba de la tasa próximamente. Los rendimientos de los bonos del Tesoro a 10 años subieron a 2,5% ayer, tras conocerse el fuerte aumento del IPC (+0,6%m/m) y de las ventas minoristas (+0,4%m/m) de enero. En esta línea, la probabilidad de que la Fed suba la tasa de interés en marzo ha aumentado a 44%, mientras que la probabilidad de que haya 3 subas en el año subió de 35% a 47%. El ETF del sector financiero (VFH) continuó viéndose impulsado ayer (+0,7%) por las mayores expectativas respecto a la tasa, sumado a las perspectivas de menor regulación en el sector.

ARGENTINA:

Hasta hoy a las 15 hs el Ministerio de Finanzas licitará Letes en USD a 95 días y 186 días, las cuales contarán con un rendimiento nominal anual de 2,95% y 3,35%, respectivamente. Las Letes contarán con el atractivo de poder ser suscriptas en pesos, a un tipo de cambio de $15,46 que invita a aumentar posiciones en USD. También se llevará a cabo la reapertura de 3 Bonos del Tesoro en pesos a tasa fija. El título a 2021 paga un cupón de 18,2%, mientras que los bonos a 2023 y 2026 un cupón de 16% y 15,5%, respectivamente. Ante la expectativa de que las tasas se mantengan en niveles altos, lucen más atractivas entre las posiciones en pesos los bonos ajustados por Badlar y las Lebacs de corto plazo.

ESTADOS UNIDOS:

Los futuros en EE.UU. operan a la baja, mientras los inversores evalúan los anuncios de Yellen, ayer en el Congreso. En la jornada de ayer, los mercados subieron por séptima rueda consecutiva.

Tras el Testimonio semianual de Janet Yellen al Congreso y la publicación de indicadores económicos más fuertes que lo proyectado, la probabilidad de una suba de tasas en marzo subió a 42%.

El fortalecimiento de la economía en EE.UU. genera presiones inflacionarias. Se aceleró el índice núcleo del IPC (Fed target 2%), con un aumento en el componente total a 2,5% (máximo en 5 años) por la suba del precio de los commodities.

En cuanto a la actividad económica de enero, si bien la producción industrial cayó sorpresivamente (-0,3% MoM), las ventas minoristas sorprendieron al alza (+0,4% MoM).

Respecto a indicadores líderes de febrero, la encuesta manufacturera de NY subió mucho más fuerte de lo estimado.

Hoy se esperan los comentarios de 2 miembros de la Reserva Federal, indicadores del mercado de viviendas de enero (se estiman constantes), los subsidios de desempleo semanales (se estima un leve aumento) y el indicador líder de Filadelfia de febrero (a la baja).

En el día de ayer, reportaron luego del cierre de mercado CISCO SYSTEMS (CSCO) y KRAFT HEINZ (KHC). Ambas sorprendieron positivamente.

Hoy reportan en las primeras horas de la mañana: PG&E (PCG) y ZOETIS (ZTS). Mientras DIGITAL REALTY TRUST (DLR) lo hará luego del cierre de mercado.

Cautela en el mercado de divisas, ya que hoy inicia una reunión de los ministros de finanzas del G20 y podrían surgir novedades respecto a la postura de EE.UU. sobre el dólar y sus pares comerciales.

EUROPA:

Los principales índices europeos operan en negativo, luego de varios reportes negativos de empresas como NN (NN), COBHAM (COB), y NESTLE (NSRGF), cuyas acciones cayeron abruptamente.

AMERICA LATINA:

BRASIL: El Índice de Actividad Económica del Banco Central de Brasil (IBC-Br) cayó 4,55%en 2016, según datos ajustados por estacionalidad. El indicador bajó 0,26% en diciembre en relación a noviembre. En tanto el mercado esperaba una contracción de 0,20%.

BRASIL: La actividad en el sector de servicios mostró una caída de 5,7% en diciembre en relación al mismo mes de 2015 ajustada por estacionalidad, según datos del IBGE. El mercado esperaba un descenso anual de 4,5%.

PERÚ: Registró un récord en su producción de cobre durante 2016, en tanto, la extracción de oro y plata creció levemente frente al año previo, según datos publicados por el Ministerio de Energía y Minas. La actividad extractiva de cobre aumentó 38,4% a un máximo de 2,35 millones de toneladas métricas. En tanto la producción de oro creció 4,21% el año pasado, a 153 millones de gramos finos.

BONOS DEL TESORO:

Los rendimientos de Treasuries se ubican en baja tras las subas de los días previos, a la espera de nuevos comentarios de funcionarios de la Fed y la publicación de varios indicadores económicos.

El UST10Y ayer superó el nivel de 2,5% tras la aceleración en la tasa de inflación (IPC). Hoy el Tesoro de EE.UU. subastará USD 7 Bn en TIPS a 30 años.

MONEDAS EXTRANJERAS:

Los mercados asiáticos cerraron hoy dispares, mientras las acciones de TOSHIBA (TOSYY) continúan a la baja.

El dólar se ubica sorpresivamente en baja. Toma de ganancias luego de alcanzar ayer el máximo de un mes tras fuertes datos económicos (ventas minoristas, IPC e indicador líder) y comentarios “hawkish” de miembros de la Fed (Harker y Rosengren) que elevaron la probabilidad de subas de tasas en marzo a 42%.

Janet Yellen, en su 2º día de testimonio frente al Congreso, no dio señales adicionales sobre el momento de la próxima suba de tasas de interés.

El yen se apreció tras la caída de la bolsa de Tokio y la toma de ganancias del dólar, mientras se guarda la reunión del G20.

COMMODITIES:

El petróleo WTI opera neutral debido a fuerzas contrapuestas. Por un lado baja la oferta de la OPEP, mientras que los inventarios de crudo en EE.UU. alcanzaron el máximo nivel desde 1982.

El gas natural cotiza neutral a la espera de los datos semanales de almacenamiento (se espera una caída de 124 Bn pc).

Sorpresiva fortaleza del oro. Continúa operando al alza a pesar de la reciente apreciación del dólar y las expectativas de subas de tasas de la Fed.

El maíz opera en baja (USD/tn 151,48) tras tocar el máximo de 7 meses la sesión previa debido a un aumento en las exportaciones de EE.UU. y Australia y por la demanda de fondos de inversión.

La soja cotiza en baja (USD/tn 392,11) en la apertura tras fuerte suba ayer (+1,56%) debido a un aumento en la demanda para procesamiento de EE.UU.

El trigo cotiza en USD/tn 171,76.

CORPORATIVAS:

YAHOO (YHOO): Verizon Communications Inc está cerca de llegar a un acuerdo para comprar el negocio principal de internet de Yahoo por entre USD 250 y 350 M menos que el precio original de USD 4.830 M, según fuentes cercanas a las compañías. Verizon espera combinar los activos de búsqueda, email y mensajería en tiempo real de Yahoo, así como herramientas tecnológicas de publicidad, con su unidad AOL, que compró en 2015 por USD 4.400 M.

PEPSICO (PEP): La compañía reportó una ganancia trimestral mejor a la prevista, gracias a programas para recortar los costos y una mayor demanda por sus bebidas y bocadillos más saludables en América del Norte.

SNAPCHAT (Sin Listar): La empresa prepara un IPO. Su valuación previa ronda los USD 19,5 y los USD 22,2 Bn. La compañía y sus suscriptores tendrán fijado un precio de salida a bolsa final basado en la retroalimentación de los inversores en una exposición itinerante que está a punto de comenzar.

NESTLÉ (NSRGF) El grupo de alimentación Nestlé dijo que aspiraba a un crecimiento de las ventas subyacentes del 2% al 4% este año, pero las ventas subieron menos de lo esperado en 2016, lastradas por los lentos mercados emergentes y el entorno deflacionario.

AIRFRANCE KLM (AFLYY): La compañía informó un beneficio operativo mejor que el esperado para 2016 y dijo que había tenido un inicio “robusto” de 2017, al tiempo que prometió más esfuerzo para reducir costos este año.

SOFTBANK (SFTBF): El grupo japonés dijo que acordó la compra de Fortress Investment Group LLC por unos USD 3.300 M, con lo que busca sumar inversiones mientras se prepara para lanzar el mayor fondo de capital privado del mundo. El acuerdo, totalmente en efectivo, es la primera gran inversión de SoftBank en un fondo de inversión y representa otra apuesta impredecible para un grupo que hasta el momento se ha concentrado en telecomunicaciones y tecnología. El movimiento se produce después de que el fundador Masayashi Son hizo en octubre el sorpresivo anuncio de que SoftBank colaborará con Arabia Saudita para establecer un fondo tecnológico de USD 100 Bn.

SAMSUNG (SSNLF): Un juez surcoreano interrogó al líder del Samsung Group, Jay Y. Lee, y a otro ejecutivo en una audiencia a puertas cerradas para decidir si deberían ser arrestados por su papel en un escándalo de corrupción que ha involucrado a la presidenta Park Geun-hye.

PETROBRAS (PBR): Produjo un promedio de 2,23 millones de barriles de petróleo por día (bpd) en Brasil durante el mes de enero, mostrando una baja de 3% frente al mes previo. En tanto, la producción sub-sal de Petrobras alcanzó un récord de 1,28 millones de barriles.

MERVAL / ECONOMÍA ARGENTINA:

RENTA FIJA: Hoy emitirán La Rioja y Neuquén.

BANCO HIPOTECARIO cerró ayer la colocación de obligaciones negociables por un valor nominal total en conjunto de ARS 1.000 M en dos partes.

Hoy de 10 a 16 hs se licitan localmente títulos de deuda de mediano plazo del tesoro de la PROVINCIA DEL NEUQUEN garantizadas en pesos con vencimiento a los 48 meses y en dólares a 48 meses.

La PROVINCIA DE LA RIOJA hoy cierra la colocación de USD 200 M en un bono en los mercados internacionales bajo los principios de Green Project a 8 años (6.6 años de duration) con un rendimiento esperado en torno al 10.

ALBANESI se aseguró un préstamo de USD 175m (Project Finance facility) a través de UBS. Será respaldado por ingresos de CAMMESA. A nivel local, Albanesi emitió ayer dos ONs para su subsidiaria Generación Mediterránea: en pesos como en dólares). En dólares se obtuvieron USD 36.7 M, para un vencimiento de 3 años y en pesos ARS 517.7 M (con tasa Badlar + spread) a 2 años.

Hoy el GOBIERNO NACIONAL reabre la emisión de bonos en pesos a tasa fija hoy y mañana: se trata de los bonos con vencimiento 2021, 2023 y 2026 (TO21, TO23 y TO26). Según el consenso de mercado, el bono 2021 debería tener una tasa del 16%, el 2023 14,5% y el 2026 un 14,15% para alinearse con la actual curva (invertida) de rendimientos. FINALIZA EL MARTES DE LA SEMANA QUE VIENE.

También se licitan LETRAS DEL TESORO (Letes) por USD 1.500 M a 95 días (26 de mayo) y 186 días (25 de agosto) por USD 750 M ambos y con rendimientos de 2,85% y 3,35% nominal anual, respectivamente. FINALIZA EL LUNES DE LA SEMANA QUE VIENE.

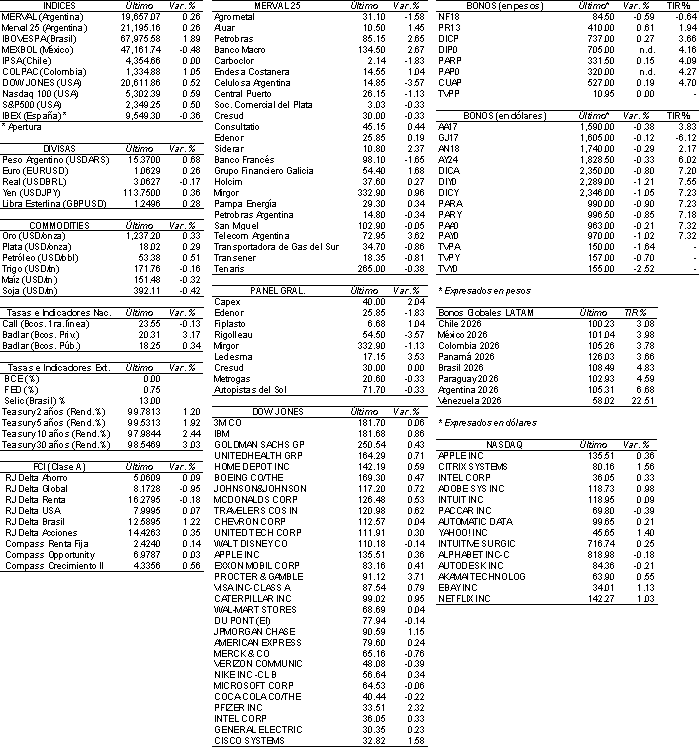

RENTA VARIABLE: Temporada de resultados: decepciona BBVA Banco Francés

BBVA Banco Francés (FRAN) presentó resultados corporativos correspondientes al último 4°T16. La ganancia cayó un 51% frente a igual período de 2015 y decepcionó a los mercados.

Banco Macro (BMA) también presentó los números del 4T16. La utilidad neta fue de ARS 1,7 Bn., un resultado 4% mayor respecto al 3T16. Para todo el año, la utilidad neta de ARS 6,5 Bn. en 2016 fue 31% superior a la utilidad neta en 2015.

Grupo Financiero Galicia (GGAL) reportó un satisfactorio balance del 4T16 al 31 de diciembre de 2016 con un resultado neto de ARS 1.7 Bn. de ganancia, +42,4% QoQ.

Banco Patagonia (BPAT) reportó un buen balance del 4T16 al 31 de diciembre de 2016 con un resultado neto de ARS 852,1 M, +1,3% respecto del 3T16 y 15,8% vs. 4T15.

Durante 2016 y según un estudio del BCRA, la rentabilidad neta promedio de los bancos fue de 3,7% sobre los ingresos totales y bajó con respecto a las marcas del año previo.

La bolsa cerró en alza: el Índice Merval tuvo una variación de +0,25% cerrando en un valor de 19.657,07 puntos. Algunas empresas están reaccionando positivamente y a punto de superar sus anteriores máximos, como es el caso de Consultatio (CTIO).

NOTICIAS MACROECONÓMICAS

ANSeS anuló cálculo que bajaba jubilaciones

La ANSeS dio marcha atrás con una resolución que modificaba la fórmula con la que se calcula la movilidad jubilatoria, luego de una fuerte polémica que se desató en plena sesión de la Cámara de Diputados, que trataba la ley de ART. Se deja sin efecto el cambio, que arrojaba un aumento para jubilados de 12,65% desde marzo próximo, menos del 12,96% que arrojaba la medición anterior.

Es Ley el proyecto que modifica el sistema de ART

El Congreso aprobó con 88 votos a favor, 22 en contra y 44 abstenciones, la iniciativa que ya contaba con media sanción del Senado.

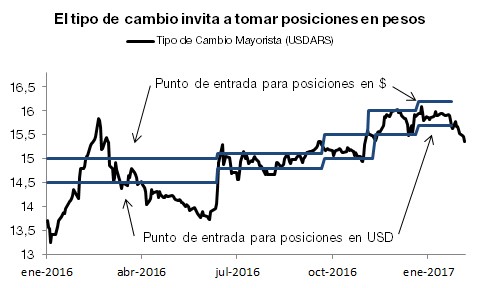

Tipo de Cambio

Las ventas de bancos públicos de los USD 1500 M que obtuvo la Provincia de Buenos Aires la semana pasada a través de dos bonos están afectando a los mercados. Las emisiones de deuda en dólares que se fueron realizando a lo largo del año hicieron bajar mucho al dólar: la cotización minorista perdió 10 centavos ayer y cerró en USDARS 15,69, su nivel más bajo desde noviembre.

Los dólares de deuda llevaron a las reservas a los USD 48.615 M, su mayor nivel desde septiembre 2011: elevaron las reservas a su nivel pre-cepo.

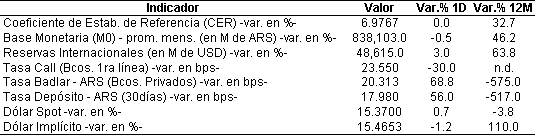

Indicadores Monetarios:

Indicadores Financieros:

Fuente: Bloomberg

Ver precios de acciones, bonos, y otra info. útil en: http://www.fundacioncapital.org.ar/index.php?codigo=21010

Disclaimer

Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros.

Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario.

Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales.

Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso.

Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA