Informe Diario 17 de Febrero 2017

- 17 de febrero de 2017

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, informes economiocos

GLOBAL:

Lunes feriado en NY. Pausa necesaria en el entusiasmo de los mercados por el “efecto Trump”.En Europa el CAC40 de Francia cae 0,8% luego que se conociera que el candidato a la presidencia por el partido socialista, Benoit Hamon, está en conversaciones para hacer una alianza con el candidato de la izquierda Jean-Luc Melenchon. Asi, la carrera presidencial queda entre la izquierda o a la derecha de Marine Le Pen, favorable a la salida del euro y de la Unión Europea. La mayor aversión al impacta en el rendimiento de los Bunds alemanes que cae a 0,31%, en la apreciación del yen a USDJPY113 y en la suba del oro a USD1.241.

ARGENTINA:

El Gobierno finalmente emitió el equivalente a USD1.500mn en Letes en USD a 95 y 186 días, mientras que suscribió $23.570mn (USD1.527mn) entre los bonos a tasa fija a 2021, 2023 y 2026. El nivel emitido a nivel local fue significativo, lo que reduce la dependencia del Gobierno a los mercados internacionales. Seguimos recomendando posiciones en pesos bonos ajustados por Badlar y Lebacs de corto plazo. En bonos UDS Bonar 2026, Buenos 2021 y Córdoba 2021.

ESTADOS UNIDOS:

Los futuros en operan neutrales previo al fin de semana largo por el feriado del lunes en EE.UU. En la jornada de ayer, los mercados cerraron dispares.

El S&P 500 muestra una suba acumulada desde noviembre (comienzo de la era Trump) del 9,7%.

Sorpresivas y sólidas señales de la economía en EE.UU.: en enero, el mercado de viviendas creció más que lo estimado. Mientras que en febrero, el indicador líder de Filadelfia sorprendió al duplicar el valor del mes previo, alcanzando un máximo desde 1984. Los subsidios de desempleo semanales se mantuvieron en mínimos por debajo de 240.000 solicitudes.

Hoy se publica el Índice Líder del ciclo económico de enero (se proyecta que mantenga su tasa de crecimiento).

EUROPA:

Los principales índices europeos operan neutrales.

Decepción en Reino Unido por señales negativas del consumo. Las ventas minoristas se desaceleraron fuertemente desde 4,3% YoY a 1,5% YoY.

ASIA Y OCEANÍA:

Mientras en Asia, los mercados cerraron en negativo en medio de la polémica por el arresto del presidente de Samsung a primeras horas de la mañana, a causa de las investigaciones en curso por corrupción que involucran a la compañía y la presidente de Corea del Sur.

SAMSUNG (SSNLF): El jefe del Samsung Group, Jay Y. Lee, finalmente fue arrestado a primeras horas de la mañana por su presunta participación en un escándalo de corrupción que ha sacudido a las altas esferas del poder en Corea del Sur, dando un nuevo golpe al mayor fabricante mundial de teléfonos inteligentes y chips de memoria. Las acciones de la compañía cayeron 0,4%.

AMÉRICA LATINA:

COLOMBIA: La producción de carbón aumentó 6,3% interanual en 2016 a 90,9 millones de toneladas, siendo la mayor cifra en la historia del país. Durante el año 2015 el país alcanzó una producción de 85,5 millones de toneladas

CHILE La huelga en el yacimiento Mina Escondida en Chile no pareciera tener una solución en los próximos días. Esto podría seguir incentivando alzas en el precio del cobre.

BONOS DEL TESORO:

El rendimiento de Treasuries de EE.UU. continúa en baja, volviendo a niveles de principio de la semana. El aumento de las expectativas de subas de tasas habría generado una sobrerreacción en los mercados (la probabilidad de una suba en marzo llegó a 45% y hoy se ubica en 34%).

MONEDAS EXTRANJERAS:

El dólar se ubica levemente al alza tras la caída del día previo. Ayer la presión bajista fue debido a la caída en los rendimientos de los Treasuries.

La libra esterlina opera en baja tras el decepcionante dato de ventas minoristas, confirmando la postura “dovish” del BOE.

El yen continúa su apreciación debido a la demanda de activos considerados refugio en medio de la reunión del G20.

El real finalmente cede terreno tras la fuerte apreciación de las últimas ruedas.

COMMODITIES:

El petróleo WTI cotiza levemente en baja en la apertura y continúa operando en un rango acotado con resistencia en USD 54 por barril. Hay rumores que la OPEP podría extender el recorte de suministros ante el aumento de inventarios en EE.UU.

El gas natural cotiza neutral tras la fuerte caída del día previo (-2,4%). Ayer hubo una caída menor de la proyectada en el almacenamiento semanal.

El oro opera en alza y se mantiene firme en máximos de 3 meses debido a la incertidumbre política mundial.

El trigo, la soja y el maíz cotizan en baja (a USD/tn 167,90, 148,62 y 384,12 respectivamente), tras la toma de ganancias del día previo, luego de alcanzar máximos de 7 meses (trigo y el maíz). Los altos niveles de stocks presionan a la baja.

MERVAL / ECONOMÍA ARGENTINA:

RENTA FIJA: Tierra del Fuego se suma a las emisiones provinciales con USD 150 M

Ayer el Gobierno Nacional reabrió la emisión de bonos en pesos a tasa fija, es decir los bonos con vencimiento 2021, 2023 y 2026 (TO21, TO23 y TO26). Colocó en total ARS 23.584 M y logró bajar las tasas de rendimiento y de interés de cupones respecto a la emisión del año pasado: en el Bono del Tesoro a 10 años convalidó un interés del 13,66%.

Se licitan hasta el día lunes Letes por USD 1.500 M a 95 días (26 de mayo) y 186 días (25 de agosto) por USD 750 M ambos y con rendimientos de 2,85% y 3,35% nominal anual, respectivamente. Ayer se captaron USD 1.500 M.

La Provincia de la Rioja emitió USD 200 M con vencimiento en 2025 con un rendimiento del 10%, pagando una tasa del 9.75% (se emitió y suscribió debajo de la par).

Para las próximas semanas, otras provincias forman parte del pipeline: está pendiente la salida al mercado de TIERRA DEL FUEGO por USD 150 M.

La Provincia De Neuquén emitió deuda en pesos. Se trata de Letras a 5 años que terminaron pagando la tasa Badlar más cinco puntos porcentuales de spread. Se emitieron en total ARS 1.900 M, pero únicamente de la Clase 1 Serie 1, ya que la Clase 2 serie 1 se declaró desierta. Hubo ofertas por ARS 2.410,8 M. Es un bono en pesos al 2021 que amortiza en 3 cuotas trimestrales y consecutivas a abonarse a los 42, 45 y 48 meses.

RENTA VARIABLE: El Merval cayó 0,47%, pero Celulosa y Agrometal registraron subas de 7,4% y 2,5% respectivamente

El Merval cerró con una caída del 0,47% en los 19.563 puntos. El volumen total operado en acciones fue de ARS 364,8 M, un poco más que el día anterior.

Celulosa y Agrometal tuvieron subas de 7,4% y 2,5%, respectivamente.

Luego de la presentación de los estados contables de las principales entidades bancarias listadas, ayer la acción de Banco Macro cayó fuertemente luego de alcanzar mayor nivel histórico en pesos esta misma semana.

Las mayores caídas del Merval las registraron Banco Macro (BMA) -4,6% y Grupo Financiero Galicia (GGAL) -2,3%.

Los mercados externos están muy firmes. El S&P 500 cerca de los 2400, pero el price to earnings (PE) del Dow, es decir la relación entre precio y utilidad, se encuentra en 19 años, mientras que el PE del S&P en 21,5x y del NASDAQ en 41,0x, valores históricamente elevados.

Ayer fue la Asamblea de Pampa Energía (PAMP), donde se aprobaron todos los puntos del día, especialmente fusión con Petrobras Argentina.

NOTICIAS MACROECONÓMICAS:

Ventas en supermercados y shoppings caen YOY, pero menos que el mes previo.

Volvieron a retroceder en diciembre y en forma interanual las ventas en supermercados (-9% YOY) y shoppings (-13% YOY), aunque desaceleraron la caída con respecto a noviembre. En 2016 las ventas en supermercados cerraron con baja promedio del 8% YOY y en shoppings del 11% YOY, el mayor retroceso desde 2002 en los dos casos (INDEC).

Evolución del consumo.

El consumo siguió cayendo en enero, aunque nuevamente a un menor ritmo: -2,5% YOY según la CAME. La caída de diciembre fue -5,4% YOY y en el trimestre previo -8% YOY.

La caída del salario real formal de 4% YOY y la mayor inestabilidad en el mercado laboral se encuentran entre los factores explicativos detrás de estos indicadores.

El consenso de Bloomberg muestra que este año el consumo privado volverá a ser el principal motor de la economía por su impacto y contribución al crecimiento en el PBI (+3,0% YOY en 2017). Por su parte, la consultora CCR estimó una baja de 4,7% YOY en el consumo en el año 2016, el tercer año consecutivo de retracción en el consumo.

El gremio bancario acordó un aumento de 24,28%

El acuerdo reduce las aspiraciones del Gobierno para un tope del 18% al resto de las negociaciones. Con el acuerdo quedó sin efecto el paro de 72 horas. El sueldo inicial del sector asciende desde enero a ARS 25.500. Se incluyó una cláusula de ajuste por inflación. El aumento se compone de una suba de 4% acordada en noviembre pasado pero que rige desde enero de este año y sobre la cual se aplica una mejora acumulativa de 19,5% totalizando 24,28%.

Tipo de Cambio

El rebote de los bonos en dólares se debe en parte a la suba del dólar mayorista que tuvo una ligera mejoría hasta USDARS 15,42.

Pero el dólar implícito o MEP, operó por debajo de USDARS 15,40 y los futuros del dólar en el Rofex registraron bajas en todos los contratos, con una caída promedio de 12 centavos.

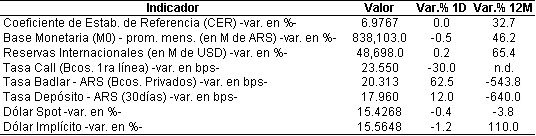

Indicadores Monetarios

Fuente: Bloomberg

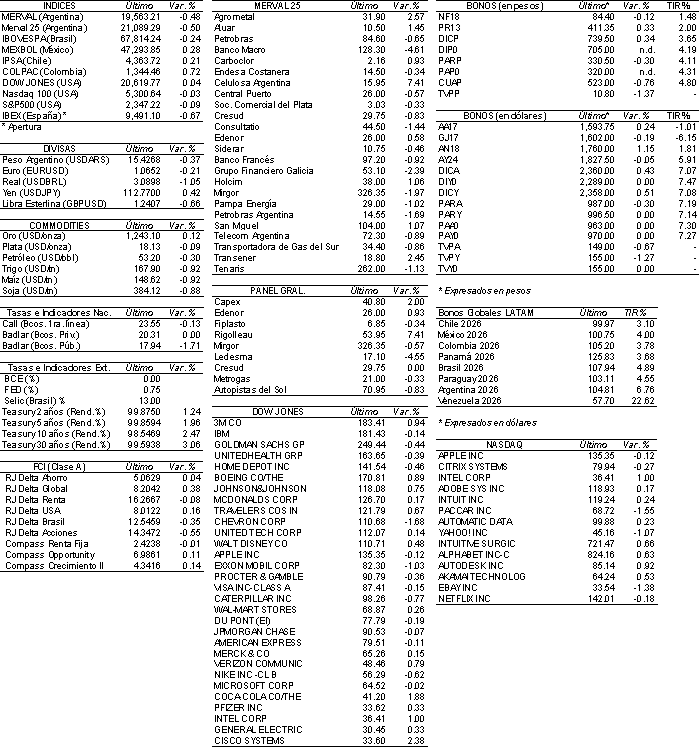

Indicadores Financieros

Fuente: Bloomberg

Ver precios de acciones, bonos, y otra info. útil en: http://www.fundacioncapital.org.ar/index.php?codigo=21010

Disclaimer

Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros.

Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario.

Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales.

Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso.

Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA