Informe Diario 20 de Febrero 2017

- 20 de febrero de 2017

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, informes economiocos

GLOBAL:

Hoy hay calma en los mercados debido al feriado en EE.UU. En los futuros muestran ligera tendencia positiva.

ESTADOS UNIDOS:

El día viernes, los principales índices cerraron dispares. Hoy es feriado en EE.UU. (Día del Presidente) y los mercados de futuros muestran una ligera tendencia positiva: +0.10% promedio para las bolsas norteamericanas.

Hoy es feriado en EE.UU. y no hay publicación de indicadores económicos.

Sin embargo, esta noche hablará nuevamente L. Mester, miembro de la Reserva Federal (postura “hawkish”).

El viernes reportaron a primeras horas de la mañana DEERE & CO (DE) y CAMPBELL SOUP (CPB), entre otras. Ambas superaron las expectativas de mercado.

Hoy es el feriado de Presidents’ Day en EE.UU. y los principales mercados se encuentran cerrados. Por eso, no hay reportes programados para hoy, pero para esta semana se esperan los reportes de WAL-MART STORES (WMT), BARCLAYS PLC (BCS) y HSBC HOLDINGS (HSBC), entre otras.

EUROPA:

Las bolsas europeas operan al alza, al igual que en Asia (los mercados cerraron positivos).

En relación a las tasas de inflación, el IPP de Alemania en enero subió más fuerte (2,4% YoY) de lo estimado y por encima del objetivo del BCE de 2% YoY.

En la Eurozona, hoy se publica el índice de confianza del consumidor para febrero: se espera se mantenga constante.

ASIA Y OCEANÍA:

Hoy se publicaron los datos de comercio exterior de enero en Japón. El déficit comercial fue mayor al proyectado debido a un menor crecimiento en las exportaciones (1,3% YoY) y un mayor crecimiento en las importaciones (8,5% YoY). Los datos ajustados por estacionalidad señalaron un menor superávit comercial.

AMÉRICA LATINA:

BRASIL: El déficit de cuenta corriente se redujo más a lo previsto en enero respecto al mes previo a USD 5.085 M, ubicándose por debajo del saldo negativo de USD 5.300 M esperado por el mercado.

COLOMBIA: Redujo el déficit comercial en 25,8% en 2016 comparado con el año anterior, a USD 11.804 M, debido principalmente a una caída de las importaciones por la desaceleración de la economía, según datos publicados por el DANE. El déficit resultó de importaciones por USD 42.849 M y exportaciones por USD 31.045 M.

ECUADOR: El candidato oficialista a la presidencia, Lenín Moreno, no alcanzó a lograr la mayoría de votos para ganar en primera vuelta y, según resultados preliminares tendrá que enfrentarse con su opositor Guillermo Lasso en un balotaje el 2 de abril. Con el 80,2% de las actas escrutadas, los votos válidos a favor de Moreno sumaban 38,85% frente a 28,5% de Lasso.

PERÚ: De acuerdo a datos del INEI, la economía creció 3,0% interanual en el 4ºT16 afectada por una caída de las inversiones que fue equilibrada por mayores exportaciones mineras. La tasa de crecimiento trimestral del PIB es la más baja desde el primer trimestre de 2015, cuando la economía creció 1,9%.

BONOS DEL TESORO:

Los rendimientos de Treasuries de EE.UU. se ubican neutrales debido al feriado. Mientras los rendimientos europeos se ubican levemente en alza. En Francia siguen subiendo y ampliando el spread frente a sus pares debido al riesgo político, luego de conocerse que los partidos de izquierda se unirían para enfrentar a la candidata de extrema derecha Marine Le Pen.

MONEDAS EXTRANJERAS:

El dólar se ubica estable tras la suba del viernes (+0,50%). La miembro de la Fed, L. Mester, dijo que la economía tiene una base firme y está conforme con un sendero de subas de tasas de interés.

El euro opera neutral luego de las conversaciones de los partidos de izquierda en Francia para presentarse unidos en las elecciones. Sin embargo, en Alemania, una encuesta muestra al partido Social Demócrata por encima del partido de Ángela Merkel por primera vez en años, señal que el riesgo político sigue vigente y en aumento.

El yen considerada moneda anti-riesgo, se deprecia en el inicio de la semana debido a la suba de las bolsas en Asia.

El real encontró un piso a su reciente apreciación. Hoy cotiza en USDBRL 3,10.

COMMODITIES:

El petróleo WTI cotiza en alza en la apertura, pero continúa operando dentro del menor rango en 13 años, en una pulseada entre los recortes de la OPEP vs. la mayor perforación en EE.UU.

El gas natural continúa a la baja ante la expectativa de menor consumo de calefacción en EE.UU. en las próximas semanas.

El trigo, la soja y el maíz cotizan en baja presionados por expectativas de aumento en la producción de Latinoamérica y los altos niveles de stocks globales. Hoy cotizan a USD/tn 167,35; 383,29; y a 147,83 respectivamente.

CORPORATIVAS:

FREEPORT MCMORAN (FCX): La mayor compañía de cobre que cotiza en bolsa declaró fuerza mayor para sus embarcaciones de concentrado del metal desde su mina de Grasberg en Indonesia, tras una suspensión de las exportaciones de 5 semanas. La producción en el enorme yacimiento en Papúa se paralizó la semana pasada después de que el Gobierno prohibió los envíos de concentrado de cobre el 12 de enero, como parte de los esfuerzos para impulsar la industria de fundiciones de Indonesia.

APPLE (AAPL): La compañía comenzará a fabricar sus modelos de menor precio iPhone SE en la planta de un productor contratado en Bangalore, la ciudad del sur de India que reúne a varias empresas de tecnología, dijo una fuente de la industria. La decisión de Apple se produce en momentos en que intenta elevar su participación en India, el mercado de telefonía móvil con mayor crecimiento del mundo y que está dominado por dispositivos mucho más baratos que el iPhone. Además, coincide con la desaceleración de las ventas de teléfonos avanzados en China.

DEERE (DE): La compañía prevé un crecimiento de un 3% en las ventas, en comparación con una baja de un 1% anteriormente esperado. La mejora en Brasil es uno de los principales motivos de este nuevo panorama positivo.

KRAFT HEINZ CO. (KHC): la oferta de USD 143 Bn, de la empresa a Unilever, colapsó dos días después de haberla hecho pública.

PEUGEOT (PUGOY): General Motors y Peugeot están en conversaciones sobre un posible acuerdo para que el fabricante francés compre la rama europea de General Motors, Opel, desatando preocupaciones en Alemania y Reino Unido sobre pérdida de empleos.

MERVAL / ECONOMÍA ARGENTINA:

RENTA FIJA: Sigue firme la demanda de los bonos en pesos

El rebote del tipo de cambio del viernes podría otorgarle un renovado atractivo a los bonos en dólares

La semana pasada ha tenido un balance negativo para casi todos los bonos en dólares y muestran un síntoma de agotamiento en la tendencia alcista observada en los últimos meses. Hoy es feriado en EE.UU. y no opera el mercado de renta fija.

En la BCBA, los bonos largos tuvieron una continua caída en los últimos meses. Pero sigue firme la demanda de los bonos en pesos, que han tenido un recorrido alcista, sobre todo en los bonos a tasa fija.

Se debe en parte a la baja de las tasas de referencia de Lebacs (de 23,20% a 22,75%) pero también por el apetito de los inversores internacionales por este tipo de instrumentos

La buena marcha de los bonos en pesos se enfrenta al súbito rebote del dólar del viernes que podrían elevar el atractivo de estos últimos a corto plazo: avanzó 24 centavos en el segmento mayorista hasta ubicarse en USDARS 15,68 (-1,6%) y cerró la semana con una baja de 0,9%.

El rebote del tipo de cambio del viernes podría otorgarle un renovado atractivo a los bonos en dólares.

Para las próximas semanas están pendientes las salidas de Tierra del Fuego por USD 150 M y la de la Provincia de Santa Cruz por USD 250 M, así como YPF, Cablevisión y Banco Macro.

RENTA VARIABLE: Metrogas, Edenor, Capex y Siderar lideran las subas.

El Merval se mantuvo firme la semana pasada anotándose otro récord, pero encontró una resistencia en la zona de los 19.700 puntos.

Entre las cuatro mayores subas de la semana pasada se encuentran Metrogas, Edenor, Capex y Siderar. Entre las mayores bajas se encuentran Dycasa, Banco Francés, Banco Macro y Celulosa:

En el sector petrolero, la acción de Tenaris viene mostrando una fuerte toma de ganancias desde principios de mes mientras que YPF ha caído con menor intensidad. Petrobras, en cambio, lateraliza desde hace 4 meses.

NOTICIAS MACROECONÓMICAS:

Estimaciones de inflación en alza para febrero.

Según consultas realizadas por Cronista, los analistas revisan al alza sus números de IPC de febrero, previendo una inflación en torno al 2,3%. En el segundo mes del año la inflación se aceleró con respecto a enero, que había arrojado 1,3% para el Indec. Tarifas, peajes, prepagas, cigarrillos y alimentos explican la mayor suba.

Se desacelera el crecimiento del crédito al sector privado.

El stock de préstamos en pesos se elevó en febrero menos de ARS 16.500 M. Se desacelera así el crecimiento del crédito al sector privado: crecieron al 1,8% mensual hasta ahora (aún sin finalizar el mes), tras el 3,1% de enero.

Bancos no pueden cobrar el 1% por depósitos en efectivo (necesitan informar 60 días antes).

Según lo informado por el BCRA, los bancos no pueden cobrar el 1% por depósitos en efectivo ya que las entidades deben informar subas de comisiones con 60 días de antelación.

IVA provincial en reemplazo de Ingresos Brutos.

Avanza el IVA provincial y trabajan para evitar la existencia de “aduanas internas”. Las provincias presionan al Gobierno para apurar el nuevo tributo en reemplazo de Ingresos Brutos. En Hacienda estudian una alícuota armonizada entre los distritos.

Tipo De Cambio

Se dio un brusco cambio de tendencia en la última jornada de la semana en el mercado cambiario. El viernes el dólar avanzó 24 centavos en el segmento mayorista hasta ubicarse en USDARS 15,68 (-1,6%) y cerró la semana con una baja de 0,9%. En el mercado minorista llegó a USDARS 15,90 (Banco Nación) con una suba de 30 centavos con respecto al cierre anterior.

Ver precios de acciones, bonos, y otra info. útil en: http://www.fundacioncapital.org.ar/index.php?codigo=21010

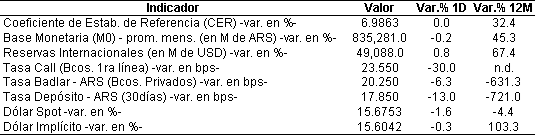

Indicadores Monetarios:

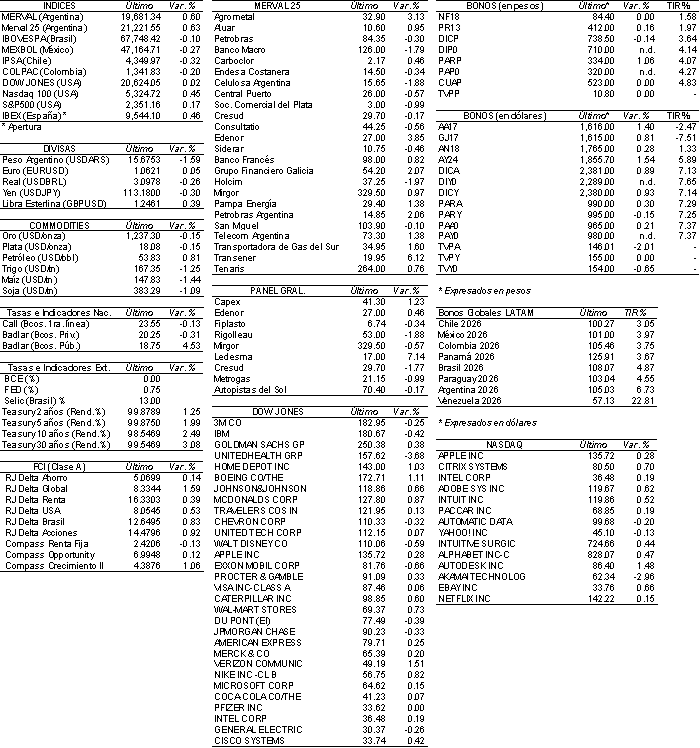

Indicadores Financieros:

Disclaimer:

Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros.

Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario.

Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales.

Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso.

Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA