Informe Diario 07 de Enero de 2019

- 07 de enero de 2019

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, informes economiocos

www.maxintavalores.com opere on line , consulte sus inversiones, precios e informes.

GLOBAL

Los futuros de EE.UU. operaban con leves bajas (en promedio -0,2%) tras las importantes subas del viernes, al iniciarse una nueva ronda de negociaciones comerciales con China. Hoy en Pekín comenzó una nueva ronda de negociaciones comerciales entre los viceministros de China y EE.UU. que se extenderá hasta mañana. El índice VIX se ubicaba esta mañana en 22,5 puntos porcentuales.

- Dow 30 Mar 2019 . 23.425,0 . +0,13%

- S&P 500 Mar 2019 . 2.529,75 . -0,06%

- Nasdaq Mar 2019 . 6422,75 . -0,17%

Las principales bolsas europeas caían en promedio -0,28%, con la atención puesta en la reunión China-EE.UU. y en los eventos políticos en la Región.

El petróleo WTI subía +2,5%, cotizando en USD/bbl 49,17. Las conversaciones bilaterales EE.UU.-China y los recortes de producción impulsan al precio.

ARGENTINA

Hoy suscripción de Letras del Tesoro (Letes) en dólares a 217 días de plazo (vencimiento el 16 de agosto de 2019). El monto máximo a colocar será de USD 950 M, el mismo en relación al vencimiento de esta semana. La suscripción de las Letes podrá realizarse únicamente con dólares estadounidenses. El precio máximo para estas Letes será de USD 972,54 por cada VN USD 1.000, el cual representa una tasa nominal anual de 4,75% (la misma en relación a las últimas dos licitaciones).

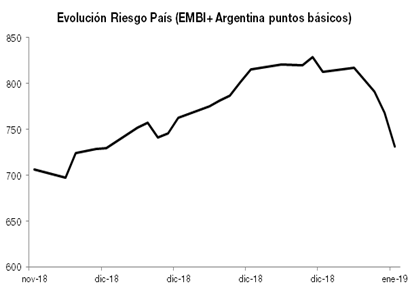

Los soberanos nominados en dólares manifestaron en el exterior precios al alza la semana pasada, después de testear precios mínimos históricos a fin del año 2018. Influyó en el repunte de los bonos, un mayor apetito por el riesgo argentino, una baja en la tasa de rendimiento de los UST10Y, y la suba del mercado brasileño después de la asunción de Jair Bolsonaro. En este sentido, el riesgo país medido por el EMBI+Argentina comenzó el año 2019 con una importante baja (de 830 a 730 bps).

LELIQ: El Banco Central subastó el viernes Letras de Liquidez (Leliq) por un monto de ARS 129.763 M frente a un vencimiento de ARS 119.755 M. La tasa promedio de corte se ubicó en 59,287%, un ligero anterior.

El mercado doméstico de acciones cerró el viernes con una importante alza, ante un mayor apetito al riesgo argentino de los inversores, en línea con la tendencia de las bolsas norteamericanas después de un positivo dato de empleo que se sumó al optimismo por las negociaciones comerciales propuestas entre EE.UU. y China.

De esta forma, el índice Merval ganó 4% y se ubicó en los 32.303,05 puntos, acumulando una mejora de 6,6% en la primera semana del año 2019, y subiendo 13,5% en las últimas seis ruedas.

El volumen operado en acciones en la BCBA en el transcurso de la semana (de sólo tres ruedas por los feriados de fin de año) fue de ARS 2.148,2 M, marcando un promedio diario de ARS 716 M. En Cedears se negociaron la semana anterior ARS 102,6 M.

BYMA en conversaciones con MSCI para elevar las acciones locales de categoria “fontera” a “emergentes”

En el día de hoy la Corte Suprema de EE.UU. decide si acepta revisar el caso por expropiación YPF. Cabe destacar, que no se decide nada sobre daños económicos, sino sólo es un tema de jurisdicción. Existen tres alternativas: i) siete de nueve jueces discuten si aceptan, ii) rechazan, iii) o piden opinión al Gobierno de EE.UU.

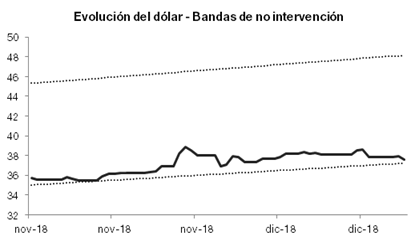

El dólar minorista cayó 41 centavos en la primera semana del año cerrando el viernes a ARS 38,42 vendedor, anotando su quinta baja consecutiva y testeando el valor más bajo en un mes.

Por su parte, el tipo de cambio mayorista se movió en línea con el minorista perdiendo en la semana 33 centavos, cayendo por tercera semana consecutiva a ARS 37,37 para la punta vendedora. De esta manera, la divisa volvió a acercarse al piso de la banda de flotación cambiaria y de quebrar dicho límite, el BCRA podrá salir al mercado a comprar dólares para que el mismo no siga cayendo.

Las reservas internacionales cayeron el viernes USD 89 M y se ubicaron en los USD 65.729 M.

PRÉSTAMOS: Según privados, el total de préstamos en pesos al sector privado alcanzó un nivel de ARS 1.571.037 M en 2018, representando un alza de 17,18% YoY, evidenciándose que este incremento en términos nominales no alcanzó a compensar el alza de precios de la economía. En cuanto a las líneas de créditos hipotecarios, incluidos los ajustables por inflación/UVA el crecimiento interanual fue de 62,42%, con lo que continuó siendo la línea con mayor incremento y la única con crecimiento en términos reales.

INFLACIÓN: Según privados, la inflación anual superaría el 30% en 2019, impulsada por el aumento en los servicios públicos, las renegociaciones paritarias, la incertidumbre electoral y por los movimientos del dólar. En este contexto, proyectan que la inflación rondaría el 8,5% en el IºT19, registrando una baja sensible frente al último cuarto de 2018 pero permaneciendo en niveles elevados.

VENTAS MINORISTAS: Según la Cámara Argentina de la Industria del Juguete (CAIJ), las ventas para Reyes cayeron 13,5% YoY en todo el país, siendo menor la contracción que la sufrida en las ventas de navidad (-19,8% YoY). Asimismo, la cámara agregó que la recuperación del nivel de ventas se debió a que los juguetes tienen una mayor participación en el total de los rubros que componen las ventas de Reyes (47%) respecto a Navidad (25%).

SOJA: La Bolsa de Cereales de Buenos Aires, dio a conocer que el exceso de lluvia la podría comenzar a dominar el escenario y comprometer el normal desarrollo de la soja, sobre todo en regiones que actualmente cuentan con los perfiles de suelo bien provistos de agua. En ese sentido, la actual situación climática compromete entre 400.000 y 500.000 hectáreas. Ante esta situación, en vez de empezar en marzo pasará para abril el ingreso de las futuras divisas que suelen verse siempre en los últimos días del tercer mes del año.

INVERSIÓN: Según la Secretaría de Energía, el reactor de la Central Nuclear Embalse, ubicada Córdoba, entró en funcionamiento tras completarse las obras de extensión de vida útil de la instalación que le permitirá seguir operando los próximos 30 años y que demandaron una inversión de USD 2.140 M. La puesta en marcha le permitirá a la central, despachar energía eléctrica a la red para unas 3 millones de personas desde febrero. Esta energía se genera a partir de fisión nuclear, tecnología en la que Argentina es uno de los líderes mundiales.

Estados Unidos:

Los futuros de acciones de EE.UU. operaban con leves bajas, tras las importantes subas del viernes, al iniciarse una nueva ronda de negociaciones comerciales con China.

Hoy en Pekín comenzó una nueva ronda de negociaciones comerciales entre los viceministros de China y EE.UU. que se extenderá hasta mañana.

Un portavoz del Ministerio de Relaciones Exteriores de China dijo que el Gobierno chino está dispuesto a resolver las disputas comerciales con EE.UU. en igualdad de condiciones.

El índice VIX se ubicaba esta mañana en 22,5 puntos porcentuales.

Hoy se publicará el índice ISM no manufacturero de diciembre, que arrojaría una caída.

INTEL (INTC): Merrill Lynch actualizó su recomendación a “buy”, elevando también el precio objetivo a USD 60 desde USD 52. Según Merrill Lynch, con un PER de solo 10x la compañía es una opción atractiva a las tendencias de crecimiento en computación en la nube, inteligencia artificial, autos avanzados y 5G, con un enfoque del centro de datos potencialmente mejorado.

UNITED TECHNOLOGIES (UTX): RBC rebajó la recomendación de la acción a “market perform” desde “outperform”, citando un alza limitada hacia adelante. RBC comentó que si bien todavía hay un atractivo valor implícito de alrededor de 15%, las acciones podrían mantenerse dentro del rango actual hasta mediados o finales de 2020.

Europa

Las principales bolsas de Europa caían, con la atención puesta en la reunión China-EE.UU. y eventos políticos en la Región.

En el Reino Unido, la primer ministro del Reino Unido, Theresa May, dijo que si el acuerdo que celebró con la UE no se aprueba este mes, Gran Bretaña se encontrará en “territorio desconocido”. Según la BBC, el Parlamento votará el nuevo acuerdo del Brexit el 15 de enero.

Las ventas minoristas de Alemania sufrieron en noviembre una desaceleración respecto al dato anterior, pero menos de lo esperado. Las órdenes de fábricas (ajustado por días trabajados) arrojaron una marcada contracción, superando ampliamente las previsiones.

Asia y Oceanía

Los mercados asiáticos cerraron en terreno positivo, siguiendo las fuertes subas de Wall Street y con la atención puesta en una nueva ronda de negociaciones comerciales entre China y EE.UU.

Los índices PMI Nikkei composite y servicios de Japón sufrieron en diciembre una caída respecto al período anterior.

América Latina

BRASIL: Según el Instituto Brasilero de Mercado de Capitales (IBMEC), el desempeño de la economía en el primer año de mandato será decisivo para el éxito o no del nuevo gobierno de Jair Bolsonaro. Para el IBMEC, hay tres factores que pueden ayudar a Bolsonaro en materia económica en su primer año de gobierno y que pueden permitir que la economía crezca más de 3% este año, entre ellos: reformas al Sistema de Seguridad Social, expectativas y el momento de recuperación del ciclo económico que vive el país.

COLOMBIA: El Departamento Nacional de Estadísticas (DANE) dio a conocer que la economía registró una inflación de 3,18% en el 2018, una variación levemente superior a la meta puntual de 3% que estableció el Banco Central. Sin embargo, el indicador se ubicó dentro del rango establecido como meta de largo plazo del país de entre 2% y 4%. El favorable comportamiento de la inflación fue una de las razones por las que el ente emisor mantuvo en 4,25% su tasa de interés desde abril del 2018, en busca de procurar un impulso a la recuperación de la economía.

MÉXICO: El Centro de Estudios Económicos del Sector Privado (CEESP) informó que frente a un presupuesto austero y sin recursos en inversión, el sector privado seguirá desempeñando el papel de promotor de la actividad económica, por lo que urge que el gobierno federal genere un ambiente de negocios en el que las empresas y personas se desarrollen eficientemente. Asimismo, el organismo añadió que lamentan que el nuevo gobierno considere a la inversión productiva como un tema de menor relevancia, cuando debería ser la prioridad del gasto público.

URUGUAY: Según el Instituto Nacional de Estadísticas, el país cerró el 2018 con una inflación de 7,96%, por encima del registro de 2017 (6,55%) y del actual techo del rango meta oficial (7%). El IPC se aceleró en parte por el tipo de cambio frente a 2017, cuando verificó el menor registro en siete años y se enmarcó en el rango meta oficial del 3% al 7% por primera vez desde 2010. La mayor incidencia alcista del mes pasado fue del rubro alimentos y bebidas no alcohólicas, con una variación de 0,57% MoM.

Bonos del Tesoro

Los rendimientos de Treasuries de EE.UU. caían esta mañana tras las importantes subas registradas el viernes luego de los comentarios dovish de Powell. El retorno a 10 años se ubicaba en 2,6490%.

Los retornos de Europa mostraban bajas, especialmente en Alemania, en línea con los Treasuries de EE.UU.

Monedas

El dólar (índice DXY) caía -0,30%, presionado por los comentarios de Powell, dando a entender una posible pausa en el programa de suba de tasas de la Fed durante 2019 si la economía comienza a evolucionar desfavorablemente. Esto resta atractivo al dólar como activo de cobertura.

El euro subía +0,37%, sostenidas por la debilidad del dólar. La Fed reduce la divergencia monetaria con el BCE al moderar su plan contractivo, lo que le resta presión a la divisa común.

El yen mostraba ganancias de +0,18%. Si bien los datos laborales de EE.UU. fueron positivos, los riesgos causados por el shutdown del Gobierno y las negociaciones con China le dan soporte a la moneda japonesa como refugio.

Commodities

El petróleo WTI subía +2,50%. Las conversaciones bilaterales EE.UU.-China y los recortes de producción impulsan al precio, además de los comentarios dovish de la Fed que mejora las chances de una recuperación.

El oro subía +0,50%, al tiempo que la postura de la Fed más laxa debilita al dólar y le resta presión al metal. No obstante, los sólidos datos de empleo en EE.UU. y las negociaciones con China limitan la performance de los activos de cobertura.

La soja subía (+0,20%) por cuarta jornada consecutiva, cotizando en USD/tn 339,39, debido a un mayor optimismo en torno a las exportaciones de granos a China. Además, la reciente caída del dólar impulsa la recuperación de los commodities agropecuarios. El maíz operaba en USD/tn 150,79 y el trigo en USD/tn 189,12.

Merval / Economía Argentina

RENTA FIJA: El Gobierno licitará mañana Letes en dólares a 217 días

Hoy comienzan a las 10 horas el ingreso de ofertas para la suscripción de Letras del Tesoro (Letes) en dólares a 217 días de plazo (vencimiento el 16 de agosto de 2019) que el Gobierno realizará mañana.

El monto máximo a colocar será de USD 950 M, el mismo en relación al vencimiento de esta semana.

La suscripción de las Letes podrá realizarse únicamente con dólares estadounidenses.

El precio máximo para estas Letes será de USD 972,54 por cada VN USD 1.000, el cual representa una tasa nominal anual de 4,75% (la misma en relación a las últimas dos licitaciones).

Los bonos soberanos nominados en dólares manifestaron en el exterior precios al alza la semana pasada, después de testear precios mínimos históricos a fin del año 2018.

Influyó en el repunte de los bonos, un mayor apetito por el riesgo argentino, una baja en la tasa de rendimiento de los UST10Y, y la suba del mercado brasileño después de la asunción de Jair Bolsonaro.

En este sentido, el riesgo país medido por el EMBI+Argentina comenzó el año 2019 con una importante baja (de 830 a 730 bps).

En la BCBA, los principales títulos públicos en dólares que cotizan en pesos cerraron con ganancias, a pesar de la caída del tipo de cambio mayorista.

El Banco Central subastó el viernes Letras de Liquidez (Leliq) por un monto de ARS 129.763 M frente a un vencimiento de ARS 119.755 M. La tasa promedio de corte se ubicó en 59,287%, un ligero anterior.

Banco Hipotecario canceló parcialmente ONs Clase XXIX por USD 12,2 M emitidas el pasado 30 de noviembre de 2015 bajo el Programa de Emisión Global de ONs por un total de USD 800 M. También canceló en forma parcial ONs Clase XL por USD 422,7 M emitidas el pasado 12 de octubre de 2016 bajo el Programa de Emisión Global de ONs por un total de USD 1.000 M. Por último, canceló también parcialmente ONs Clase XLVIII por USD 145,2 M emitidas el pasado 7 de noviembre de 2017 bajo el Programa de Emisión Global de ONs por un monto total de USD 1.500 M.

RENTA VARIABLE: La Corte Suprema de EE.UU. hoy anuncia si acepta revisar el caso YPF

En el día de hoy la Corte Suprema de EE.UU. decide si acepta revisar el caso por expropiación YPF. Cabe destacar, que no se decide nada sobre daños económicos, sino sólo es un tema de jurisdicción. Existen tres alternativas: i) siete de nueve jueces discuten si aceptan, ii) rechazan, iii) o piden opinión al Gobierno de EE.UU.

El mercado doméstico de acciones cerró el viernes con una importante alza, ante un mayor apetito al riesgo argentino de los inversores, en línea con la tendencia de las bolsas norteamericanas después de un positivo dato de empleo que se sumó al optimismo por las negociaciones comerciales propuestas entre EE.UU. y China.

De esta forma, el índice Merval ganó 4% y se ubicó en los 32.303,05 puntos, acumulando una mejora de 6,6% en la primera semana del año 2019, y subiendo 13,5% en las últimas seis ruedas.

El volumen operado en acciones en la BCBA en el transcurso de la semana (de sólo tres ruedas por los feriados de fin de año) fue de ARS 2.148,2 M, marcando un promedio diario de ARS 716 M. En Cedears se negociaron la semana anterior ARS 102,6 M.

Las acciones que tuvieron un mejor comportamiento en las últimas tres ruedas fueron las de: Pampa Energía (PAMP) +13,3%, Ternium Argentina (TXAR) +11,4% y Petrobras (APBR) +10,9%, entre otras.

En tanto, cayeron en la semana: Bolsas y Mercados (BYMA) -3,9%, Mirgor (MIRG) -0,9% y Edenor (EDN) -0,8%, entre las más importantes.

NOTICIAS MACROECONÓMICAS

Préstamos al sector privado se incrementaron solamente 17,2% en 2018

Según privados, el total de préstamos en pesos al sector privado alcanzó un nivel de ARS 1.571.037 M en 2018, representando un alza de 17,18% YoY, evidenciándose que este incremento en términos nominales no alcanzó a compensar el alza de precios de la economía. En cuanto a las líneas de créditos hipotecarios, incluidos los ajustables por inflación/UVA el crecimiento interanual fue de 62,42%, con lo que continuó siendo la línea con mayor incremento y la única con crecimiento en términos reales.

Inflación de 30% para 2019 según privados

Según privados, la inflación anual superaría el 30% en 2019, impulsada por el aumento en los servicios públicos, las renegociaciones paritarias, la incertidumbre electoral y por los movimientos del dólar. En este contexto, proyectan que la inflación rondaría el 8,5% en el 1ºT19, registrando una baja sensible frente al último cuarto de 2018 pero permaneciendo en niveles elevados.

Caen venta de juguetes para Reyes en 13,5% YoY

Según la Cámara Argentina de la Industria del Juguete (CAIJ), las ventas para Reyes cayeron 13,5% YoY en todo el país, siendo menor la contracción que la sufrida en las ventas de navidad (-19,8% YoY). Asimismo, la cámara agregó que la recuperación del nivel de ventas se debió a que los juguetes tienen una mayor participación en el total de los rubros que componen las ventas de Reyes (47%) respecto a Navidad (25%).

Exceso de lluvias puede ocasionar futuras pérdidas

La Bolsa de Cereales de Buenos Aires dio a conocer que el exceso de lluvia podría comenzar a dominar el escenario y comprometer el normal desarrollo de la soja, sobre todo en regiones que actualmente cuentan con los perfiles de suelo bien provistos de agua. En ese sentido, la actual situación climática compromete entre 400.000 y 500.000 hectáreas. Ante esta situación, en vez de empezar en marzo pasará para abril el ingreso de las futuras divisas que suelen verse siempre en los últimos días del tercer mes del año.

Inversión por USD 2.140 M pone operativa Central Nuclear

Según la Secretaría de Energía, el reactor de la Central Nuclear Embalse, ubicada Córdoba, entró en funcionamiento tras completarse las obras de extensión de vida útil de la instalación que le permitirá seguir operando los próximos 30 años y que demandaron una inversión de USD 2.140 M. La puesta en marcha le permitirá a la central, despachar energía eléctrica a la red para unas 3 millones de personas desde febrero. Esta energía se genera a partir de fisión nuclear, tecnología en la que Argentina es uno de los líderes mundiales.

Tipo de cambio

El dólar minorista cayó 41 centavos en la primera semana del año cerrando el viernes a ARS 38,42 vendedor, anotando su quinta baja consecutiva y testeando el valor más bajo en un mes. Por su parte, el tipo de cambio mayorista se movió en línea con el minorista perdiendo en la semana 33 centavos, cayendo por tercera semana consecutiva a ARS 37,37 para la punta vendedora. De esta manera, la divisa volvió a acercarse al piso de la banda de flotación cambiaria y de quebrar dicho límite, el BCRA podrá salir al mercado a comprar dólares para que el mismo no siga cayendo.

Indicadores monetarios

Las reservas internacionales cayeron el viernes USD 89 M y se ubicaron en los USD 65.729 M.

Indicadores Financieros

Fuente Bloomberg

Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.

Disclaimer

Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros.

Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario.

Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales.

Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso.

Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.