Informe Diario 26 de Febrero de 2019

- 26 de febrero de 2019

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, informes economiocos

www.maxintavalores.com opere on line , consulte sus inversiones, precios e informes.

GLOBAL

Inversores cautelosos a la espera de mayores detalles en la relación China-EE.UU. Europa y futuros americanos levemente negativos. En el Reino Unido, el Partido Laborista indicó que respaldaría la solicitud a un “voto popular” sobre la inminente salida de la UE, si el Parlamento vetara la propuesta alternativa para el Brexit del Gobierno. Por otro lado, Bloomberg informó que la Primera Ministra, Theresa May estaba considerando retrasar el plazo actual para separarse del bloque europeo programado para el 29 de marzoEl petróleo WTI caía -0,1%, cotizando en USD/bbl 55,44, extendiendo la pérdida de ayer, luego que el presidente Trump se quejara por los altos precios del mismo e hizo un llamado a la OPEP. Por su parte, Arabia Saudita y el resto de los países miembros mantienen su política de reducción de la producción.

ARGENTINA

Hacienda colocó ayer Lecaps en pesos a 71 días y 365 días de plazo así como Lecer a 183 días. En el caso de las Lecaps a 71 días se adjudicó un total de VNO ARS 35.000 M con un precio de corte de ARS 996,61, una TNA de 41,73% y una TIREA DE 49,37%. En el caso de las Lecaps a 365 días se adjudicó un valor nominal de ARS 3.787 M con un precio de corte de ARS 980,50, una TNA de 40,55% y una TIREA de 40,59%. Asimismo, las Lecer fueron adjudicadas con un VNO de ARS 5.172 M, precio de corte ARS 961 y con una TNA de 8,12% y una TIREA de 8,28%.

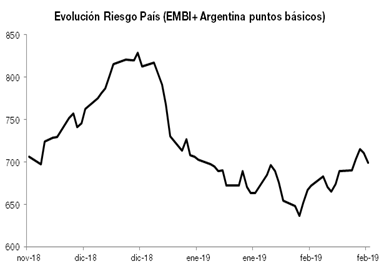

Los soberanos en dólares que operan en el exterior sumaron ayer una rueda más de alzas, luego de las caídas registradas en el inicio de la jornada. Así, el rendimiento de los bonos a 10 años de Argentina terminó bajando el lunes casi 9,2 bps ubicándose en 9,3746%, luego de testear un máximo intradiario de 9,49%. De esta forma, el retorno ya alcanzó el mínimo valor de mediados del mes de enero. El riesgo país medido por el EMBI+Argentina cayó 1,1% respecto al viernes y se ubicó en los 691 puntos básicos.

LELIQ: El BCRA colocó Letras de Liquidez (Leliq) por ARS 160.000 M a una tasa promedio en suba de 49,280% anual a siete días (30,8 puntos básicos más respecto al viernes). La tasa máxima adjudicada fue de 50,4962%.

El dólar minorista cayó ayer 21 centavos y cerró en los ARS 40,00 vendedor, producto de la política que viene aplicando el BCRA desde la semana pasada en la que su principal instrumento es la tasa de interés que la mantiene en franco crecimiento.

En tanto, el tipo de cambio mayorista bajó 17 centavos el lunes y se ubicó en ARS 39,049 para la punta vendedora, en un contexto en el que el BCRA sube por séptima vez consecutiva la tasa Leliq manteniendo a la divisa dentro de la zona de no intervención, que ayer se ubicó en ARS 38,535 y ARS 49,869. Las reservas internacionales subieron USD 39 M y finalizaron en USD 67.042 M.

El mercado doméstico de acciones sumó una rueda de pérdidas, lastrado por el sector bancario y petrolero. La caída de las acciones ligadas al sector petrolero estuvo relacionada con la significativa caída del petróleo (WTI -3,31%), De esta forma, el índice S&P Merval retrocedió 0,86% y se ubicó en 36.332,03 unidades. Sin embargo, en el acumulado del año el principal índice gana 19,9% en pesos (en dólares +15,7%). El volumen operado en acciones en la BCBA se ubicó en ARS 530,8 M. En Cedears se negociaron ARS 14,9 M.

Las acciones que mejor performance tuvieron en el inicio de la semana fueron las de: Transportadora de Gas del Sur (TGSU2), Bolsas y Mercados Argentinos (BYMA), Aluar (ALUA),Transportadora de Gas del Norte (TGNO4) y Grupo Financiero Valores (VALO). Sin embargo, cayeron el lunes: Grupo Supervielle (SUPV), Banco Macro (BMA), YPF (YPFD), Petrobras (APBR), Cablevisión Holding (CVH) y Banco Francés (FRAN), entre las más importantes.

MOLINOS CAÑUELAS llegó a un principio de acuerdo con sus acreedores para llevar a cabo la reestructuración de su deuda, que meses atrás era poco más de USD 760 M. Los términos del preacuerdo entre la compañía y sus acreedores aún son confidenciales, al igual que la cantidad que será refinanciada. La compleja situación financiera de la firma inició años atrás de la mano de un plan de expansión y fortalecimiento que implicó el aumento de sus pasivos.

Estados Unidos:

Los futuros de acciones de EE.UU. operaban en baja (en promedio -0,3%), mientras se esperan mayores novedades en torno a las negociaciones comerciales.

Ayer, el presidente Trump comentó que un acuerdo con China podría suceder bastante pronto o podría no lograrse.

Los inversores se mantendrán atentos los comentarios del presidente de la Fed, Jerome Powell, ante un comité en el Senado y a la publicación de nuevos resultados corporativos.

El índice de actividad nacional de la Fed Chicago cayó a valores negativos en enero, cuando se esperaba un leve aumento. Hoy se publicará el índice manufacturero Richmond y la confianza del consumidor del Conference Board de febrero que mostrarían significativas mejoras respecto al período anterior.

AutoZone (AZO), Macy’s (M) y Discovery (DISCA) publicarán sus balances antes de la apertura del mercado. EOG Resources (EOG), Public Storage (PSA) y Papa John’s (PZZA) lo harán al finalizar la jornada.

HOME DEPOT (HD): La compañía publicó esta mañana ganancias por acción de USD 2,09, que se ubicaron por debajo de las estimaciones de USD 2,16. Los ingresos de USD 26,49 Bn tampoco lograron cumplir con las previsiones. Las ventas en tiendas similares registraron un crecimiento de 3,7% YoY, pero se esperaba un aumento de 4,5%. La acción caía 3% en el pre-market.

HERTZ GLOBAL (HTZ): La compañía de alquileres de automóviles registró una pérdida de USD 0,55 por acción, resultado inferior a la pérdida de USD 0,90 esperada por el consenso del mercado. Los ingresos fueron de USD 2,29 Bn, superando los pronósticos de USD 2,15 M. La acción subía 11,5% en el pre-market.

GENERAL ELECTRIC (GE): La empresa anunció la venta de su unidad de medicamentos bio-farmacéuticos a Danaher por USD 21,4 Bn, incluyendo USD 21 Bn en efectivo. GE planea usar los ingresos para reducir el apalancamiento y fortalecer el balance general. Se espera que el acuerdo se cierre durante el cuarto trimestre de este año. La acción subía 1,7% en el pre-market, extendiendo las ganancias de ayer.

TESLA (TSLA): Su acción caía esta mañana 2,5% en el pre-market, luego que la SEC solicitó a un juez que declare a Elon Musk, CEO de la compañía, en desacato tras publicar un nuevo tweet con información de la compañía sin aprobación de la SEC como lo exige la política de Tesla y la orden judicial previa.

Europa

Las principales bolsas de Europa caían en promedio -0,2%, mientras los inversores aguardan mayores detalles respecto a las negociaciones China-EE.UU., manteniendo la atención puesta en los eventos políticos de la Región.

En el Reino Unido, el Partido Laborista indicó que respaldaría la solicitud a un “voto popular” sobre la inminente salida de la UE, si el Parlamento vetara la propuesta alternativa para el Brexit del Gobierno. Por otro lado, Bloomberg informó que la Primera Ministra, Theresa May estaba considerando retrasar el plazo actual para separarse del bloque europeo programado para el 29 de marzo.

La confianza del consumidor de Alemania de marzo no mostró cambios respecto al consenso y al dato anterior.

Asia y Oceanía

Los mercados asiáticos terminaron en terreno negativo, ya que los inversores buscaron claridad en las conversaciones comerciales de EE.UU. y China un día después que el presidente Trump pospusiera la fecha límite de marzo.

Hoy no se publicarán indicadores económicos de relevancia.

América Latina

BRASIL: De acuerdo a la encuesta Focus del Banco Central, la proyección de inflación para 2019 se redujo a 3,85% desde el 3,87% previo y la mantuvo en 4% para 2020. Con relación al PIB, la previsión de crecimiento para este año se mantuvo en 2,48% y pasó del 2,58% al 2,65% para el próximo. Asimismo, se espera que la autoridad monetaria mantenga por un largo período la tasa de interés de referencia en el nivel actual del 6,5%, el más bajo de la historia.

BRASIL: El Banco Central informó que el déficit de cuenta corriente aumentó 3,1% YoY en enero y se ubicó en USD 6.550 M, producto del aumento de 16,2% YoY en las importaciones, mientras que las exportaciones aumentaron 9,4% YoY.

MÉXICO: El Instituto Nacional de Estadísticas dio a conocer que la economía logró una expansión en 2018 de 2% YoY, por debajo del 2,3% esperado por el Gobierno. Asimismo, en el 4ºT18 el PIB enfrentó una importante desaceleración al crecer 0,2% QoQ, debido a una caída en las actividades industriales. El dato es menor a la estimación publicada a finales de enero que arrojó un dato de 0,3% para el periodo de referencia.

LATINOAMÉRICA: Goldman Sachs redujo sus pronósticos de crecimiento económico para países latinoamericanos clave y redujo las perspectivas de las tasas de interés oficiales, citando un débil impulso interno y un deterioro en el panorama global. Por citar dos economías claves en la Región, ahora esperan que la economía de Brasil crezca 2,2% este año en comparación con su pronóstico anterior del 2,6%, y que la economía de México se expanda 1,5% en lugar del 1,7%.

Bonos del Tesoro

Los rendimientos de Treasuries de EE.UU. se mostraban en baja, mientras el mercado espera el testimonio de hoy del presidente de la Fed ante un comité del Senado de EE.UU. El retorno a 10 años se ubicaba en 2,665%.

Los retornos de Europa mostraban subas, especialmente en el Reino Unido, a la espera de una posible postergación de la fecha límite para concretar el Brexit.

Monedas

El dólar (índice DXY) caía -0,10%, mientras los mercados esperan el testimonio del presidente de la Fed, Jerome Powell, que podría dar un nuevo impulso al apetito por el riesgo.

El yen operaba en alza (+0,16%), rebotando tras las recientes pérdidas ante la reducción de los factores de riesgo globales, especialmente en el plano comercial con China.

La libra esterlina subía +0,86%, tras los reportes que la Primera Ministra británica, Theresa May, estaba considerando retrasar el plazo del 29 de marzo para la salida del Reino Unido de la UE, reduciendo los riesgos de un Brexit caótico.

Commodities

El petróleo WTI caía -0,10%, extendiendo la pérdida de ayer, luego que el presidente Trump se quejara por los altos precios del mismo e hizo un llamado a la OPEP. Por su parte, Arabia Saudita y el resto de los países miembros mantienen su política de reducción de la producción.

El oro registraba una leve toma de ganancias (-0,14%) tras las recientes subas. Los inversores ahora comenzarán a centrarse en los datos macro y el testimonio del presidente de la Fed, Jerome Powell, respecto al futuro del dólar.

La soja caía -0,49%, cotizando en USD/tn 338,23, ya que el rápido avance de la cosecha en Brasil (importante exportador) está aumentando los suministros mundiales. Le dan soporte las expectativas de un acuerdo comercial entre EE.UU. y China. El maíz operaba en USD/tn 149,19 y el trigo en USD/tn 173,06.

Merval / Economía Argentina

RENTA FIJA: El Gobierno colocó Lecaps y Lecer por un total de ARS 43.959 M

Hacienda colocó ayer Lecaps en pesos a 71 días y 365 días de plazo así como Lecer a 183 días. En el caso de las Lecaps a 71 días se adjudicó un total de VNO ARS 35.000 M con un precio de corte de ARS 996,61, una TNA de 41,73% y una TIREA DE 49,37%. En el caso de las Lecaps a 365 días se adjudicó un valor nominal de ARS 3.787 M con un precio de corte de ARS 980,50, una TNA de 40,55% y una TIREA de 40,59%. Asimismo, las Lecer fueron adjudicadas con un VNO de ARS 5.172 M, precio de corte ARS 961 y con una TNA de 8,12% y una TIREA de 8,28%.

Los bonos soberanos en dólares que operan en el exterior sumaron ayer una rueda más de alzas, luego de las caídas registradas en el inicio de la jornada. Esto se dio en un marco en el que los mercados emergentes siguen favorecidos por el apetito al riesgo global.

Así, el rendimiento de los bonos a 10 años de Argentina terminó bajando el lunes casi 9,2 bps ubicándose en 9,3746%, luego de testear un máximo intradiario de 9,49%. De esta forma, el retorno ya alcanzó el mínimo valor de mediados del mes de enero.

El riesgo país medido por el EMBI+Argentina cayó 1,1% respecto al viernes y se ubicó en los 691 puntos básicos.

En la BCBA, los principales bonos en dólares que cotizan en pesos terminaron en terreno negativo, siguiendo el comportamiento del tipo de cambio mayorista que cerró con una caída por tercer día consecutivo.

El BCRA colocó Letras de Liquidez (Leliq) por ARS 160.000 M a una tasa promedio en suba de 49,280% anual a siete días (30,8 puntos básicos más respecto al viernes). La tasa máxima adjudicada fue de 50,4962%.

Banco Francés busca emitir ONs Clase XXVI en pesos, a tasa fija con vencimiento a los 9 meses desde la fecha de emisión y liquidación. Asimismo, ONs Clase XXVII en pesos, a tasa variable con vencimiento a los 18 meses desde la fecha de emisión y liquidación. Ambas ONs se emitirán por un valor nominal conjunto de hasta ARS 750 M (ampliable hasta ARS 3.000), bajo el programa global de obligaciones negociables por un monto máximo de hasta USD 1.500 M. La subasta de los títulos comenzará y finalizará hoy. La emisión y liquidación es el 28 de febrero.

RENTA VARIABLE: El S&P Merval comenzó la semana con una baja de 0,9%

El mercado doméstico de acciones sumó una rueda de pérdidas, lastrado por el sector bancario y petrolero, en un marco de mayor aversión al riesgo global. Este comportamiento se da en un contexto de cautela local por parte de los inversores ante la volatilidad cambiaria, movimiento de tasas e incertidumbre electoral.

La caída de las acciones ligadas al sector petrolero estuvo relacionada con la significativa caída del petróleo (WTI -3,31%), luego que el presidente Donald Trump se quejó por los altos precios del mismo e hizo un llamado a la OPEP a tomar medidas con relación a su política de reducción de oferta.

De esta forma, el índice S&P Merval retrocedió 0,9% y se ubicó en 36.332,03 unidades. Sin embargo, en el acumulado del año el principal índice gana 19,9% en pesos (en dólares +15,7%).

El volumen operado en acciones en la BCBA se ubicó en ARS 530,8 M. En Cedears se negociaron ARS 14,9 M.

Las acciones que mejor performance tuvieron en el inicio de la semana fueron las de: Transportadora de Gas del Sur (TGSU2), Bolsas y Mercados Argentinos (BYMA), Aluar (ALUA),Transportadora de Gas del Norte (TGNO4) y Grupo Financiero Valores (VALO). Sin embargo, cayeron el lunes: Grupo Supervielle (SUPV), Banco Macro (BMA), YPF (YPFD), Petrobras (APBR), Cablevisión Holding (CVH) y Banco Francés (FRAN), entre las más importantes.

NOTICIAS MACROECONÓMICA

Venta de autos 0 km a través de financiamiento cayó 56,1% YoY

Según ACARA, la venta de autos 0 kilómetros a través de financiación por crédito prendario cayó en enero de manera significativa 56,1% YoY debido a la crisis económica y a las altas tasas de interés. La caída de enero fue la peor del último año: en diciembre cayó 49,9%; en noviembre 47,7%; en octubre, 44,9%; en septiembre, 40,4%; en agosto, 25,2%; en julio, 16,5%; y en junio, 11,7%.

Caen en diciembre ventas en shoppings y supermercados (INDEC)

Según el INDEC el consumo en supermercados cayó en diciembre 8,7% YoY y en los centros de compra 13,3% YoY, en lo que fue la sexta baja consecutiva para ambas categorías. Según el organismo, las ventas alcanzaron en diciembre en los centros de compra un total de ARS 8.505 M medidos a precios corrientes, mientras que en supermercados sumaron un total de ARS 57.204 M.

Empleo en la construcción aumentó 2,7% en 2018 a pesar de cierre de empresas

Según Instituto de Estadística y Registro de la Industria de la Construcción (IERIC), el empleo formal en la en la Industria de la construcción creció 2,7% interanual en 2018 a pesar del cierre de 243 empresas. Sin embargo, en términos mensuales, en enero de 2019 alcanzó los 403.451 puestos de trabajo, representando una retracción del 2,2% MoM.

Retrocede la actividad industrial en términos interanuales (privados)

Según privados, la producción industrial subió en enero 1,7% MoM, pero cayó 8,3% YoY, acumulando diez meses consecutivos de caídas interanuales. Asimismo, este resultado se debió al desempeño del rubro Maquinaria y equipo que registró una contracción aproximada de 27,3% interanual, afectada por la contracción del 32,3% en la fabricación de automóviles. De igual manera, la mayoría de los sectores industriales que componen el índice registraron números negativos, producto de la contracción económica.

Tipo de cambio

El dólar minorista cayó ayer 21 centavos y cerró en los ARS 40,00 vendedor, producto de la política que viene aplicando el BCRA desde la semana pasada en la que su principal instrumento es la tasa de interés que la mantiene en franco crecimiento. En tanto, el tipo de cambio mayorista bajó 17 centavos el lunes y se ubicó en ARS 39,049 para la punta vendedora, en un contexto en el que el BCRA sube por séptima vez consecutiva la tasa Leliq manteniendo a la divisa dentro de la zona de no intervención, que ayer se ubicó en ARS 38,535 y ARS 49,869.

Indicadores monetarios

Las reservas internacionales subieron USD 39 M y finalizaron en USD 67.042 M.

Indicadores Financieros

Fuente Bloomberg

Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.

Disclaimer

Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros.

Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario.

Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales.

Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso.

Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.