Informe Diario 01 de Octubre de 2021

- 01 de octubre de 2021

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL

Futuros de EE.UU. operan en alza, tras el peor mes desde marzo 2020

ESTADOS UNIDOS

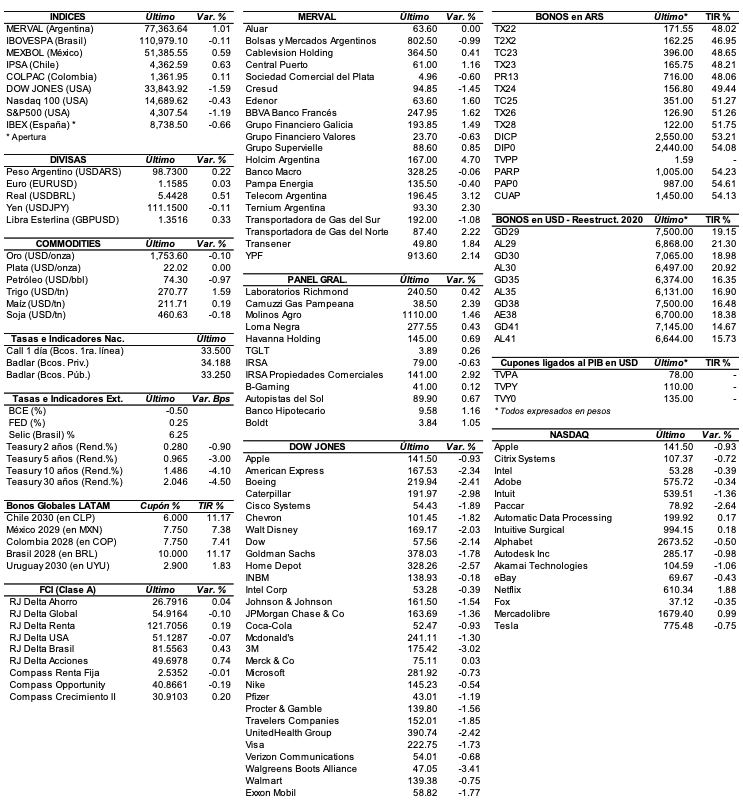

Los futuros de acciones de EE.UU. operan esta mañana en alza (S&P 500 +0,4%, Dow Jones +0,5% y Nasdaq +0,3%), después que el índice S&P 500 registrara su peor mes desde marzo de 2020. Culminó un septiembre tumultuoso para el mercado debido a los temores inflacionarios, la desaceleración del crecimiento y el posible aumento de las tasas de interés. El S&P 500 rompió una racha alcista de siete meses.

Por otra parte, el Congreso está preparado para evitar el shutdown. El Senado y la Cámara de Representantes aprobaron un proyecto de ley de asignaciones a corto plazo que mantendría al gobierno en funcionamiento hasta el 3 de diciembre y lo enviaron al presidente Joe Biden para que lo firme.

Se aceleró el PIB del 2°T21, mientras que aumentaron las peticiones de subsidios por desempleo y se contrajo el índice PMI de Chicago en septiembre. Se publicarán los índices PMI Markit e ISM manufactureros y la confianza del consumidor de la Universidad de Michigan.

Las principales bolsas de Europa operan con caídas, siguiendo el sentimiento negativo global, mientras pesan los temores de una alta inflación, una desaceleración del crecimiento económico y un posible aumento de las tasas de interés.

En Alemania, el bloque conservador CDU-CSU está listo para sostener conversaciones para crear una coalición con los liberales Demócratas Libres (FDP), luego de perder por poco frente al Partido Socialdemócrata (SDP) en las elecciones federales del fin de semana pasado.

Aumentaron las ventas minoristas de Alemania en agosto. Los índices PMI Markit manufactureros de Alemania, la eurozona y el Reino Unido se mantuvieron estables en septiembre, al tiempo que se aceleró la inflación en la eurozona.

Los mercados en Asia cerraron con pérdidas, con el mercado japonés liderando las caídas de la región. Los mercados de Hong Kong estuvieron cerrados por feriado hoy, mientras que los de China estarán cerrados por el feriado de la Semana Dorada hasta el 7 de octubre.

Se mantuvieron estables la tasa de desempleo, las encuestas Tankan de grandes empresas y el índice PMI Markit manufacturero de Japón para septiembre.

El dólar (índice DXY) opera con leve baja, ubicándose cerca de sus niveles más altos del año y dirigiéndose a marcar su mejor semana desde junio, encontrando soporte en el tono agresivo de la Reserva Federal.

El euro rebota levemente, pero se encamina a cerrar la semana con caídas, como contrapartida de la fortaleza del dólar, mientras los rendimientos de los bonos regionales aumentan menos que los de sus contrapartes de EE.UU.

El yen se mantiene estable, ubicándose próximo a su nivel más bajo en 19 meses, ya que los rendimientos más altos de los bonos globales limitan la demanda de la divisa japonesa como activo de cobertura.

El petróleo WTI opera en baja, ante la perspectiva que la OPEP+ podría intensificar un aumento planificado en la producción para aliviar las preocupaciones sobre el suministro.

El oro cae ante las mayores probabilidades de aumentos en las tasas de interés, pero las preocupaciones sobre el aumento de la inflación y el crecimiento económico dañan el sentimiento de riesgo e impulsan a los activos seguros.

La soja muestra un leve retroceso, cotizando cerca de un mínimo de 9 meses, después que el USDA calculara los inventarios de semillas oleaginosas por encima de las expectativas del mercado.

Los rendimientos de los Treasuries estadounidenses muestran caídas, antes de la publicación de los datos de inflación, aunque encuentran soporte en el tono agresivo de la Reserva Federal.

Los rendimientos de los bonos europeos registran bajas, en línea con los US Treasuries.

CORPORATIVAS

SK BROADBAND demandó a Netflix pagar los costos del aumento del tráfico de red y el trabajo de mantenimiento debido a un aumento de espectadores al contenido de la empresa estadounidense, dijo un portavoz de SK. La medida se produce después de que un tribunal de Seúl dijera que Netflix debería dar algo “razonablemente” a cambio al proveedor de servicios de Internet por el uso de la red, y varios legisladores surcoreanos se han pronunciado en contra de los proveedores de contenido que no pagan por el uso de la red a pesar de generar tráfico explosivo.

TAKEDA PHARMACEUTICAL (4502) dijo que un “error humano” había provocado la entrada de contaminantes metálicos en las dosis de la vacuna contra el COVID-19 de Moderna, lo que provocó su retirada. Takeda, que importa y distribuye la vacuna en Japón, dijo en un nuevo informe publicado junto con Moderna que un fabricante español había descubierto contaminantes en algunos viales en julio, pero se permitió el envío de suministros de la misma producción a Japón.

LATAM

MÉXICO: La Junta de Gobierno del Banco de México (Banxico) ha decidido incrementar en 25 puntos básicos los tipos de interés, que se situarán en un nivel del 4,75%, según ha informado la entidad en un comunicado. No obstante, la decisión de alzar los tipos no ha contado con el apoyo unánime de los banqueros centrales. El incremento de 25 puntos se ha encontrado con la objeción de Gerardo Esquivel Hernández, que ha votado a favor de mantener la tasa en el nivel del 4,5%. El banco central proyecta que la inflación general y subyacente disminuya especialmente a partir de un año y que converja a la meta del 3% hacia finales de este periodo.

VENEZUELA: La crisis de movilidad en Venezuela ha hecho que la pobreza extrema tenga un repunte y se ubique actualmente en 76,6%, dijo el estudio Encovi, el más importante del país que mide las condiciones de vida de la población. Venezuela, con 28 millones de habitantes, enfrenta siete años de recesión y cuatro de hiperinflación y el colapso ha provocado que al menos 5 millones de personas abandonen el país. Ese deterioro económico y social aumentó el número de pobres extremos cuyo nivel en 2020 era 67,7%, según la Encuesta Nacional de Condiciones de Vida 2021 (Encovi) realizada por el Instituto de Investigaciones Económicas y Sociales de la Universidad Católica Andrés Bello (UCAB).

ARGENTINA

RENTA FIJA: Bonos en dólares con fuertes caídas en septiembre, en medio de una elevada incertidumbre política y económica

Los bonos en dólares cerraron septiembre con importantes caídas, en un contexto de elevada incertidumbre política que se dio después de los resultados adversos que obtuvo el Gobierno en las elecciones primarias (PASO).

El riesgo país medido por el EMBI+Argentina se incrementó en el mes 94 unidades (+6,2%) y cerró en los 1607 puntos básicos.

Con la intención de mejorar la performance en las elecciones generales de medio término a disputarse el 14 de noviembre, el Gobierno dio una serie de anuncios económicos, pero sigue preocupando a los inversores el abultado déficit fiscal financiado con emisión monetaria para cubrir dichas medidas.

Tras la crisis interna en el partido del Frente de Todos (FdT), y en medio del comienzo de la campaña de cara a las elecciones legislativas, el presidente Alberto Fernández se mostró ayer junto a la vicepresidenta Cristina Fernández de Kirchner, e hizo un llamado a la unidad luego de presentar el proyecto de ley de “Fomento al Desarrollo Agroindustrial”.

Esta ley proyecta para 2030 llevar a las exportaciones hasta los USD 100.000 M mediante la promoción del desarrollo de la cadena agroalimentaria y forestales a partir de nuevas inversiones y superación de los índices de productividad actual. Se espera que con esto se creen unos 700.000 puestos de trabajo.

Las medidas económicas implementadas en las últimas dos semanas, tuvieron un costo fiscal de casi ARS 70 Bn, por el lado del gasto y de las exenciones (según la prensa). Se espera que de cara a las elecciones generales de noviembre, la política expansiva superará los ARS 230 Bn, cifra que equivale al 0,5% del PIB (de acuerdo a datos de privados). Por su parte, los títulos públicos en pesos terminaron el mes con ganancias, en un contexto de elevadas expectativas de inflación ante la fuerte emisión monetaria. Según el índice de bonos del IAMC, los soberanos de corta duration subieron 3% en promedio, mientras que los de larga duration ganaron en promedio 1,3%.

RENTA VARIABLE: El índice S&P Merval subió en septiembre 1,2% y terminó por debajo del valor récord post-PASO de casi 84.000 puntos

En un contexto en el que las bolsas globales cayeron en su mayoría en el mes de septiembre en medio de una elevada volatilidad, el mercado local de acciones se mostró en la rueda de ayer en alza en un mes marcado por la incertidumbre política después de la derrota del oficialismo en las elecciones primarias (PASO).

De esta forma, el índice S&P Merval subió en el mes de septiembre 1,2% y cerró en los 77.363,64 puntos, después de marcar un valor máximo histórico de 83.923 unidades tras un rally alcista post-PASO, que luego se diluyó por el ruido político interno del Gobierno cayendo a un mínimo de 73.488 puntos.

El volumen operado en acciones en ByMA alcanzó en septiembre los ARS 33.635 M, mostrando un promedio diario de ARS 1.528,9 M. En tanto, en Cedears se negociaron en el mismo período ARS 55.111,2 M, marcando un promedio diario de ARS 2.505 M.

Las acciones que mejor comportamiento tuvieron en el mes fueron las de: Mirgor (MIRG) +25%, Transportadora de Gas del Norte (TGNO4) +18,3%, y Central Puerto (CEPU) +16,8%, entre las más importantes. En tanto, terminaron en baja: Holcim Argentina (HARG) -11,6%, Cresud (CRES) -8,8%, y Grupo Financiero Valores (VALO) -8,5%, entre otras. En la plaza de Nueva York, las acciones argentinas ADRs cerraron el mes en su mayoría con caídas. Sobresalió la acción de Ternium (TX) que cayó -21,7%, seguida por IRSA (IRS) -15,2%, cresud (CRESY) -14,9%, Globant (GLOB) -13,4%, Mercado Libre (MELI) -13%, Edenor (EDN) -10,4%, e YPF (YPF) -7,7%, entre las más importantes. Cerraron en alza en septiembre: Central Puerto (CEPU) +13,6%, Vista Oil & Gas (VIST) +9,6%, Despegar (DESP) +5,6%, y Tenaris (TS) +3,6%, entre otras.

El directorio de IRSA (IRSA) -en carácter de absorbente- aprobó el inicio del proceso de fusión por absorción con IRSA Propiedades Comerciales (IRCP) -en carácter de sociedad absorbida-.

Indicadores y Noticias locales

Pobreza disminuye levemente a 40,6% e indigencia aumenta a 10,7% en el 1ºS21

El índice de pobreza se incrementó a 40,6% en el 1ºS21, registrando una leve disminución respecto al 40,9% del mismo período del año previo, y por debajo del 42,0% reportado en 2ºS20 (según el INDEC). En tanto, la indigencia, entendida como los pobres cuyos ingresos ni siquiera les alcanza para comprar el mínimo de alimentación indispensable para la subsistencia, alcanzó el 10,7% comparado con el 10,5% registrado en el 1ºS20 y en el 2ºS20.

Salarios quedaron por debajo de la inflación en julio

Según el INDEC, los salarios mostraron un incremento de 4,9% en julio de 2021 respecto al mes anterior, quedando los mismos por encima de la inflación, ya que en el dicho período los precios subieron 3,0% MoM. En términos interanuales los ingresos mostraron una pérdida, ya que se incrementaron 47,4% YoY contra un IPC que se acercó a 51,8% en el mismo lapso de tiempo. Por su parte, las remuneraciones de los empleados registrados en el sector privado aumentaron 5,2% y en el público avanzaron 6,0%.

Confianza del consumidor sube 1,9% MoM en septiembre (UTDT)

De acuerdo a la UTDT, el índice de Confianza del Consumidor (ICC) registró una suba en septiembre de 1,9% MoM. Es la tercera suba consecutiva en el año, y el acumulado de estos tres meses fue suficiente para revertir la tendencia de caídas anuales acumuladas que mostraba el índice desde mayo 2020. En la comparación interanual, el Índice de Confianza del Consumidor, por primera vez en 16 meses, muestra una variación acumulada positiva de 0,5%. En el año, la confianza del consumidor acumula un aumento de 3,1% (variación septiembre 2021 contra diciembre de 2020), y respecto a los niveles prepandemia (febrero 2020) el ICC se encuentra un 5,2% por debajo.

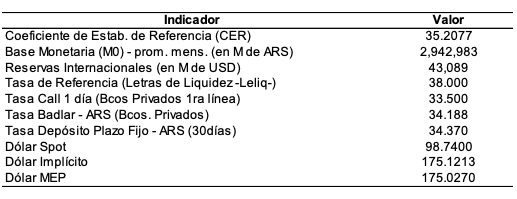

Indicadores monetarios

Las reservas internacionales disminuyeron en septiembre USD 3.269 M y finalizaron en USD 42.911 M, producto de un pago al FMI de intereses de la deuda contraída bajo la administración de Macri (de USD 1.885 M), y de las ventas del BCRA para regular los mercados de dólar.

Tipo de cambio

Los dólares financieros registraron en septiembre su mayor suba mensual desde mayo, en medio de una constante presión alcista ante las expectativas del mercado de un mayor gasto y emisión de pesos en el corto plazo por nuevas medidas de asistencia social.

En este sentido, el dólar contado con liquidación (implícito) subió en el mes +2,8% (ARS 4,72) ubicándose en los ARS 175,12, dejando una brecha con la cotización del mayorista de 77,4%. En tanto, el dólar MEP (o Bolsa) ganó en septiembre +2,8% (ARS 4,77), y cerró en los ARS 175,03, marcando un spread con la divisa que opera en el MULC de 77,3%. Ambos dólar implícitos subieron en la última jornada 0,2%.

Por su parte, el tipo de cambio mayorista cerró en ARS 98,74% (vendedor), ganando en el mes ARS 1 (+1%) y acumula un alza de 17,3% en lo que va del año, en un contexto en el que el BCRA vendió en septiembre unos USD 950 M (una menor cifra respecto a otros meses de septiembre de años anteriores). En la rueda de ayer El Central vendió USD 195 M (la mayor venta diaria desde el 1 de septiembre de 2020).

Y Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.