Informe Diario 04 de Octubre de 2021

- 04 de octubre de 2021

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL

Futuros de EE.UU. operan en baja, mientras aumentan los rendimientos

ESTADOS UNIDOS

Los futuros de acciones de EE.UU. operan esta mañana en baja (S&P 500 -0,4%, Dow Jones -0,3% y Nasdaq -0,5%), ya que los inversores se preparan para comenzar la primera semana completa de operaciones de octubre. Las acciones tecnológicas, incluidas Nvidia y Zoom Video, caen ligeramente en el pre-market, ya que los inversores monitorean los rendimientos de los bonos. Una suba reciente afectó a las principales empresas del sector.

El cuarto trimestre suele ser un buen período para las acciones, pero los eventos como el endurecimiento de la política monetaria de la Fed, el techo de la deuda, la crisis del desarrollador chino Evergrande y la pandemia de Covid-19 podrían mantener a los inversores cautelosos. El índice S&P 500 ha promediado ganancias de 3,9% en el período y subió cuatro de cada cinco años desde la Segunda Guerra Mundial.

Las principales bolsas de Europa operan estables, al tiempo que los mercados (que inician la primera semana completa de operaciones del mes después de un septiembre complicado) se centran en las preocupaciones sobre la inflación, la reducción gradual de estímulos de la Reserva Federal, el aumento de las tasas de interés y la crisis de Evergrande.

Por otra parte, los ministros de Finanzas de la eurozona se reúnen el lunes para discutir asuntos que incluyen los planes de recuperación de la UE, la unión bancaria y la política fiscal.

Los mercados en Asia cerraron con pérdidas, con el mercado de Hong Kong liderando las caídas de la región. Los mercados en China están cerrados durante la mayor parte de esta semana y están programados para reabrir el viernes. Los mercados de Corea del Sur también estuvieron cerrados por feriado.

La negociación de acciones de China Evergrande se detuvo, ya que volvió la preocupación de los inversores en torno al desarrollador inmobiliario endeudado (que ha incumplido dos pagos de intereses de bonos en las últimas semanas). La negociación de las acciones de Evergrande Property Services también se detuvo, y la firma dijo en un comunicado que hay un anuncio inminente sobre una “posible oferta general por las acciones de la compañía”.

Se publicará el índice PMI servicios de Japón en septiembre.

El dólar (índice DXY) opera con leve baja, ya que los inversores se mantienen cautelosos antes de los datos laborales de esta semana que podrían ratificar las intenciones de la Fed de reducir sus estímulos antes de fin de año.

El euro rebota desde su mínimo de 14 meses de la semana pasada, como contrapartida de la toma de ganancias del dólar, mientras aumentan los rendimientos de los bonos en la región.

La libra esterlina sube, cuando los operadores analizan la retórica agresiva del banco central respecto a una débil perspectiva económica y el riesgo de tasas de interés e inflación más altas.

El petróleo WTI opera sin cambios, antes de una reunión de la OPEP+ que puede determinar si se sostendrá el repunte de los precios en medio de la escasez de oferta y la recuperación de la demanda global tras la pandemia.

El oro cae, ya que los inversores aguardan por el informe de empleos clave en EE.UU. para finales de esta semana que podría influir en el cronograma de la Reserva Federal para reducir sus compras de activos.

La soja muestra un retroceso, cotizando cerca de un mínimo de 9 meses, debido a que los mayores inventarios de soja estadounidense pesan sobre el mercado, según informó el USDA el jueves pasado.

Los rendimientos de los Treasuries estadounidenses muestran subas, antes de la publicación del informe de cambios de empleo de ADP el miércoles y el informe de nóminas no agrícolas del mes pasado, que saldrá el viernes.

Los rendimientos de los bonos europeos registran leves alzas, en línea con los US Treasuries.

CORPORATIVAS

APPLE (AAPL) presentaría sus nuevos modelos de MacBook Pro en las “próximas semanas”. Apple, que normalmente presenta los nuevos dispositivos Mac en octubre, no presentó el nuevo MacBook Pro durante su tan esperado evento de otoño que se celebró el mes pasado.

EVERGRANDE ha anunciado que ha suspendido la negociación de sus títulos cotizados en la Bolsa de Hong Kong, sin ofrecer más detalles al respecto. El grupo informó de esta suspensión, que afecta también a “todos los productos estructurados relacionados con la empresa”, en un comunicado emitido, que regresó hoy a la actividad tras tres días.

LATAM

PANAMÁ seguirá incluida en la lista de Países no cooperadores de la Unión Europea, por no acceder a las pretensiones de ese organismo en materia fiscal, aseguró el Ministerio de Economía y Finanzas (MEF) de ese país. Según el MEF desde junio de 2021, la UE, a través de su Código de Conducta, comunicó a la República de Panamá que consideraba el régimen fiscal territorial como pernicioso en función de cinco criterios, (1) nivel bajo de imposición; (2) ring-fencing; (3) sustancia; (4) principios internacionalmente aceptados y (5) transparencia.

VENEZUELA: El Banco Central de Venezuela elimina a partir del 1 de octubre seis ceros a su moneda local e introducirá el bolívar digital. Según la institución central, el cambio de escala monetaria y la introducción de una moneda digital se apoyan en la “profundización y el desarrollo de la economía digital en Venezuela”.

ARGENTINA

RENTA FIJA: El Gobierno colocará mañana títulos en pesos y dollar linked, y buscará canjear T2V1 por T2V2 y TV23

En su primera licitación de títulos en pesos de octubre, el Ministerio de Economía buscará captar como mínimo ARS 40.000 M a través de la colocación de tres Letras a descuento (Lede), una Letra ajustada por CER (Lecer) y un Bono dollar linked. Pero además el Gobierno buscará canjear el bono dólar linked que vence en noviembre (T2V1D), con el objetivo de postergar vencimientos para los próximos dos años. También se reabre la emisión del Bono del Tesoro dollar linked más una tasa de 0,3% con vencimiento el 28 de abril de 2023 (TV23D), por un monto nominal mínimo de USD 350 M. Este título no forma parte del Programa de Creadores de Mercado.

Asimismo, el Tesoro ofrecerá canjear Bonos del Tesoro dollar linked más una tasa de 0,1% con vencimiento el 30 de noviembre (T2V1D) -que se tomarán a un valor técnico de USD 1.000,3528 por cada 1.000 nominales-, por una canasta compuesta por un 30% del Bono del Tesoro dollar linked más una tasa de 0,2% con vencimiento el 30 de noviembre de 2022 (T2V2D), a un precio de USD 1.042,75 por cada 1.000 nominales, y por otro 70% del Bono del Tesoro dollar linked más una tasa de 0,3% con vencimiento el 28 de abril de 2023 (TV23D), a un precio de USD 999,42 por cada 1.000 nominales.

Adicionalmente se informa que los instrumentos que se licitan forman parte del Programa de Creadores de Mercado aprobado por la Resolución Conjunta de la Secretaría de Finanzas y de la Secretaría de Hacienda N° 1/2021. 20% del total adjudicado en primera vuelta de cada uno de los instrumentos mencionados anteriormente.

Los bonos en dólares manifestaron ligeras subas en la semana, en medio de anuncios económicos que dio el Gobierno con la intención de mejorar su performance en las elecciones de medio término generales del 14 de noviembre. Aunque preocupa el abultado déficit fiscal financiado con emisión monetaria para cubrir dichas medidas. El riesgo país medido por el EMBI+Argentina se redujo 8 unidades para ubicarse en los 1611 puntos básicos. El Presidente hizo un llamado a la unidad luego de presentar el proyecto de ley de “Fomento al Desarrollo Agroindustrial”. También se creó el plan de jubilación anticipada. Por otro lado, Alberto Fernández asegura que el acuerdo con el FMI estaría cerrado, a pesar que no se conoce su contenido (según la prensa).

Los bonos en pesos (en especial los ligados al CER) manifestaron alzas la semana pasada, en un contexto en el que aún se sostienen las elevadas expectativas de inflación, y en el que los inversores se mantuvieron pendientes a la última licitación de Letras y Bonos en pesos. Según el índice de títulos públicos del IAMC, los soberanos de corta duration ganaron en las últimas cinco ruedas 1,4% en promedio, mientras que los de larga duration subieron en promedio 3,6%. En lo que se refiere a indicadores económicos, el jueves se conocerá el índice de Producción Industrial y la Actividad de la Construcción, ambos del mes de agosto. Además, el BCRA publicará el REM de septiembre.

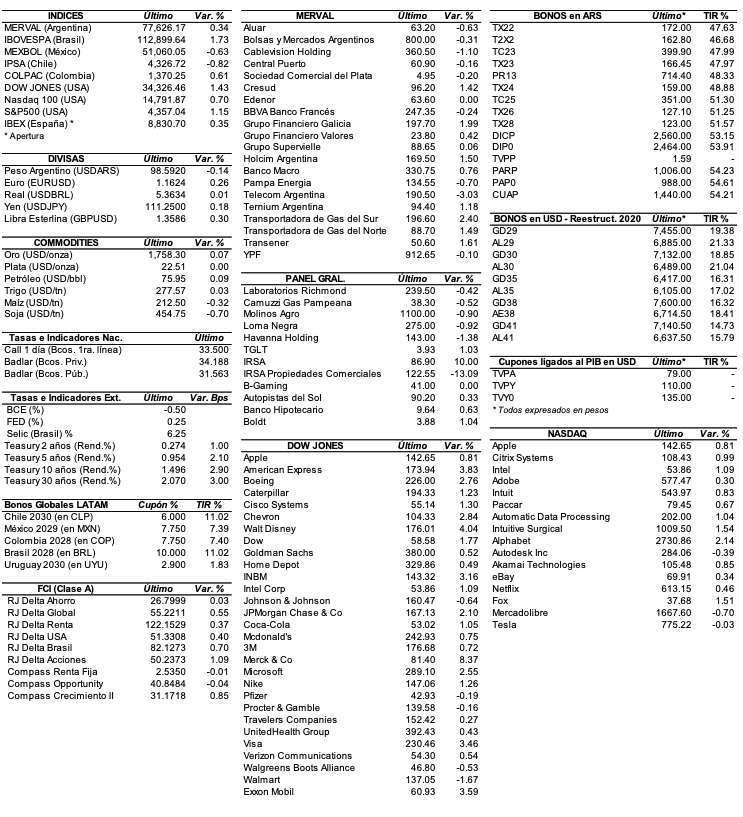

RENTA VARIABLE: El S&P Merval subió en la semana 4,7% y se ubicó por encima de los 77.000 puntos

En contexto de bajas en los mercados internacionales, la bolsa local acumuló en la semana ganancias, en medio de una elevada incertidumbre política y económica de cara a las elecciones legislativas de noviembre. De esta forma, el índice S&P Merval se ubicó en los 77.626,17 puntos, y ganó en la semana un 4,7%, luego de registrar en dicho período un máximo de 77.904 unidades, y un mínimo de 74.180 puntos. El volumen operado en acciones en ByMA alcanzó en la semana los ARS 3.972 M, dejando un promedio diario de ARS 794,4 M. En Cedears se negociaron ARS 12.807,4 M, marcando un promedio diario de ARS 2.561,5 M.

Las acciones que mejor performance tuvieron en las últimas cinco ruedas fueron las de: Holcim Argentina (HARG) +10,1%, Grupo Financiero Galicia (GGAL) +9,1%, y Transportadora de Gas del Norte (TGNO4) +8,4%, entre otras. Sin embargo, las acciones que más cayeron fueron las de: Bolsas y Mercados Argentinos (BYMA) -2,3%, Cablevisión Holding (CVH) -2%, y Sociedad Comercial del Plata (COME) -0,4%, entre las más importantes.

En el exterior, las acciones argentinas ADRs terminaron en su mayoría de alzas. Sobresalieron las acciones de Vista Oil &Gas (VIST) +25%, IRSA (IRS) +16,4%, Edenor (EDN) +9,5%, Grupo Financiero Galicia (GGAL) +9,2%, Grupo Supervielle (SUPV) +8% y Transportadora de Gas del Sur (TGSU2) +7,7%, entre otras.

Terminaron en baja: Globant (GLOB) -13,4%, IRSA Propiedades Comerciales (IRCP) -12,3%, Mercado Libre (MELI) -10,8%, y Adecoagro (AGRO) -2,8%, entre las más importantes.

Indicadores y Noticias locales

Recaudación fiscal creció 61,0% en septiembre (AFIP)

La recaudación de septiembre estuvo por encima de la inflación incrementándose 61,0% YoY (según la AFIP), gracias a la contribución de los tributos ligados a la actividad económica. Dicha dinámica también recibió el impulso de los recursos de la Seguridad Social, que siguen acelerándose en el margen, y en menor medida de los tributos del comercio exterior. Este sería el decimotercer incremento consecutivo en términos reales.

Ventas minoristas subieron en septiembre 15,7% YoY (CAME)

Las ventas minoristas crecieron 15,7% YoY en septiembre y en lo que va del año acumulan una suba de 14,0%, según la Confederación Argentina de la Mediana Empresa (CAME). En la comparación mensual septiembre-agosto 2021, las ventas cayeron 0,5%. Las ventas minoristas PyMES resultaron 6,8 mayores a septiembre de 2019, que es el año más cercano de confrontación dadas las condiciones atípicas que ocurrieron en 2020.

BCRA adopta medidas para beneficiar a sectores productivos

El BCRA implementó la Nueva Línea de Inversión Productiva para MiPyMEs orientada principalmente al sector industrial y de servicios para el periodo 2021-2022. Esta línea, que todas las entidades financieras deben ofrecer en forma obligatoria, implicará la creación de nuevos créditos por unos ARS 450.000 M antes del 31 de marzo 2022. Consta de dos tipos de financiación: créditos para Inversión en

Bienes de Capital con una tasa de 30% anual y plazo promedio mínimo de 2 años y para Capital de Trabajo con una tasa de 35% anual. Asimismo, se duplicó el plazo para la liquidación de las exportaciones de sorgo y cebada que pasa de 15 a 30 días.

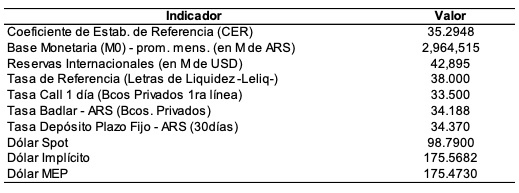

Indicadores monetarios

Las reservas internacionales disminuyeron USD 283 M en la semana y finalizaron en USD 42.848 M.

Tipo de cambio

Los dólares financieros se mostraron en alza durante la semana pasada, con las brechas alcanzando valores máximos en el año. El dólar contado con liquidación (implícito) subió en las últimas cinco ruedas 1,2% y se ubicó en los ARS 175,57, dejando una brecha con la cotización del mayorista de 77,7%. En tanto, el dólar MEP (o Bolsa) también ganó en la semana 1,2% para ubicarse en los ARS 175,47, marcando un spread con la divisa que opera en el MULC de 77,6%.

Por su parte, el tipo de cambio mayorista subió 23 centavos en la semana y cerró el viernes en ARS 98,79 (vendedor), en un contexto en el que el BCRA arrancó octubre con un saldo vendedor por USD 55 M para abastecer a importadores.

Y Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.