Informe Diario 17 de Noviembre de 2021

- 17 de noviembre de 2021

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL

Futuros de EE.UU. operan estables, ante resultados corporativos de minoristas

ESTADOS UNIDOS

Los futuros de acciones de EE.UU. operan esta mañana estables (S&P 500 sin cambios, Dow Jones -0,1% y Nasdaq +0,1%), cuando los inversores se mantienen a la espera de la presentación de las ganancias corporativas de los grandes minoristas Target y Lowe’s. Asimismo, los datos económicos más recientes y los resultados corporativos indican que los consumidores estadounidenses están aumentando el gasto, a pesar de la creciente inflación.

Los sólidos resultados trimestrales de Home Depot y Walmart impulsaron la confianza de los inversores ayer, después que las ganancias superaran las estimaciones. Los operadores aguardan presentaciones de TJX, Bath & Body Works, Victoria’s Secret, Cisco Systems y Nvidia, entre otros.

Mejoraron las ventas minoristas y el índice de producción industrial en octubre. Se incrementarían los permisos e inicios de construcción de viviendas, junto con los inventarios de petróleo.

Las principales bolsas de Europa operan con leve alza, mientras los inversores analizan las lecturas de inflación de la eurozona (que fue más del doble del objetivo del Banco Central Europeo) y del Reino Unido (alcanzando su nivel más alto en casi una década), y continúan monitoreando las publicaciones de ganancias corporativas regionales.

En su informe de estabilidad semestral, el BCE advirtió sobre las valoraciones muy altas en los mercados inmobiliarios y financieros, producto de las bajas tasas de interés y las medidas de estímulo masivo. Las ganancias corporativas provinieron de Sage, British Land y Experian, entre otros.

Se aceleró fuertemente la inflación en el Reino Unido y la eurozona en octubre.

Los mercados en Asia cerraron en baja, con datos que muestran que el crecimiento de las exportaciones de Japón alcanzó un mínimo de ocho meses. Las acciones de los fabricantes de automóviles japoneses lideraron las pérdidas.

Por otra parte, el primer ministro de Nueva Zelanda anunció que la ciudad más grande del país, Auckland, reabrirá sus fronteras nacionales a partir del 15 de diciembre para las personas completamente vacunadas.

Aumentaron las importaciones más que las exportaciones de Japón en octubre, aunque se redujo el déficit comercial.

El dólar (índice DXY) opera sin cambios, próximo a su máximo nivel en 16 meses, ya que una serie de sólidos datos económicos impulsó las probabilidades de aumentos en las tasas de interés de la Reserva Federal.

El euro no registra variaciones, aproximándose a un mínimo de 16 meses frente al dólar, ya que preocupa el impacto que tendría un nuevo aumento en los casos de Covid-19 sobre el crecimiento económico en la región.

La libra esterlina muestra un sesgo alcista, ya que los empleadores británicos contrataron a más personas en octubre después que finalizara el esquema de permisos del gobierno para proteger el empleo.

El petróleo WTI opera en baja, mientras aumenta la presión sobre la administración Biden para que libere petróleo de las reservas de emergencia con el fin de limitar los crecientes precios de los combustibles.

El oro muestra una suba, pero se mantiene alrededor de un mínimo de 5 meses, luego que un aumento en las ventas minoristas en EE.UU. mantuviera al dólar cerca de un máximo de 16 meses.

La soja sube, gracias a la fuerte demanda china de suministros estadounidenses tras las conversaciones celebradas entre los líderes de los dos países. Los exportadores también informaron la venta de 161.000 toneladas adicionales.

Los rendimientos de los Treasuries de EE.UU. se mantienen estables, ya que los inversores analizan la reciente publicación de datos económicos para definir posiciones frente a la inflación.

Los rendimientos de los bonos europeos no muestran variaciones, en línea con los US Treasuries.

CORPORATIVAS

Amazon.com (AMZN) dijo que dejaría de aceptar tarjetas de crédito Visa emitidas en el Reino Unido a partir del próximo año debido a las altas tarifas cobradas por el procesador de pagos por las transacciones.

Sinopec dijo que completó una prueba exitosa de procesamiento de petróleo crudo directamente en olefina, lo que convierte a la principal refinería asiática en una de las pocas compañías del mundo que ha aplicado la tecnología a escala industrial. Con un rendimiento cercano al 50%, el proceso de fabricación reduce significativamente los costos de producción, así como la emisión de dióxido de carbono, en comparación con el enfoque tradicional de refinar el crudo en combustibles intermedios que se procesan en olefina, dijo Sinopec.

LATAM

El déficit comercial de Colombia más que se duplicó en septiembre a USD 1.711,9 millones, frente a igual mes del año pasado, debido a un fuerte repunte de las importaciones en medio de la recuperación de la economía, revelaron cifras del Departamento Nacional de Estadísticas (DANE).

El presidente del Banco Central de Perú, Julio Velarde, dijo que está trabajando con varios bancos centrales en el mundo en una moneda digital para un sistema financiero de pagos que a nivel global sería distinto en una década. Velarde, en una exposición en un foro empresarial, mencionó a países como la India, Singapur y Hong Kong con los que la nación sudamericana viene trabajando en una moneda digital.

ARGENTINA

RENTA FIJA: La fuerte caída del AL30 después de la nueva normativa de la CNV generó la importante suba de los dólares implícitos

Tras la rueda positiva que se observó después de las elecciones de medio término del domingo, los bonos en dólares retomaron las caídas el martes, en un contexto en el que los inversores esperan ver qué rumbo económico toma el Gobierno tras la derrota en los comicios ante la oposición en la mayoría del país.

El mercado aguarda además conocer el programa plurianual que se enviará al Congreso a comienzos del mes de diciembre, y no dejan de estar puestas las miradas en las negociaciones con el FMI.

El riesgo país medido por el EMBI+Argentina se incrementó 1,3% y se ubicó en los 1705 puntos básicos.

Lo más relevante ayer fue la caída que sufrieron los bonos en dólares bajo ley argentina, en especial el Bonar 2030 (AL30), después de la resolución de la CNV que estableciera que el límite de operaciones en el dólar contado con liquidación (CCL) deberá respetar un tope técnico (50.000 dólares nominales) más allá de las compras de títulos públicos en moneda extranjera que haya hecho cada inversor. Esto generó la fuerte suba de los dólares financieros quebraron la barrera de los ARS 200 y quedaron prácticamente sin brecha respecto al dólar informal.Los bonos en pesos (en especial los ligados al CER), cerraron el martes con nuevas ganancias.

La Vicepresidenta del Banco Mundial (BM), Carmen Reinhart, estimó que habrá un acuerdo entre Argentina y el FMI, pero aclaró que todavía es muy prematuro para augurar los detalles del mismo. Asimismo, la calificadora Moody’s calificó como una señal positiva el anuncio oficial sobre el envío al Congreso de un plan económico. Pero alertó que si Argentina llegara a un nuevo acuerdo con el FMI, el riesgo que no se cumplan las metas fijadas seguirá siendo elevado.

Por otro lado, el fondo de inversión y tenedor de bonos en default de Argentina, Attestor Master Value Fund, presentó ante el Departamento de Justicia de EE.UU. un embargo para incautar activos en poder de Argentina en la Fed de Nueva York, según documentos judiciales.

El Ministerio de Economía licitará el jueves Letras y Bonos en pesos con la intención de conseguir como mínimo ARS 60.000 M para ampliar el colchón de financiamiento neto del mes, de cara al vencimiento del bono dólar linked T2V1.

RENTA VARIABLE: El S&P Merval siguió corrigiendo y cerró por debajo de los 90.000 puntos

El mercado local de acciones continúa corrigiendo por tercera rueda consecutiva, tras registrar la semana pasada valores máximos por encima de los 97.000 puntos, en un marco en el que el mercado esperaba un amplio triunfo de la oposición en las elecciones legislativas, que no terminó de darse debido a que el Gobierno recortó achicó la gran diferencia de votos de las PASO. En este sentido, el índice S&P Merval perdió ayer 3,6% y cerró en los 89.674,14 puntos, prácticamente en los valores mínimos intradiarios.

Esperábamos que el principal índice muestre un lógico ajuste después que el indicador de fuerza relativa (RSI) estaba dando señales de sobrecompra para el corto plazo. El volumen operado en acciones en ByMA alcanzó los ARS 1.974,3 M, cifra por debajo del promedio móvil de la semana pasada. Mientras que en Cedears se negociaron ARS 2.460,3 M.

Las acciones más perjudicadas fueron las de: banco Macro (BMA) -7,8%, Transportadora de Gas del Norte (TGNO4) -7,5%, Grupo Financiero Galicia (GGAL)-7,3%, Edenor (EDN) -7,2%, BBVA Banco Francés (BBAR) -6,7%, y Central Puerto (CEPU) -6,2%, entre las más importantes. Cablevisión Holding (CVH) y Mirgor (MIRG) fueron las únicas acciones que cerraron con ganancias (subieron +1,8% y +0,1%, respectivamente).

En la bolsa de Nueva York, las acciones argentinas ADRs cerraron en su mayoría con pérdidas. Sobresalieron a la baja las acciones de: Central Puerto (CEPU) -8,6%, Grupo Supervielle (SUPV) -8,2%, Banco Macro (BMA) -8,2%, Grupo Financiero Galicia (GGAL) -7,8%, BBVA Banco Francés (BBAR) -6,7%, e IRSA Propiedades Comerciales (IRCP) -6,2%, entre otras.

Sólo cerró en alza la acción de Bioceres (BIOX) +5,7%.

Indicadores y Noticias locales

Empleo registrado industrial subió 2,8% YoY en agosto

Según la UIA, el empleo industrial registrado subió +2,8% YoY en agosto, registrándose el noveno mes de expansión consecutiva, pero el empleo industrial todavía se encuentra rezagado en relación a la producción (+13,8% en agosto). Debe tenerse en cuenta la baja base de comparación dada la caída en el empleo durante el 2020 por la pandemia. Por su parte, el empleo industrial continuó amesetado con una muy leve suba de +0,03% (378 trabajadores) respecto del mes anterior.

Inflación de la Canasta de Ejecutivo se incrementó 55% YoY en octubre

Según la UCEMA, la inflación en la Canasta del Profesional Ejecutivo (CPE) fue de 4,0% en octubre de 2021 y registró una suba de 55% YoY aproximándose rápidamente al máximo histórico de 55,8% registrado en mayo de 2019. En los primeros diez meses del año la CPE aumentó 43,9% lo que equivale a 54,8% anualizado. El costo de la CPE en dólares registró una caída de 3,4% contra septiembre y se ubicó en USD 2.470. En relación con octubre de 2020, la CPE en dólares ascendió 26%.

Automotrices pronostican crecimiento de 35% en las exportaciones para 2022

De acuerdo a las principales autoridades de ADEFA, las exportaciones de automóviles registrarían un crecimiento de 35% en 2022, pasando de USD 7.200 M (como cerraría 2021) a USD 9.500 M el próximo año. La venta externa de unidades sería de alrededor de 260 mil este año, y se prevén un incremento a 360 mil unidades en 2022. Asimismo, destacaron la performance en el comercio exterior que en los primeros 10 meses del año registró un aumento del 89,7% respecto del 2020.

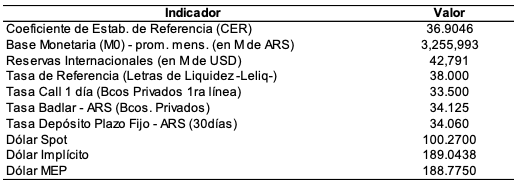

Indicadores monetarios

Las reservas internacionales cayeron el martes USD 63 M y finalizaron en USD 42.459 M.

Tipo de cambio

El dólar contado con liquidación (implícito) manifestó una fuerte suba ayer de 8,4% (ARS 15,88) y se ubicó en los ARS 204,92, dejando una brecha con la cotización del mayorista de 104,3%. En tanto, el dólar MEP (o Bolsa) se incrementó 6,1% (ARS 11,52) y cerró en los ARS 200,30, mostrando un spread con la divisa que opera en el MULC de 99,7%.

El tipo de cambio mayorista subió dos centavos el martes y cerró en los ARS 100,29 (vendedor), en un marco en el que el BCRA compró USD 50 M, cortando una racha vendedora de cinco jornadas.

Y Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.