Informe Diario 18 de Noviembre de 2021

- 18 de noviembre de 2021

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL

Futuros de EE.UU. operan en alza, cerca de niveles récord

ESTADOS UNIDOS

Los futuros de acciones de EE.UU. operan esta mañana en alza (S&P 500 +0,3%, Dow Jones +0,2% y Nasdaq +0,5%), después que los principales índices retrocedieron ayer, aunque permanecen cerca de niveles récord. Las acciones de NVIDIA subieron después de presentar sus resultados trimestrales. Pero Cisco Systems presentó una guía más débil y una caída de ingresos.

Los inversores esperan resultados de cadenas minoristas como Macy’s, Kohl’s, Alibaba y JD.com. Applied Materials y Palo Alto Networks informan hoy a la tarde.

Se incrementaron los permisos pero retrocedieron inesperadamente los inicios de construcción de viviendas en octubre, junto con los inventarios de petróleo. Continuarían reduciéndose las peticiones de subsidios por desempleo y mejoraría el índice manufacturero de la Fed Filadelfia en noviembre.

Las principales bolsas de Europa operan estables, en medio de las preocupaciones del mercado en torno a las perspectivas de mayor inflación en la región.

Se espera que el rápido aumento de precios en el Reino Unido (máximo en casi una década) agregue presión al BoE para que aumente las tasas de interés en su reunión de diciembre. Las ganancias corporativas de hoy provinieron de Thyssenkrupp, Royal Mail y National Grid, entre otros.

Los mercados en Asia cerraron dispares, luego de las pérdidas observadas en Wall Street, ya que las acciones de Japón, Hong Kong y China buscaron sin éxito cerrar la jornada con ganancias.

Por otra parte, Baidu reportó ingresos del tercer trimestre por encima de las expectativas del mercado. Pero la compañía advirtió que la inversión publicitaria (su principal fuente de ingresos) se había visto afectada por una desaceleración del crecimiento económico de China.

Se publicará la inflación de Japón para octubre.

El dólar (índice DXY) opera con leve baja, retrocediendo desde su máximo nivel en 16 meses, mientras los inversores consideran si la reciente suba de la divisa está empezando a perder fuerza.

La libra esterlina muestra un sesgo alcista, después que un salto en la inflación británica durante octubre ejerciera presión sobre el Banco de Inglaterra para que suba las tasas en su reunión del próximo mes.

El yen no registra variaciones, aproximándose a un mínimo de 4 años y medio frente al dólar, ya que se descuenta que el BoJ sería el último de los principales bancos centrales en normalizar la política monetaria.

El petróleo WTI opera en baja, ya que EE.UU. pediría a los principales consumidores de petróleo como China y Japón que consideren una liberación coordinada de reservas de petróleo a precios más bajos.

El oro muestra una leve caída, pero se mantiene alrededor de un máximo de 5 meses, luego que el dólar bajara y los rendimientos de los bonos estadounidenses retrocedieran desde un máximo de tres semanas.

La soja sube, alcanzando un máximo de seis semanas, gracias a la fuerte demanda china de suministros estadounidenses tras las conversaciones celebradas entre los líderes de ambos países.

Los rendimientos de los Treasuries de EE.UU. retroceden levemente, antes de la publicación de los datos semanales de subsidios por desempleo, luego de una caída en el número de construcción de viviendas iniciadas en octubre.

Los rendimientos de los bonos europeos muestran leves bajas, en línea con los US Treasuries.

CORPORATIVAS

Evergrande (3333) va a vender toda su participación en la empresa de servicios de “streaming” HengTen Network Group para recaudar USD 273,5 millones de dólares, mientras la promotora acuciada por la falta de liquidez se esfuerza por evitar un impago de sus deudas.

Nvidia (NVDA) presentó resultados para su tercer trimestre muy por encima de las estimaciones, gracias a los ingresos récord que registró en los segmentos de gaming, centro de datos y visualización profesional. La compañía también emitió un pronóstico optimista para el cuarto trimestre. Nvidia reportó ganancias por acción no GAAP del tercer trimestre de USD 1,17, frente a los 73 centavos que obtuvo hace un año y los USD 1,04 del segundo trimestre. Se pronosticaba un BPA de USD 1,11 dólares para el trimestre.

Paytm: Las acciones se desplomaron un 24% en su primer día de cotización, y los inversores cuestionaban el modelo de negocio de la empresa de pagos digitales, que genera pérdidas, a pesar de que acaba de completar la mayor salida a bolsa de la historia del país.

LATAM

El Banco Interamericano de Desarrollo (BID) reveló que las exportaciones de América Latina y el Caribe aumentaron un 31,2% en el primer semestre de 2021. El informe asegura, además, que este resultado positivo fue impulsado por el dinamismo de la demanda externa, el levantamiento de las restricciones a la movilidad y el avance de las campañas de vacunación contra el coronavirus. Por países, Panamá experimentó el mayor repunte de las exportaciones en la región, con un crecimiento del 108,7%. En las grandes economías del continente –México y Brasil– las variaciones se ubicaron en torno al 30%. De su lado, el menor rendimiento se observó en Belice, con un repunte del 0,3%.

El Senado chileno rechazó destituir al presidente Sebastián Piñera, cerrando la puerta de un juicio político por eventuales irregularidades en la compraventa de una minera reveladas por los denominados Pandora Papers. La acusación fue rechazada por al menos 14 senadores, sobre un total de 43. Hubo una abstención y la oposición necesitaba una exigente mayoría de 29 votos favorables para destituir al mandatario, que debe terminar su segundo periodo como gobernante en marzo del próximo año.

ARGENTINA

RENTA FIJA: El Tesoro buscará hoy captar como mínimo ARS 60 Bn a través de la licitación de Letras y Bonos en pesos

El Ministerio de Economía licitará hoy Letras y Bonos en pesos con la intención de conseguir como mínimo ARS 60.000 M para ampliar el colchón de financiamiento neto del mes, de cara al vencimiento del bono dólar linked T2V1.

La recepción de las ofertas comenzará a las 10 y finalizará a las 15 horas de la jornada de hoy.

Los bonos en dólares cerraron el miércoles con caídas, en un marco en el que los inversores esperan conocer pronto el programa que el Gobierno enviaría al Congreso en diciembre para el desarrollo sostenible, el cual buscará disipar dudas en relación a las negociaciones con el FMI, además de acercar posiciones con todo el arco político respecto de las condiciones necesarias para alcanzar el mejor acuerdo posible con el organismo.

Pero más allá de esto, aún persisten las dudas de si tal programa plurianual vendrá acompañado de cómo reducir la tasa de inflación y corregir los desequilibrios macroeconómicos del país en los próximos dos años de gestión.

El presidente Alberto Fernández encabezó ayer un acto multitudinario en la Plaza de Mayo y sin hacer mención a nadie en particular, llamó a exponer las diferencias sobre la mesa entre los integrantes de los distintos sectores del peronismo que conforman la alianza gobernante. Además, afirmó su deseo que las candidaturas del Frente de Todos (FdT) para 2023 se resuelvan a través de unas PASO.

En este contexto, el riesgo país medido por el EMBI+Argentina subió 1% y se ubicó en los 1724 puntos básicos.

En ByMA los bonos que más cayeron fueron los emitidos bajo ley local AL29 -6,1%, seguido por el AL35 -3,1%, y el AL41 -1,5%, entre los más importantes. De los emitidos bajo ley extranjera, el que más sufrió fue el GD35 -2,1%, seguido por el GD30 que perdió 1,7%, entre otros. Continúa impactando negativamente la nueva normativa de la CNV que estableciera que el límite de operaciones en el dólar CCL deberá respetar un tope técnico.

Por su parte, los títulos públicos en pesos (en especial los ligados al CER), sumaron ayer una rueda más de alzas (aunque algo más moderadas respecto al martes). Según el índice de bonos del IAMC, los soberanos de corta duration subieron en promedio 0,1%, mientras que los de larga duration ganaron en promedio 0,2%.

En el día de hoy la Provincia de Chubut abonará intereses y capital de sus bonos BUN21, mientras que el Banco Supervielle pagará la renta y la amortización de sus ONs BPC4O.

RENTA VARIABLE: El S&P Merval cae por cuarta rueda consecutiva y se ubica en la zona de los 87.000 puntos

En línea con la tendencia de las principales bolsas externas, el mercado local de acciones se manifestó a la baja por cuarta jornada consecutiva, casi igualando el cierre del 1º de noviembre, en un marco de dudas en torno a cómo será el programa plurianual que planea discutir el Gobierno, y frente a las negociaciones con el FMI.

En este sentido, el índice S&P Merval cayó ayer 2,4% y cerró en los 87.541,77 puntos, tras registrar de manera intradiaria un valor mínimo de 86.385 unidades.

El volumen operado en acciones en ByMA alcanzó los ARS 1.852,6 M, permaneciendo aún por debajo del monto promedio de la semana pasada. En Cedears se negociaron ARS 4.189,2 M. La acción de Aluar (ALUA) fue la que más cayó el miércoles (-4,9%), seguida por Central Puerto (CEPU) que perdió -4,6%, Grupo Financiero Galicia (GGAL) -4,2%, BBVA Banco Francés (BBAR) -3,8%, y Ternium Argentina (TXAR) -3,5%, entre las más importantes.

Sólo terminaron en alza las acciones de: Edenor (EDN) +3,3%, Laboratorios Richmond (RICH) +1,3%, Loma Negra (LOMA) +1,3% y Pampa energía (PAMP) +0,8%.

En la plaza de Nueva York, las acciones argentinas ADRs terminaron con mayoría de caídas. Sobresalieron: BBVA Banco Francés (BBAR) -5,3%, Adecoagro (AGRO) -4,3%, Grupo Financiero Galicia (GGAL) -4,2%, Mercado Libre (MELI) -3,5%, Tenaris (TS) -2,9%, y Central Puerto (CEPU) -2,8%, entre otras.

Indicadores y Noticias locales

Capacidad instalada de septiembre alcanzó el 66,7% (INDEC)

La utilización de la capacidad instalada en la industria alcanzó durante septiembre de 2021 el 66,7%, 5,9 puntos porcentuales por encima del mismo mes de 2020, cuando fue del 60,8%, según el INDEC. En ese sentido, los sectores que mostraron mejor performance fueron: Industrias metálicas básicas (83,8%), Productos minerales no metálicos (79,1%), Papel y cartón (78,5%), Refinación de Petróleo (75,8%) y Productos Alimenticios y Bebidas (68,5%).

Consumo de servicios públicos se incrementó 10,2% YoY en agosto (INDEC)

Según el INDEC, el índice que mide el consumo de servicios públicos registró un aumento de 10,2% YoY en agosto de 2021, siendo la quinta suba interanual consecutiva luego de romper una racha de 33 meses de continua contracción interanual. En relación con el mes de septiembre de 2021, la serie sin estacionalidad del índice registra una expansión en su nivel de 1,0% MoM. Al mismo tiempo, el índice serie tendencia-ciclo tuvo una variación positiva de 0,1% en julio respecto al mes anterior.

Actividad económica creció aproximadamente 1% durante septiembre

De acuerdo al BCRA, la actividad económica creció en torno a 1% durante septiembre y mantuvo así el ritmo de recuperación del PBI, que después del bajón de la segunda ola se mantuvo a ese tempo en julio y agosto. El 3°T21 del año terminó con un crecimiento de 3%, bastante superior al que había proyectado el mercado al iniciar el 2021. El PBI crecería cerca de 9% en 2021, pero implicaría todavía una caída de 1,8%, teniendo en cuenta la baja de 9,9% del año pasado.

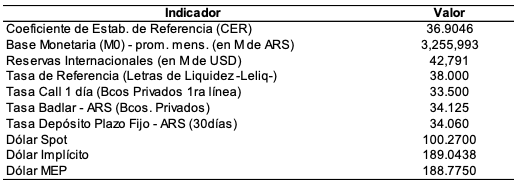

Indicadores monetarios

Las reservas internacionales crecieron USD 40 M y se ubicaron en USD 42.499 M.

Tipo de cambio

Los dólares financieros volvieron a subir el miércoles, en un marco de una nueva estrategia del BCRA tras las elecciones, que apunta a preservar sus reservas con menores o nulas intervenciones en el mercado de bonos. En este contexto, el dólar contado con liquidación (implícito) subió ayer 1,9% y se ubicó en los ARS 208,78, marcando una brecha con la cotización del mayorista de 108,1%. Sin embargo, el dólar MEP (o Bolsa) terminó cayendo 30 centavos (0,1%) y se ubicó en los ARS 200, dejando un spread con la divisa que opera en el MULC de 99,3%.

Por su parte, el dólar mayorista cerró en los ARS 100,35 (vendedor), en un contexto en el que el BCRA terminó la rueda con saldo neutro, sin intervenir en el mercado cambiario por segunda rueda consecutiva.

Y Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.