Informe Diario 02 de Diciembre de 2021

- 02 de diciembre de 2021

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL

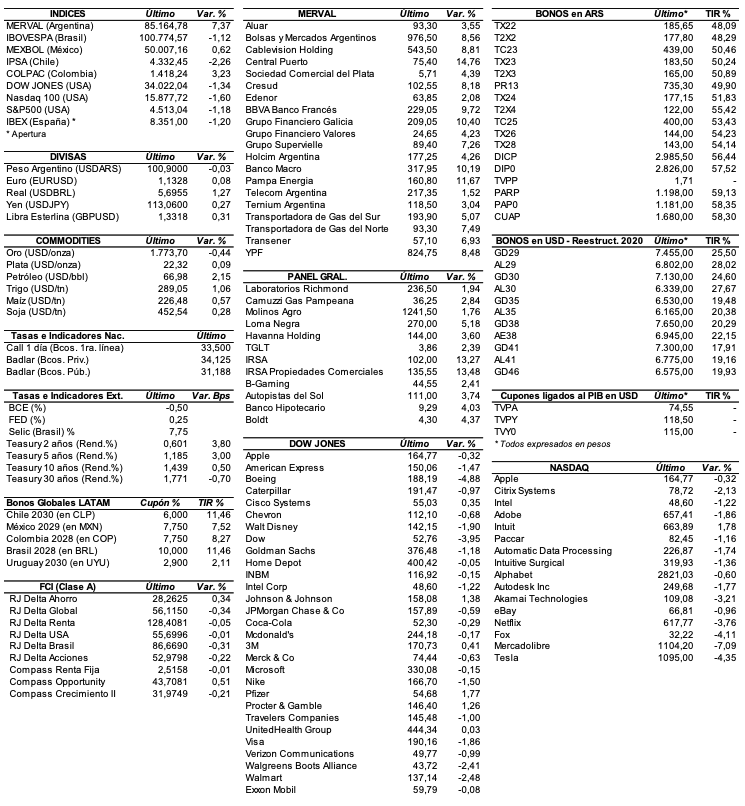

Futuros de EE.UU. operan con subas, luego de las fuertes caídas previas

Los futuros de acciones de EE.UU. operan esta mañana con subas (S&P 500 +0,7%, Dow Jones +0,9% y Nasdaq +0,4%), luego de la caída registrada el miércoles en Wall Street, después que los CDC confirmaran el primer caso conocido de la variante ómicron en California. El índice VIX subió a 31,12 puntos ayer, en comparación con los niveles por debajo de 27 puntos vistos a principios de semana.

Las acciones relacionadas con los viajes se vieron especialmente afectadas, ya que los inversores temen que la variante pudiera llevar a requisitos de viaje más estrictos. Compañías de cruceros, aerolíneas y acciones de hoteles terminaron la sesión con marcadas pérdidas. Asimismo, el presidente de la Fed, Jerome Powell, espera que los legisladores discutan la posibilidad de acelerar la reducción de estímulos durante la reunión de este mes.

Continuó creciendo el cambio de empleo no agrícola ADP, al tiempo que los índices PMI Markit e ISM manufactureros se mantuvieron estables en noviembre. Se contrajeron los inventarios de petróleo. Aumentarían las peticiones de subsidios por desempleo.

Las principales bolsas de Europa operan con caídas, debido a que persistían las preocupaciones en torno a la variante ómicron. La OMS dijo el miércoles que al menos 23 países han informado casos de esta cepa y espera que ese número aumente.

La organización también señaló que las hospitalizaciones están aumentando en Sudáfrica, pero aún es demasiado pronto para saber si la variante está impulsando un aumento en los casos graves de Covid-19.

La tasa de desempleo de la eurozona se mantuvo estable en octubre.

Los mercados en Asia cerraron dispares, a medida que persiste la incertidumbre sobre el impacto económico de ómicron, lo que continúa pesando sobre la confianza de los inversores.

Por otra parte, las acciones de Razer en Hong Kong cayeron un -7,9%, ya que la compañía dijo que un consorcio se ha ofrecido a privatizarlo a HKD 2,82 cada uno.

Se publicarán los índices PMI de servicios de Japón y China para noviembre.

El dólar (índice DXY) opera con sesgo bajista, pero tiende a estabilizarse ayudado por un repunte en los rendimientos de los bonos del Tesoro desde un mínimo de más de dos meses.

El euro registra un leve rebote, aunque los operadores sopesan los riesgos planteados por una Reserva Federal más agresiva en medio de la incertidumbre generada por el avance de ómicron.

El yen muestra una caída tras las fuertes alzas recientes, cuando los inversores son cautelosos frente a la elevada volatilidad global, aunque el posible endurecimiento de la política de la Fed limita la demanda de la divisa japonesa.

El petróleo WTI opera con alzas, ya que los inversores ajustan posiciones antes de la reunión de la OPEP+ sobre los suministros, pero las ganancias se limitan por temores que ómicron perjudique la demanda de combustibles.

El oro cae, ya que los inversores prevén que la Reserva Federal reduzca sus compras de bonos más rápido de lo programado para hacer frente a la inflación creciente, a pesar de la incertidumbre económica por el Covid-19.

La soja opera con leves ganancias, cuando importadores chinos compraron cargamentos a granel el miércoles para su envío en diciembre y enero desde la costa del Golfo de EE.UU. y desde los puertos brasileños.

Los rendimientos de los Treasuries de EE.UU. operan dispares, en medio de las preocupaciones de los inversores en torno a la variante ómicron y de los planes de la Reserva Federal de disminuir rápidamente los estímulos.

Los rendimientos de los bonos europeos registran un sesgo bajista.

NOTICIAS CORPORATIVAS

SQUARE (SQ) dio a conocer que cambiará su nombre a Block. El cambio de nombre entrará en vigencia el 10 de diciembre y se produce a medida que la compañía se expande a nuevas tecnologías, incluida blockchain.

SNOWFLAKE (SNOW) superó las estimaciones de ingresos en la presentación de resultados del 3°T21. Los ingresos se ubicaron en USD 334,4 M frente a los USD 305,6 M esperados. La compañía también proporcionó un guidance de ingresos para el 4°T21 entre USD 345 M y USD 350 M por encima de la estimación de consenso de USD 315,9 M.

FIVE BELOW (FIVE) superó las estimaciones de ingresos y ganancias durante el 3°T21. La compañía ganó USD 0,43 por acción, por encima de los USD 0,29 que esperaba el mercado. Los ingresos llegaron a USD 608 M, también por encima de los USD 565 M proyectados.

LATINOAMÉRICA

COLOMBIA: El Gobierno dio a conocer que recibió ofertas por 30 bloques de siete empresas durante su última subasta de petróleo y gas, mientras busca mantener la autosuficiencia energética en medio de un impulso para desarrollar fuentes de energía renovables. Las ofertas tienen un valor de inversión estimado aproximado de USD 148,5 M.

CHILE: La economía creció 15% YoY y 0,8% MoM en octubre impulsada por la buena performance de los sectores de servicios y comercio en medio de una mayor apertura tras las restricciones impuestas por la pandemia de coronavirus.

LATINOAMÉRICA: El Banco Mundial estima que el crecimiento de la región será más lento de lo esperado, con una previsión del 2,8% para 2022 y del 2,6% para 2023. No obstante, la entidad agregó que la recuperación económica de la región durante 2021 “ha superado las previsiones” y propiciado que emerjan nuevos sectores productivos. Destacan, por ejemplo, el crecimiento por encima del 10% de países como Perú, Chile y Panamá.

ARGENTINA

RENTA FIJA: El Gobierno enviará una misión a Washington para reunirse con el FMI, y cerrar un entendimiento técnico. Bonos reaccionaron positivamente.

BONOS: Después de varias ruedas de bajas, y ante precios muy deprimidos que ofrecen oportunidad de compra, los bonos en dólares cerraron el miércoles con fuertes subas, en un marco en el que el Gobierno anunció que funcionarios del Ministerio de Economía y del BCRA viajarán el próximo sábado a Washington para reunirse con el staff del FMI, y cerrar un entendimiento técnico, el cual será la base de un nuevo programa de facilidades extendidas.

Además, fuentes oficiales confirmaron que Argentina realizará el próximo 22 de diciembre el pago de unos USD 1.880 M al Fondo, que provendrán de los DEGs (Derechos Especiales de Giro) que el propio organismo había transferido meses atrás.

En este contexto, el riesgo país medido por el EMBI+Argentina se redujo ayer 4,6% y cerró en 1827 puntos básicos, mostrando la mayor caída desde la reestructuración de deuda de 2020.

Los bonos en dólares que cotizan en moneda extranjera en ByMA que más subieron fueron: AL30 +7,4%, AL41 +6,3%, AE38 +6%, GD30 +5%, GD35 +4,8%, AL35 +4,3% y AL29 +4,1%.

Previo a presentar en el Congreso el plan plurianual, el sábado viajará a EE.UU. un equipo de funcionarios del Ministerio de Economía y del Banco Central (BCRA), misión encabezada por el representante argentino ante el FMI, Sergio Chodos. El ministro de Economía, Martín Guzmán, permanecerá en Argentina con el objetivo de presentar el plan económico que marcará las pautas de las negociaciones con el FMI.

El objetivo es continuar avanzando en los entendimientos técnicos en el marco de las negociaciones con el organismo.

Tras el visto bueno del Congreso, el acuerdo debe ser ratificado por el directorio del FMI, un proceso que podría extenderse hasta enero del 2022 por los recesos de fin de año.

RENTA VARIABLE: El S&P Merval rebotó 7,4% tras anuncio de envío de misión argentina a EE.UU. para reunirse con el FMI

Más allá de la caída que sufrieron las bolsas norteamericanas por preocupaciones sobre una elevada inflación y el rebrote de la variante ómicron, el mercado local de acciones mostró un importante rebote, en medio de la confirmación del viaje de una misión argentina a Washington para reunirse con funcionarios del FMI.

Coincidió que técnicamente el principal índice rebotó en el soporte de 38,2% de la secuencia de Fibonacci trazada en la suba que se dio desde abril de 2021, y alcanzó ayer el piso de canal alcista de fondo, ubicándose por encima de la media móvil de 50 ruedas. Si bien el indicador de fuerza relativa (RSI) revirtió su pendiente, el índice líder deberá ingresar nuevamente al canal alcista de los últimos ocho meses para continuar subiendo, o bien marcar un pull-back y seguir cayendo.

En este contexto, el S&P Merval registró una suba ayer de 7,4% y cerró en los 85.164,78 puntos, prácticamente en los valores máximos registrados en forma intradiaria.

El volumen operado en acciones en ByMA alcanzó los ARS 2.784,3 M, mientras que en Cedears se negociaron ARS 4.233,4 M.

Las acciones que mejor performance tuvieron el miércoles fueron las de: Central Puerto (CEPU) +14,8%, Pampa Energía (PAMP) +11,7%, Grupo Financiero Galicia (GGAL) +10,4%, Banco Macro (BMA) +10,2%, BBVA Banco Francés (BBAR) +9,7% y Cablevisión Holding (CVH) +8,8%, entre las más importantes.

No se registraron caídas en la rueda de ayer.

En la plaza de Nueva York, las acciones argentinas ADRs terminaron con precios mixtos el miércoles. Sobresalieron al alza: IRSA (IRS) +13,4%, IRSA Propiedades Comerciales (IRCP) +8,6%, Grupo Financiero Galicia (GGAL) +8,6% y Banco Macro (BMA) +7,8%, entre otras.

En tanto, cerraron en baja: Mercado Libre (MELI) -7,1%, Edenor (EDN) -6,3%, Bioceres (BIOX) -5,2% y Corporación América (CAAP) -2,8%, entre las más importantes.

Indicadores y Noticias locales

Recaudación fiscal creció 59,5% nominal en noviembre (AFIP)

La recaudación de noviembre estuvo por encima de la inflación incrementándose 59,5% YoY (según la AFIP), impulsada por el desempeño de los tributos del comercio exterior (Derechos de exportación +95,4% YoY) y los recursos de la Seguridad Social (+69,7 YoY). Ambos conceptos presentaron una aceleración en el margen. Los tributos ligados a la actividad económica también contribuyeron en dicho crecimiento (+61,5% YoY). Dentro de este grupo, se observaron incrementos en el IVA (55,4% YoY), el impuesto a los Combustibles (65,3% YoY), los impuestos Internos Coparticipados (55,8% YoY) y el Impuesto a los Créditos y Débitos (58,7% YoY).

Liquidación de divisas del agro se incrementó 17,7% YoY en noviembre

De acuerdo a la Ciara-CEC, la liquidación de divisas por parte del sector agroexportador registró una contracción en noviembre de 15,4% MoM, pero con una expansión de 17,7% YoY, al ubicarse en los USD 2.043 M. El ingreso de divisas acumulado de la agroexportación en los primeros once meses del año alcanzó los USD 30.130 M reflejando un incremento del 62,1% en relación con el mismo período del año pasado. El monto de noviembre pasado resulta récord para ese mes en las estadísticas desde comienzos de este siglo.

Venta de motos aumentó 51% YoY en noviembre

Según ACARA, el patentamiento de motos se incrementó durante noviembre 51% YoY finalizando con 37.238 unidades. Asimismo, la entidad agregó que los patentamientos de noviembre fueron 0,3% mayor que el nivel alcanzado en octubre, cuando se registraron 37.143. De esta forma, en los once meses acumulados del año se patentaron 350.214 unidades, esto es un 43,6% más que en el mismo período de 2020, en el que se habían registrado 243.821.

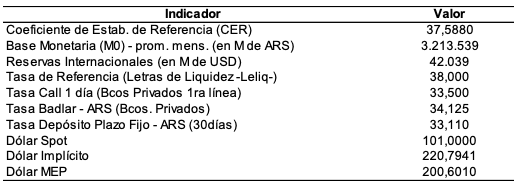

Indicadores monetarios

Las reservas internacionales cayeron ayer USD 9 M a USD 41.540 M.

Tipo de cambio

El dólar contado con liquidación (implícito) subió 4,6% (ARS 9,84) y cerró en los ARS 223,99, dejando una brecha con el mayorista de 121,8%. En tanto, el dólar MEP (o Bolsa) perdió 0,1% (-12 centavos) y se ubicó en los ARS 200,6%, marcando un spread con la divisa que opera en el MULC de 98,6%.

Por su parte, el tipo de cambio mayorista subió ayer cuatro centavos y cerró en ARS 101,01 (vendedor), en un contexto en el que el BCRA logró comprar USD 10 M luego de tres ruedas de ventas.

Y Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.