Informe Diario 19 de Enero de 2022

- 19 de enero de 2022

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL

Futuros de EE.UU. operan con subas, tras el sell off previo

Los futuros de acciones de EE.UU. operan esta mañana con subas (S&P 500 +0,3%, Dow Jones +0,2% y Nasdaq +0,4%), luego del sell off observado ayer en Wall Street, provocado por el aumento de los rendimientos de los bonos. El índice Dow Jones se vio arrastrado por una caída del 7% en Goldman Sachs. El banco no cumplió con las expectativas de ganancias, ya que los gastos operativos aumentaron un 23%.

El Nasdaq cerró en su nivel más bajo en tres meses, debido a que los inversores temen por la rapidez con la que la Reserva Federal subiría las tasas de interés. En ese sentido, los rendimientos de los bonos continuaron aumentando, alcanzando su nivel más alto en 2 años. Hoy reportan resultados trimestrales Bank of America y Morgan Stanley. Procter & Gamble, US Bancorp, UnitedHealth y United Airlines también reportan ganancias trimestrales hoy.

Se contrajo fuertemente el índice manufacturero Empire State en enero. Caerían los permisos e inicios de construcción de viviendas en diciembre.

Las principales bolsas de Europa operan en alza, omitiendo las preocupaciones de los inversores sobre el aumento de los rendimientos de los bonos, mientras analizan una gran cantidad de ganancias corporativas.

Asimismo, la tasa de inflación del Reino Unido se disparó a un máximo de 30 años en diciembre, según la Oficina de Estadísticas Nacionales, ante los costos más altos de energía, la recuperación de la demanda y los problemas de la cadena de suministro.

Aumentaron los niveles de inflación en Alemania y el Reino Unido en diciembre.

Los mercados en Asia cerraron con pérdidas, luego del sell off registrado durante la noche en Wall Street. El índice Hang Seng de Hong Kong se resistió a la tendencia general a la baja y subió ligeramente.

El incremento en los rendimientos de los bonos estadounidenses pesó sobre el apetito por el riesgo y proporcionó un impulso para los principales activos de cobertura.

Se publicarán las exportaciones, importaciones y la balanza comercial de Japón para diciembre.

El dólar (índice DXY) opera en baja, después que un aumento en los rendimientos de los Treasuries lo impulsara fuertemente, previo a la próxima reunión de política monetaria de la Fed.

La libra esterlina muestra un avance, ya que los mercados están valorando altas probabilidades que el Banco de Inglaterra suba las tasas de interés tras los elevados datos de inflación (máximos de casi una década).

El yen sube levemente, mientras el reciente sell off en Wall Street pesó sobre el apetito por el riesgo y proporcionó un impulso para los principales activos de cobertura.

El petróleo WTI sube, alcanzando su nivel más alto en 7 años, debido a que una interrupción en un oleoducto de Irak a Turquía aumenta las preocupaciones que se suman a problemas geopolíticos en Rusia y Emiratos Árabes Unidos.

El oro registra leves alzas, aunque permanece presionado por un aumento en los rendimientos de los Treasuries, mientras los inversores esperan más señales sobre el cronograma de aumento de tasas de interés de la Fed.

La soja avanza tras alcanzar su nivel más bajo en más de dos semanas, con los precios impulsados por una fuerte demanda, aunque la mejora del clima en América del Sur limita las ganancias.

Los rendimientos de los Treasuries de EE.UU. registran leves aumentos, ya que los inversores se están preparando para la posibilidad de un endurecimiento monetario más agresivo por parte de la Fed.

Los rendimientos de los bonos europeos muestran alzas, en línea con los US Treasuries.

NOTICIAS CORPORATIVAS

ACTIVISION BLIZZARD (ATVI) anunció que Microsoft lo compraría en un acuerdo en efectivo por USD 68.700 M, la mayor adquisición de Microsoft hasta la fecha. El director ejecutivo del gigante de los videojuegos, Bobby Kotick, seguirá siendo el director ejecutivo durante la transición.

GOLDMAN SACHS (GS) registró ganancias del cuarto trimestre por debajo de las expectativas, ya que los gastos operativos del banco aumentaron un 23% debido a salarios más altos para los trabajadores de Wall Street y mayores reservas para litigios. Otros grandes bancos también cayeron después de informar un aumento de los gastos en el trimestre.

PELOTON (PTON) está trabajando con el grupo de consultoría de gestión McKinsey & Co. para revisar su estructura de costos y posiblemente eliminar algunos puestos de trabajo.

LATINOAMÉRICA

MÉXICO: Actividad económica disminuye en diciembre y apunta a una ralentización de la recuperación. El Indicador Oportuno de la Actividad Económica (IOAE) estimó un descenso interanual del 0,2% de la segunda mayor economía de América Latina durante el último mes de 2021.

COLOMBIA: La economía acelera su crecimiento en noviembre con un alza de 9,6%. La variación en noviembre fue superior a la expansión de 9,3% que el país colombiano registró en octubre, aunque contrastó con la contracción de un 3,39% que marcó en el penúltimo mes de 2020. El crecimiento se vio impulsado fundamentalmente por el comercio, el turismo, la industria, la salud y la educación.

ARGENTINA

RENTA FIJA: Mercado atento a la reunión del canciller Cafiero con el secretario del Departamento de Estado de EE.UU. Antony Blinken

BONOS: Los soberanos en dólares sumaron una rueda más de bajas, en medio de las lentas negociaciones con el FMI y frente al complicado contexto externo ante la suba de los rendimientos de los Bonos del Tesoro de EE.UU. a valores máximos de dos años (por encima de 1,8%). El riesgo país medido se incrementó 0,4% ayer y se ubicó en los 1890 puntos básicos.

El mercado estuvo atento a la reunión entre el canciller Santiago Cafiero y el secretario del Departamento de Estado de EE.UU., Antony Blinken, en el marco de las negociaciones con el Fondo. Si bien el encuentro fue pautado para abordar todos los temas de la relación bilateral, el punto fundamental de la agenda es el acuerdo con el FMI. Un arreglo debería darse lo antes posible ya que Argentina en marzo debería afrontar importantes vencimientos de capital e intereses con el organismo y cuenta con un bajo nivel de reservas internacionales.

El ministro de Economía, Martín Guzmán, afirmó que el punto sobre el que no hay acuerdo aún es la velocidad de la convergencia fiscal.Según la prensa, este viernes la Secretaría de Hacienda publicará el resultado fiscal de diciembre, que mostraría un déficit primario de casi un punto del PIB.

Esa cifra se sumaría al 2,1% del PIB que había acumulado entre enero y noviembre para cerrar el año 2021 entre 2,9% y 3% del Producto, tal como había adelantado Guzmán.

Por su parte, los títulos públicos en pesos (en especial los ligados al CER), cerraron ayer con ganancias. Según el índice de bonos del IAMC, los soberanos de corta duration subieron 0,4% en promedio, mientras que los de larga duration ganaron en promedio 0,2%.

RENTA VARIABLE: Fuerte crecimiento del volumen en Cedears tras el debut de los activos respaldados en ETFs

En un contexto en el que las bolsas globales terminaron ayer cayendo, ante débiles resultados de Goldman Sachs y una suba en los retornos de los Treasuries norteamericanos, el mercado local de acciones cerró en baja con la mirada puesta en las negociaciones entre Argentina y el FMI para renegociar la deuda con el organismo.

En este sentido, el índice S&P Merval perdió el martes 2% y cerró en los 83.350,81 puntos, prácticamente en los valores mínimos registrados de manera intradiaria.

El volumen operado en acciones en ByMA alcanzó ayer los ARS 831,3 M, mientras que en Cedears se negociaron ARS 4.183,7 M. Este último monto se incrementó después que comenzarán a cotizar los nuevos Cedears de ETFs. El más demandado fue el ETF que replica el índice S&P 500 (SPY) que operó unos ARS 867,5 M (prácticamente lo negociado en acciones). El ETF DIA operó ARS 288,7 M, el XLF ARS 287,9 M y el ARKK ARS 135,6 M.

Las acciones más afectadas en la jornada del martes fueron las de: Central Puerto (CEPU) -5,9%, Transportadora de Gas del Norte (TGNO4) -4,2%, Loma Negra (LOMA) -3,8%, Grupo Financiero Galicia (GGAL) -3,6% y BBVA Banco Francés (BBAR) -3,2%, entre las más importantes.

Sólo cerraron en alza las acciones de: Cresud (CRES) +0,8%, y Bolsas y Mercados Argentinos (BYMA) +0,7%.

En la plaza de Nueva York, las acciones argentinas ADRs cerraron en su mayoría con pérdidas. Sobresalieron a la baja: Central Puerto (CEPU) -9,5%, BBVA Banco Francés (BBAR) -6,2%, Grupo Financiero Galicia (GGAL) -6,1%, Pampa Energía (PAM) -5,3%, Globant (GLOB) -5,2, y Banco Macro (BMA) -4,9%, entre otras.

La única acción que cerró en alza fue la de Tenaris (TS) +4,9%.

Indicadores y Noticias locales

El costo de la construcción registró una suba de 48,5% YoY en 2021 (INDEC)

El nivel general del Índice del costo de la construcción (ICC) en el Gran Buenos Aires correspondiente a diciembre de 2021 registró una suba de 1,5% respecto al mes anterior y un incremento de 48,5% en el acumulado de 2021. El resultado mensual surge como consecuencia del alza de 2,5% en el capítulo “Materiales” (+55,3% YoY), de 0,4% en el capítulo “Mano de obra” (+41,5% YoY) y de 1,9% en el capítulo “Gastos generales” (+50,9% YoY).

Los precios mayoristas registraron en 2021 un aumento de 51,3% (INDEC)

El nivel general del índice de precios internos al por mayor (IPIM) registró un aumento de 2,3% en diciembre de 2021 respecto del mes anterior y de 51,3% de manera interanual. Esta variación se explica como consecuencia de la suba de 2,3% en los “Productos nacionales” y de 1,2% en los “Productos importados”. Por otra parte, el nivel general del índice de precios internos básicos al por mayor (IPIB) mostró un aumento de 2,5% en el mismo período y de 50,5% YoY. En este caso, la variación se explica por la suba de 2,6% en los “Productos nacionales” y de 1,3% en los “Productos importados”. El nivel general del índice de precios básicos del productor (IPP) ascendió 2,6% en el mismo período (+50% YoY), como consecuencia de la suba de 2,9% en los “Productos primarios” y de 2,5% en los “Productos manufacturados y energía eléctrica”.

Cosecha de trigo aportaría a la economía unos USD 5.500 M

Esta semana terminó oficialmente la cosecha de la campaña 2021/22 de trigo con una producción total de 21,8 millones de toneladas, logrando así un nuevo récord que implicaría un aporte a la economía de USD 5.500 M este año, es decir un 43% por encima del valor de 2020 y máximo registro histórico (según la prensa). Esto se da en medio de las preocupaciones de la sequía que afecta al maíz y la soja y que le haría perder a Argentina ingresos por más de USD 4.500 M.

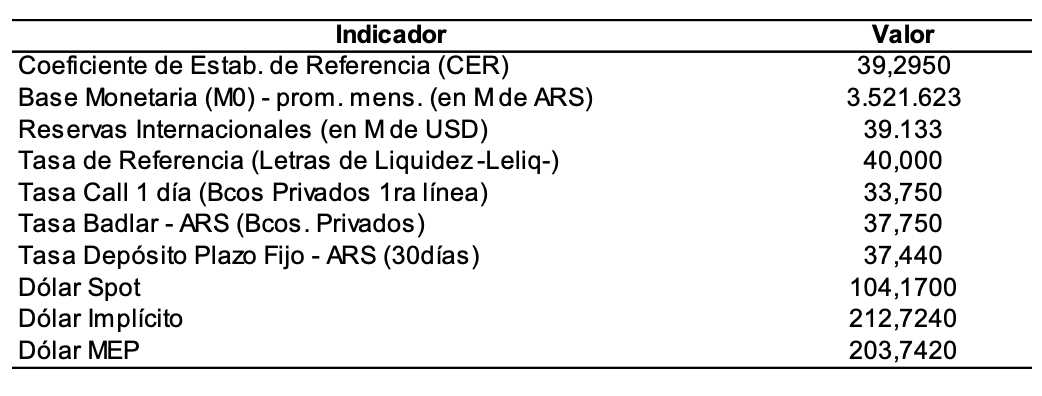

Indicadores monetarios

Las reservas internacionales disminuyeron USD 49 M y finalizaron en USD 39.091 M.

Tipo de cambio

El dólar contado con liquidación (implícito) bajó ayer 0,6% (-ARS 1,14) y se ubicó en los ARS 205,94, marcando una brecha con la cotización oficial de xx%. El dólar MEP (o Bolsa) cayó 0,2% (51 centavos) a ARS 203,60, dejando un spread con la divisa que opera en el MULC de 95,4%.

Por su lado, el tipo de cambio mayorista subió el martes a ARS 104,17 (vendedor), en un contexto en el que el BCRA tuvo que vender divisas por primera vez en el año (vendió USD 50 M).

Y Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.