Informe Diario 08 de Septiembre de 2023

- 08 de septiembre de 2023

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

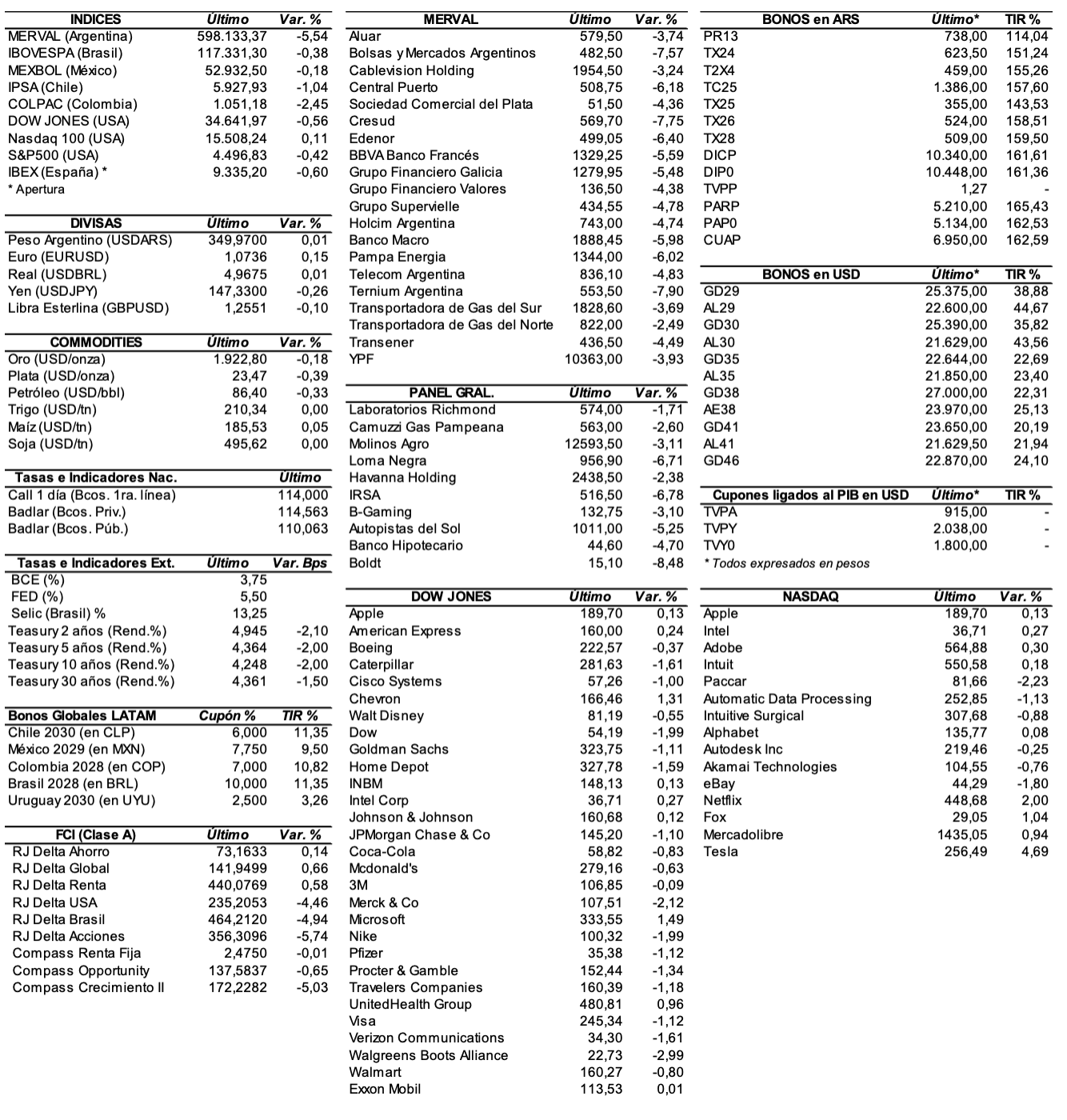

Futuros de EE.UU. bajan, con renovadas preocupaciones sobre las perspectivas de las tasas de interés de la Fed

Los futuros de acciones de EE.UU. bajan (Dow Jones -0,19%, S&P 500 -0,21%, Nasdaq -0,30%), con renovadas preocupaciones sobre las perspectivas de las tasas de interés de la Reserva Federal (Fed) ejerciendo presión sobre el sector tecnológico.

El índice Nasdaq Composite registró el jueves su cuarto día consecutivo de pérdidas, cayendo casi un 0,9%. El S&P 500 perdió un 0,3%, cayendo por tercer día consecutivo. El Dow Jones fue la excepción, subiendo alrededor de un 0,2%, o 57,54 puntos.

Las acciones de DocuSign (DOCU) suben un 3% en el premarket después que la compañía superara las estimaciones del segundo trimestre en cuanto a ingresos y ganancias, y publicara un guidance optimista para el tercer trimestre. Por otro lado, las acciones de la empresa de muebles para el hogar RH (RH) caen un 8% después que la compañía reportara un guidance poco sólido para los ingresos del tercer trimestre.

Las renovadas preocupaciones sobre más aumentos de tasas por parte de la Fed se vieron justificadas aún más cuando las solicitudes iniciales por desempleo se situaron en 216.000, por debajo de las 230.000 esperadas.

Los inversores estiman que hay aproximadamente una probabilidad del 50% que los responsables de la política monetaria aumenten las tasas en noviembre, según la herramienta CME Fed Watch. La presidente de la Reserva Federal de Dallas, Lorie Logan, dijo el jueves que si bien los pronósticos son inherentemente inciertos, su escenario base, sin embargo, es que queda trabajo por hacer.

Las principales bolsas de Europa bajan, debido a señales de desaceleración del crecimiento e inflación persistente en la región. El Stoxx 600 baja 0,3% en la mañana, Las acciones de autos, químicos, industriales y construcción caen alrededor del 1,2%, debido a las preocupaciones continuas sobre las perspectivas de la manufactura en Europa.

El índice DAX de Alemania baja 0,5%, el CAC 40 de Francia pierde 0,2%, mientras que el FTSE 100 del Reino Unido registra contracción de 0,2%.

Los mercados en Asia bajaron, luego que la economía japonesa creció más lento de lo esperado. El Nikkei 225 de Japón extendió las pérdidas del jueves y cayó un 1,16%, cerrando en 32.606,84 para borrar las ganancias de la semana pasada. El Topix bajó un 1,02% y finalizó en 2.359,02.

Los mercados de China cerraron en territorio negativo, con el CSI 300 retrocediendo un 0,49% y terminando la rueda en 3.739,99. El Kospi de Corea del Sur cayó un 0,02% y cerró en 2.547,68, mientras que el Kosdaq rompió la tendencia y ganó un 0,86% para finalizar en 914,18.

El rendimiento de los Treasuries a 10 años de EE.UU. baja a 4,24%, mientras los inversores se preocupan por la posibilidad de más subas de tasas de interés tras la publicación de nuevos datos económicos.

El rendimiento del bono a 10 años de Alemania registra bajas, en línea con los Treasuries de EE.UU.

El petróleo WTI baja, retrocediendo aún más desde los máximos de 10 meses observados a principios de semana debido a las preocupaciones sobre la economía china y presionado por un dólar fuerte.

El oro sube, pero se encamina a registrar una caída semanal, mientras los inversores ponen su atención en los datos persistentemente sólidos de Estados Unidos.

La soja baja, en camino de registrar su segunda caída semanal consecutiva debido a las expectativas de grandes cosechas en Sudamérica, aunque la fuerte demanda del principal comprador, China, limita las pérdidas.

El dólar (índice DXY) baja, pero sigue en camino de registrar su octava semana consecutiva de ganancias, ya que la resistencia económica de Estados Unidos plantea dudas sobre futuras subas de tasas de la Reserva Federal.

El yuan baja, cayendo a su nivel más débil desde 2008 debido a las crecientes tensiones diplomáticas entre Beijing y Washington, así como a las preocupaciones sobre una desaceleración económica china.

NOTICIAS CORPORATIVAS

RIVIAN (RIVN) compartió una perspectiva optimista para el futuro de Rivian, destacando una disminución significativa esperada en los precios de los materiales de las baterías en 2024.

GAMESTOP (GME) registró ingresos trimestrales que superaron las estimaciones de mercado, así como una pérdida menor de lo esperado.

WEST ROCK (WRK) está a punto de fusionarse con Smurfit Kappa en un acuerdo que podría crear un gigante mundial del papel y los envases valorado en unos USD 20,00 Bn.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EE.UU.: Se publicarán los datos de inventarios mayoristas de julio, seguidos por los datos de crédito al consumidor

EUROPA: Los precios al consumidor en Alemania aumentaron un 0,3% MoM y 6,1% YoY en agosto, quedando en línea con lo esperado por el mercado. Además, la producción industrial en Francia se recuperó más de lo esperado en julio, subiendo un 0,8% mensual en lugar del 0,1% esperado después de caer un 0,9% el mes anterior.

ASIA: La economía de Japón creció un 4,8% YoY en el 2ºT23, un crecimiento menor que el 6% visto en las estimaciones preliminares y menor que el 5,5% esperado. En términos intertrimestrales, el PIB aumentó un 1,2%, frente al aumento del 1,5% observado preliminarmente y ligeramente por debajo del 1,3% esperado.

COLOMBIA: La inflación interanual de agosto se situó en el 11,43 %, una bajada de 0,35 puntos porcentuales que supone el quinto mes consecutivo de reducción del índice de precios del consumidor (IPC), según el Departamento Administrativo Nacional de Estadística (DANE).

MEXICO: En agosto, el Índice Nacional de Precios al Consumidor (INPC) incrementó 0,55% en comparación mensual, con lo que a tasa anual la inflación se ubicó en 4,64%.

ARGENTINA

RENTA FIJA: Bonos en dólares operaron ayer en alza en el exterior, pero cayeron en BYMA por la baja del dólar implícito

Los bonos en dólares se mostraron el jueves en alza en el exterior, mientras que en BYMA terminaron cayendo por la baja del dólar implícito (CCL). Esto se dio en un clima de elevada incertidumbre sobre la política y economía de cara a las elecciones presidenciales de octubre. El riesgo país medido por el EMBI se redujo 47 unidades (-2,2%) y se ubicó en los 2131 puntos básicos.

La campaña de los candidatos a presidente sigue abierta, pero los inversores dudan sobre las propuestas de cada partido en materia fiscal y económica.

Patricia Bullrich (JxC), dio a conocer su plan integral de gobierno, en un intento por aprovechar la moderación que empieza a mostrar Javier Milei. Mientras tanto, Milei sigue siendo un gran enigma, porque en el exterior si bien ven con buenos ojos el proyecto de dolarización, temen que si gana se quede rápidamente sin espaldas para garantizar la gobernabilidad casi sin legisladores y sin ningún gobernador propio.

Sergio Massa, presentó el plan Emplea PyME, con el que buscarán llevar alivio a las pequeñas y medianas empresas argentinas, que representan la principal fuente de generación de empleo del país. Por dos años reducirán 100% las contribuciones patronales para nuevos puestos de trabajo. En primer lugar, dio a conocer que se reducirá entre el 50% y el 75% las contribuciones patronales para la contratación de empleados que no perciban planes sociales. En caso que se trate del primer empleo de jóvenes de entre 18 y 25 años, la reducción será del 100%. La vigencia de la nueva medida será por 24 meses por cada trabajador y trabajadora que se incorpore.

Los bonos en pesos ajustables por CER se mostraron ayer en alza. Según el índice de bonos del IAMC, los soberanos.

YPF colocó ONs Clase XXVI dollar linked con vencimiento el 12 de septiembre de 2028 a una tasa fija de 0% por un monto nominal de USD 400 M. Las ofertas alcanzaron los USD 430,5 M. La plaza de las ONs Clase XXI dollar linked a tasa fija con vencimiento el 10 de enero de 2026, se declaró desierta. Las ONs XXVI devengarán intereses en forma semestral y amortizarán al vencimiento (bullet).

RENTA VARIABLE: El S&P Merval cayó 6,2% y acumula una baja de 20% en siete ruedas

El índice líder perdió el jueves 6,2% y cayó por séptima rueda consecutiva acumulando una pérdida de 19,8% desde que testeó un máximo récord en 683.587,71 puntos el pasado 29 de agosto.

De esta forma, el S&P Merval se ubicó ayer en los 548.015,12 puntos, prácticamente en los valores mínimos registrados de manera intradiaria. El volumen operado en acciones en ByMA alcanzó los ARS 16.248,5 M, en tanto en Cedears se negociaron ARS 26.972,1 M.

Las acciones más perjudicadas ayer fueron las de: Central Puerto (CEPU) -8,1%, Pampa Energía (PAMP) -7,5%, Grupo Financiero Valores (VALO) -7,3%, Cresud (CRES) -6,8%, Grupo Financiero Galicia (GGAL) -6,8%, Transener (TRAN) -6,5%, BBVA Banco Francés (BBAR) -6,4% y Banco Macro (BMA) -6,4%, entre las más importantes. No se registraron subas en el panel líder.

En la plaza externa, las acciones argentinas ADRs terminaron con mayoría de bajas. Se destacaron las acciones de: IRSA (IRS) -4,9%, Pampa Energía (PAM) -4,9%, Central Puerto (CEPU) -4,7%, Cresud (CRESY) -4,2%, Grupo Supervielle (SUPV) -3,4%, e YPF (YPF) -2,8%, entre otras.

Sólo terminaron en alza: Adecoagro (AGRO) +1,8%, MercadoLibre (MELI) +0,7%, Globant (GLOB) +0,6%, y Corporación América Airport (CAAP) +0,4%.

CRESUD (CRES) reportó en el ejercicio 2023 una ganancia de ARS 75.287 M comparado con la ganancia de ARS 135.815 M registrada en 2022. El resultado operativo del negocio agropecuario 2023 alcanzó los ARS 6.454 M, disminuyendo un 83,2% YoY, explicado principalmente por menores resultados productivos provenientes de la actividad de granos y hacienda en Argentina, caña de azúcar en Brasil y una pérdida por cambios en el valor razonable de propiedades de inversión.

Indicadores y Noticias locales

La inflación de CABA en agosto aumentó 10,8% MoM

La inflación de CABA en agosto alcanzó el 10,8%, según informó la Dirección General de Estadísticas y Censos (DGEyC) porteña. Se trata de la medición más alta desde que este organismo comenzó a calcular el Índice de Precio al Consumidor (IPC) en 2012. El acumulado entre enero y agosto fue de 79,8% y en los últimos doce meses marca una variación de 127,3%. Los segmentos que registraron subas por encima del índice general fueron Vivienda, agua, electricidad, gas y otros combustibles (13,8%), seguido de Alimentos y bebidas no alcohólicas (12,5%) y Equipamiento y mantenimiento del hogar (12,3%).

La producción industrial cayó 3,9% YoY (INDEC)

En julio, el índice de producción industrial manufacturero (IPI manufacturero) mostró una caída de 3,9% YoY. El acumulado enero-julio de 2023 presentó un incremento de 0,5% YoY. El índice de la serie desestacionalizada en julio tuvo una variación negativa de 1,2% MoM y el índice serie tendencia-ciclo registró una variación negativa de 0,5% MoM.

La actividad de la construcción bajó 5,8% YoY (INDEC)

En julio, el indicador sintético de la actividad de la construcción (ISAC) mostró una variación negativa de 5,8% YoY. El acumulado de los siete meses de 2023 del índice serie original presentó una baja de 2,6% YoY. En julio, el índice de la serie desestacionalizada mostró una variación positiva de 1,1% MoM y el índice serie tendencia-ciclo registra una suba de 0,5% MoM.

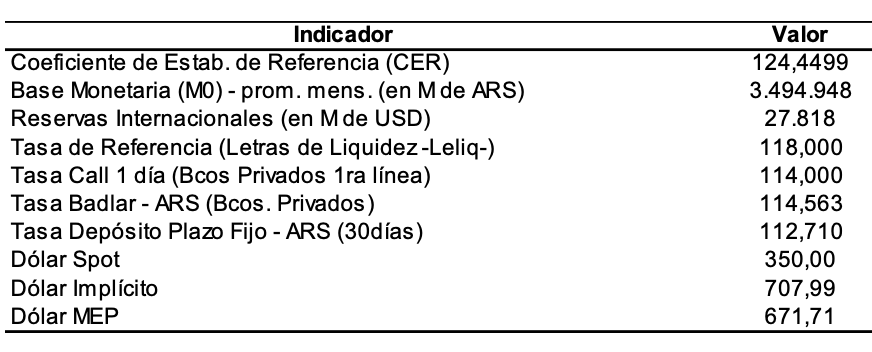

Indicadores monetarios

Las reservas internacionales crecieron ayer USD 20 M y finalizaron en USD 27.648 M.

Tipo de cambio

El dólar contado con liquidación (implícito) perdió el jueves ARS 24,15 (-3,2%) y se ubicó en los USDARS 738,69, dejando una brecha con la cotización del mayorista de 111,1%. En tanto, el dólar MEP (o Bolsa) subió ARS 1,37 (+0,2%) y terminó ubicándose en los USDARS 674,84, marcando un spread con la divisa que opera en el MULC de 92,8%.

El tipo de cambio mayorista se sostuvo en USDARS 350 (vendedor), en un marco en el que el BCRA compró USD 58 M y extendió la racha positiva por 18 jornadas consecutivas.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.