Informe Diario 04 de Marzo de 2024

- 04 de marzo de 2024

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. bajan, luego que el Nasdaq Composite registrara un máximo histórico el viernes

Los futuros de acciones de EE.UU. bajan (Dow Jones -0,28%, S&P 500 -0,18%, Nasdaq -0,11%), luego que el Nasdaq Composite registrara un máximo histórico el viernes, rompiendo su récord de 2021, mientras las acciones intentan continuar su rally de semanas.

Los mercados cerraron con performance positiva la semana pasada, luego que los datos de inflación alimentaron las esperanzas de un recorte de tasas de interés a mediados de año por parte de la Fed.

El S&P 500, que alcanzó un cierre récord, subió 0,95%, mientras que el Nasdaq aumentó 1,74%. Esto colocó a los dos índices con su séptima semana positiva en las últimas ocho. El Dow Jones cerró con una caída de 0,1%. Los principales índices terminaron otro mes positivo mientras el rally impulsado por un auge en la inteligencia artificial y las esperanzas de recortes de tasas continúa.

Las acciones de Super Micro Computer (SMCI) suben más de 11% en el premarket después que S&P Dow Jones Indices anunciara que la compañía será incorporada al índice de referencia S&P 500 a finales de este mes.

Tras el comunicado, se han intercambiado alrededor de USD 10 Bn en acciones de la firma, más que las grandes tecnológicas Microsoft (MSFT) y Amazon (AMZN).

El precio las acciones de SMCI ha aumentado más del 217% en lo que va del año, elevando su capitalización de mercado por encima de los USD 50 Bn.

Junto con SMCI, la empresa de indumentaria deportiva Deckers Outdoor (DECK) también será agregada al S&P 500. Las dos empresas reemplazarán al grupo de electrodomésticos Whirlpool (WHR) y a Zions Bancorporation (ZION), respectivamente, en el índice.

En el frente de ganancias, un flujo decreciente de resultados corporativos incluirá a minoristas como Target (TGT), Costco (COST) y Kroger (KR). Los resultados podrían ayudar a completar el panorama de la demanda del consumidor estadounidense, que ha sido afectada recientemente por la alta inflación y las tasas de interés elevadas.

Las principales bolsas de Europa bajan, al inicio de una semana en que se conocerá la próxima decisión sobre tasas de interés por parte del BCE. El Stoxx 600 retrocede 0,16%.

El índice DAX de Alemania pierde 0,16%, el CAC 40 de Francia baja 0,09%, mientras que el FTSE 100 del Reino Unido registra contracción de 0,50%.

Los mercados en Asia subieron. El Nikkei 225 de Japón cerró con un alza del 0,5%, hasta 40.109,23, mientras que el Topix más amplio cayó un 0,12%, alejándose de su máximo histórico alcanzado el viernes.

El CSI 300 de China cerró con un alza del 0,1% a 3.540,87, mientras que el Índice Hang Seng subió un 0,04%.

El rendimiento de los Treasuries a 10 años de EE.UU. sube a 4,21%, mientras se considera el estado de la economía y se esperan datos económicos claves programados para esta semana.

El rendimiento del bono a 10 años de Alemania sube, en línea con los Treasuries norteamericanos.

El petróleo baja, ya la decisión de la OPEP+ de mantener su actual ritmo de recortes de producción hasta el 2ºT24 fue mitigada por llamados de altos funcionarios de EE.UU. para un cese al fuego inmediato entre Israel y Hamás.

El oro sube, mientras se consolidan las perspectivas de un recorte de tasas de interés en junio por parte de la Fed.

La soja sube, pero el abundante suministro de Sudamérica y las débiles exportaciones estadounidenses limitan las ganancias.

El dólar (índice DXY) baja, ante la creciente convicción que la Fed comenzará a reducir las tasas de interés en junio.

El yuan sube, mientras se espera el inicio del Congreso Nacional del Pueblo de 2024.

NOTICIAS CORPORATIVAS

MACY’S (M): Un grupo de inversores conformado por Arkhouse Management y Brigade Capital aumentó su oferta para llevar la cadena de grandes almacenes a privada. El grupo está ofreciendo USD 24 en efectivo por acción de Macy’s, un aumento respecto a su oferta anterior de USD 21 por acción, La oferta representa una prima del 33% sobre el cierre de M del viernes y valora la cadena en aproximadamente USD 6,6 Bn. Arkhouse dijo que el grupo estaba abierto a aumentar aún más el precio de adquisición.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: La tasa de inflación anual en Turquía aumentó al 67,07% en febrero de 2024, acelerándose desde el 64,86% del mes anterior y superando las estimaciones del mercado de 65,74%. En términos mensuales, el IPC creció un 4,53%, moderándose desde un máximo de 5 meses del 6,70% de avance en enero.

ASIA: Las empresas japonesas aumentaron el gasto en plantas y equipos en un 16,4% YoY en el 4ºT23, incrementándose por undécimo trimestre consecutivo y acelerándose desde un aumento del 3,4% en el 3ºT23, a medida que la actividad empresarial continuaba recuperándose de la desaceleración inducida por la pandemia.

COLOMBIA: El Índice PMI Manufacturero se desaceleró a 51,2 puntos en febrero de 2024 desde 55,1 en enero, marcando el tercer mes consecutivo de expansión en el sector manufacturero, aunque a un ritmo más lento.

MÉXICO: El Índice PMI Manufacturero de S&P Global aumentó a 52,3 puntos en febrero de 2024 desde 50,2 en enero, alcanzando un máximo de tres meses, principalmente respaldado por mejores condiciones operativas, marcadas por un repunte en la producción impulsado por el crecimiento de las ventas restablecidas.

ARGENTINA

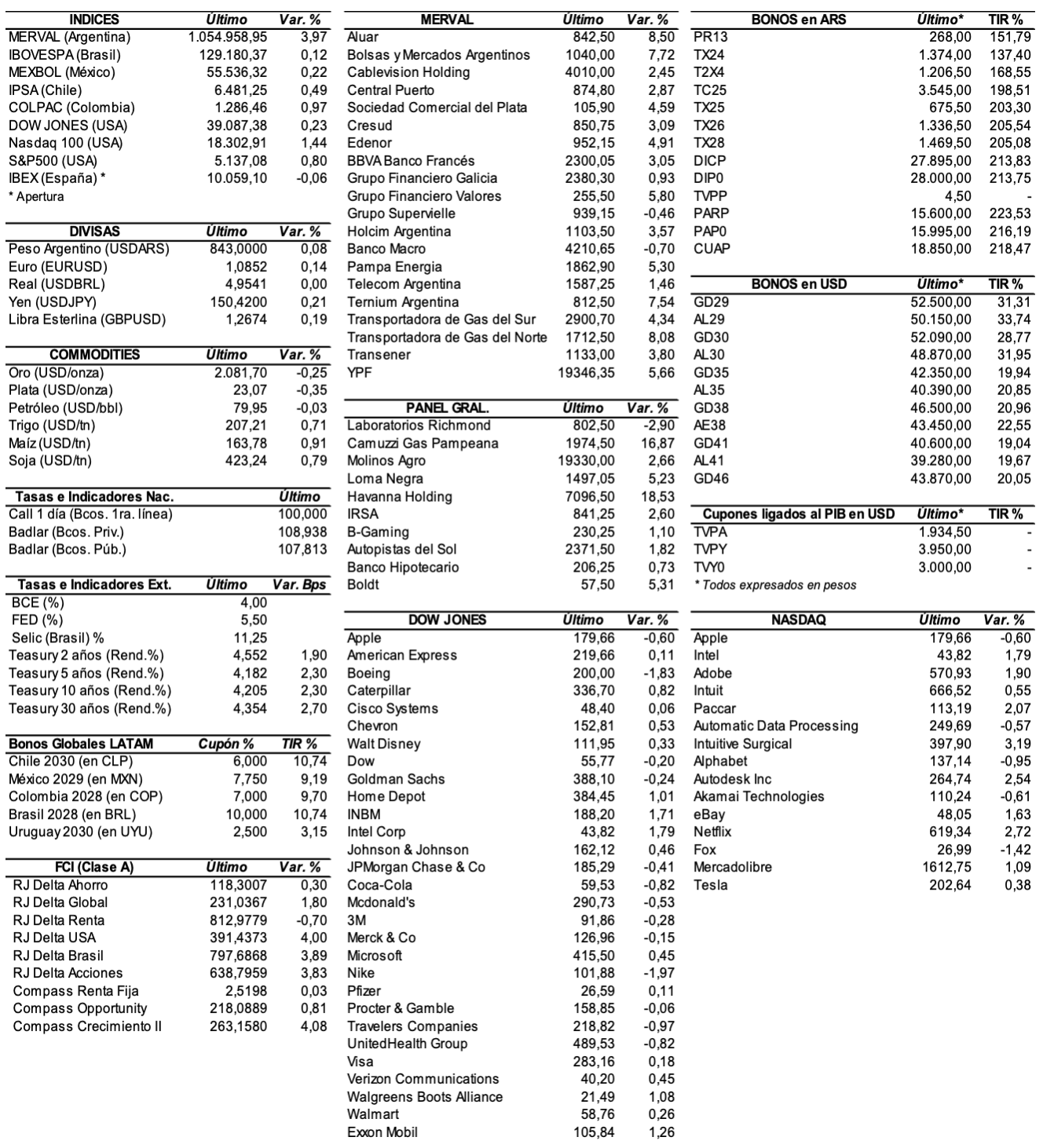

RENTA FIJA: Javier Milei anunció un nuevo pacto fundacional para la República Argentina al que denominó Pacto de Mayo. Los bonos en dólares cerraron con mayoría de subas.

Los bonos en dólares terminaron la semana con mayoría de alzas, en una jornada donde el presidente, Javier Milei, anunció un nuevo pacto fundacional para la República Argentina con 10 principios, al que denominó “Pacto de Mayo”, en el marco de la apertura del 142ª período de sesiones ordinarias del Congreso de la Nación.

El jefe de Estado convocó a gobernadores, expresidentes y líderes de partidos políticos a deponer intereses y los llamó a que el próximo 25 de mayo en la provincia de Córdoba se firme un nuevo contrato social con diez políticas de Estado, que estará sujeta a la aprobación de la Ley Bases y a un nuevo Pacto Fiscal.

La invitación del presidente Javier Milei a los gobernadores a suscribir el Pacto de Mayo recibió un fuerte espaldarazo de parte de sectores de la sociedad civil. Desde la Asociación Empresaria Argentina, la Bolsa de Cereales de Buenos Aires y la Confederación Argentina de la Mediana Empresa expresaron su apoyo.

El riesgo país medido por el EMBI+Argentina disminuyó en la semana 51 unidades, y se ubicó en los 1635 puntos básicos.

En ByMA, el AL30 subió +3,1%, AL29 +2,1%, GD30 +2,1%, GD35 +2,0%, GD38 +1,4%, GD29 +1,0%, AL41 +0,9% y el AE38 +0,2%. Tan solo bajaron el AL35 -1,1%, GD41 -0,8% y el GD46 -0,2%.

Los bonos en pesos ajustables por CER terminaron la semana pasada con precios dispares. Sobresalieron: el DICP +9,3%, PARP +9,1%, TX28 +7,5%, TC25P +7,4% y el CUAP +7,1%, entre los más importantes. Cayeron el PR13 -7,9%, T4X4 -2,7%, T2X4 -2,3%, T2X5 -0,8% y el TX25 -0,7%, entre otros.

El Presidente Javier Milei transfiere al Ministerio de Economía todos los fondos fiduciarios que estaban hasta hoy en manos de distintos actores del PJ, la UCR y movimientos sociales. A partir de ahora podrán ser auditados y eliminados a discreción.

La séptima revisión del acuerdo con la Argentina que el FMI publicó el jueves pasado es muy optimista acerca de las divisas que el sector energético aportará en los próximos años a la economía argentina y afirma que hay esfuerzos en marcha para apuntar mejor a una canasta de consumos energéticos básicos de los hogares más vulnerables, en línea con una mayor eficiencia energética y metas climáticas.

RENTA VARIABLE: El S&P bajó un 4,6% en las últimas cinco ruedas

El índice S&P Merval manifestó en las últimas cinco ruedas una baja de 4,6% y cerró en los 1.054.958,95 puntos, después de registrar la semana pasada un mínimo de 998.835,16 unidades. El volumen operado de la semana en acciones en ByMA alcanzó los ARS 109.897,8 M, dejando un promedio diario de ARS 21.979,5 M, en tanto en Cedears se negociaron en la semana ARS 158.674,9 M, con un promedio diario de ARS 31.734,9 M.

Las acciones que más bajaron en las últimas cinco ruedas fueron las de: Edenor (EDN) -13,3%, Telecom (TECO2) -12,7%, Mirgor (MIRG) -11,2%, Transportadora de Gas del Sur (TGSU2) -10,0% y Transener (TRAN) -10,0%, entre las más importantes.

Cerraron al alza las acciones de: Mercado de Valores de Buenos Aires (VALO) +3,7%, Banco Macro (BMA) +3,2% y Bolsa y Mercados Argentinos (BYMA) +3,1%.

En la plaza externa, las acciones argentinas ADRs mostraron la semana pasada precios dispares. Se destacaron al alza: Banco Macro (BMA) +8,8%, Vista Energy (VIST) +5,2%, Banco BBVA Argentina (BBAR) +2,7%, Bioceres Crop Solutions (BIOX) +2.0% y Despegar (DESP) +1,8%, entre las más sobresalientes.

Terminaron bajando: Irsa (IRS) -8,3%, Edenor (EDN) -8,1%, Transportadora de Gas del Sur (TGS) -7,2%, Telecom Argentina (TEO) -6,4% y Cresud (CRESY) -4,4%, entre otras.

De las acciones argentinas operando hoy en el premarket tenemos a Cresud (CRESY) con una importante suba de +8,28%, Banco BBVA Argentina (BBAR) +2,67% e YPF (YPF) +0,90%.

Hoy presentarán resultados las empresas: transportadora de Gas del Sur (TGS) y Transener (TRAN). Mañana martes presentarán el Banco BBVA Argentina (BBAR) y Grupo Galicia (GGAL). El miércoles infomaran resultados Loma Negra (LOMA), YPF (YPF), Pampa Energía (PAMP) y Grupo Supervielle (SUPV). Este jueves presentará Bolsa y Mercados Argentinos (BYMA) y el viernes informarán Central Puerto (CEPU), Mirgor (MIRG) y Edenor (EDN).

Indicadores y Noticias locales

El IVM cayó en febrero 25,5% YoY (CAME)

Las ventas minoristas pymes se retrajeron 25,5% en febrero, a precios constantes, y acumulan un declive del 27% en el primer bimestre del año, frente al mismo periodo del año pasado. En la comparación mensual, bajaron 7,4%.

Las petroleras aumentaron la nafta 7,5%

Tras la decisión del gobierno de descongelar el Impuesto a los Combustibles Líquidos (ICL) y al Dióxido de Carbono (IDC), la nafta volvió a aumentar este sábado. La primera en mover fue YPF, el principal jugador del mercado, con una suba del 7,5% promedio en todos sus precios.

Se conocerán los nuevos cuadros tarifarios de los servicios de gas y electricidad en los próximos días

El Gobierno Nacional demora la publicación de los nuevos cuadros tarifarios para los servicios de gas y electricidad. La expectativa era que esos datos se publicaran la semana que pasó, pero se conocerán en los próximas días o incluso semanas. La demora es porque el Gobierno debe convocar a una nueva Audiencia Pública para cumplir con las exigencias del decreto 332, la “segmentación tarifaria” que el entonces ministro de Economía, Martín Guzmán, pergeñó en 2022, pero no llegó a aplicar. Este decreto 332 obliga a una nueva audiencia porque entre sus disposiciones precisa que la suba del precio estacional no puede superar el 40% del Coeficiente de Variación Salarial (CVS) para los usuarios N2 (ingresos bajos) ni el 80% del CVS para los usuarios N3 (ingresos medios).

Indicadores monetarios

Las reservas internacionales disminuyeron en la semana USD 149 M, finalizando con un saldo bruto de USD 27.328 M.

Tipo de cambio

El tipo de cambio implícito (o CCL) retrocedió en la semana pasada -2,9% y se ubicó en USDARS 1072, dejando una brecha con el dólar oficial mayorista de 27,3%. El dólar MEP bajó en la semana -1,2% y terminó ubicándose en USDARS 1032, marcando un spread con la divisa que opera en el MULC de 22,10%.

El dólar mayorista se incrementó en la semana +0,4% hasta la zona de los USDARS 842,20 (vendedor), en una semana donde el BCRA compró USD 387 M en divisas.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.