Informe Diario 05 de Marzo de 2024

- 05 de marzo de 2024

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. bajan, luego que los principales índices retrocedieron en la rueda previa

Los futuros de acciones de EE.UU. bajan (Dow Jones -0,13%, S&P 500 -0,30%, Nasdaq -0,63%), mientras se esperan datos económicos clave y el testimonio del presidente de la Fed, Jerome Powell, más tarde en la semana.

Las acciones de AMD (AMD) bajan más de 1,5% en el premarket luego que Bloomberg informó que la compañía enfrentó un obstáculo regulatorio que evitará que venda un chip de inteligencia artificial a China. Las acciones de GitLab (GTLB) caen más del 22% después que la empresa publicara un débil pronóstico para este año.

Los principales índices cerraron a la baja tras una jornada volátil el lunes. El S&P 500 tocó brevemente máximos históricos intradiario gracias en parte a un aumento en las acciones de chips impulsadas por el optimismo en torno a la inteligencia artificial, aunque este impulso se desvaneció hacia el final de la sesión.

El Nasdaq Composite se alejó de máximos históricos incluso cuando el ganador de IA, Nvidia (NVDA), cerró al alza.

Los mercados se están preparando para la publicación del informe de nóminas no agrícolas de febrero el viernes, que podría proporcionar información sobre el estado del mercado laboral estadounidense. El dato también podría influir en cómo los funcionarios de la Fed abordarían posibles reducciones de tasas de interés este año.

El precio de Bitcoin (BTC) superó niveles clave llegando a poco menos de USD 1.000 de distancia de su máximo histórico alcanzado durante el pico de un ciclo alcista en 2021.

Los datos de CoinShares (CS) mostraron que los productos de inversión vinculados a Bitcoin registraron una quinta semana consecutiva de entradas de capital en la semana hasta el 4 de marzo, un total de USD 1,7 Bn.

Si bien las posiciones cortas en Bitcoin aumentaron, los ETFs listados en EE.UU. vinculados a él, particularmente el iShares Bitcoin Trust (IBIT) y el Fidelity Wise Origin Bitcoin Fund (FBTC), captaron la mayor parte de las entradas.

En cuanto a las ganancias, Target (TGT) publicará resultados antes de la apertura de mercado, seguida por Nordstrom (JWN) y Box (BOX) después del cierre.

Las principales bolsas de Europa operan mixtas, mientras tratan de encontrar un impulso positivo antes de la reunión del BCE prevista para el jueves. El Stoxx 600 retrocede 0,19%.

El índice DAX de Alemania pierde 0,08%, el CAC 40 de Francia sube 0,03%, mientras que el FTSE 100 del Reino Unido registra expansión de 0,01%.

Los mercados en Asia cerraron mixtos, después que China estableció su objetivo de crecimiento para 2024 en alrededor de 5% para 2024. El índice CSI 300 subió 0,7% a 3.565,51, el nivel más alto desde finales de noviembre.

El índice Hang Seng de Hong Kong lideró las pérdidas en Asia, con una caída del 2,65%, mientras que el Nikkei 225 cayó ligeramente, aunque aún se mantuvo por encima de la marca de 40.000 y cerró en 40.097,63.

El rendimiento de los Treasuries a 10 años de EE.UU. baja a 4,18%, mientras se consideran las perspectivas económicas y se esperan nuevos datos.

El rendimiento del bono a 10 años de Alemania baja, en línea con los Treasuries norteamericanos.

El petróleo baja, luego que China presentó un pronóstico de crecimiento económico intermedio para 2024.

El oro sube, respaldado por datos de la manufactura y el gasto en construcción de EE.UU.

La soja baja, a pesar de cobertura de posiciones cortas después de alcanzar mínimos de tres años recientemente.

El dólar (índice DXY) opera estable, mientras se asimilan declaraciones de política provenientes de China.

El yen baja, luego que la inflación core de Tokio se aceleró al 2,5% en febrero, desde el 1,8% del mes anterior.

NOTICIAS CORPORATIVAS

TARGET (TGT) reportó un EPS del cuarto trimestre de USD 2,98, superando en USD 0,57 la estimación de los mercados de USD 2,41. Los ingresos del trimestre fueron de USD 31,9 Bn, en comparación con la estimación del consenso de USD 31,83 Bn.

TESLA (TSLA) anunció una caída del 19% YoY en las entregas de vehículos fabricados en su planta de Shanghái a 60.365 unidades, el nivel más bajo desde diciembre de 2022, probablemente debido a las interrupciones causadas por las vacaciones del Año Nuevo Lunar.

APPLE (AAPL) fue multada por los reguladores de la Unión Europea con casi USD 2 Bn y afirmó que violó las leyes de competencia al evitar que los desarrolladores de aplicaciones informaran a los usuarios de iOS sobre opciones alternativas de suscripción de música.

LYFT (LYFT) recibió un upgrade por parte de RBC a “outperform” desde “sector perform”. El banco destacó la posición de la empresa dentro de un duopolio estable, las oportunidades futuras de entrega de alimentos y estimaciones optimistas de EBITDA para 2024.

FORD (F) reportó sólidos datos de ventas de febrero en comparación con el mismo mes del año anterior. Las ganancias de Ford fueron lideradas por aumentos en las ventas de vehículos eléctricos e híbridos.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EE.UU: Se publicarán datos del índice PMI de servicios de S&P Global, órdenes de bienes duraderos e índice de servicios ISM.

EUROPA: El Índice PMI Compuesto de Italia aumentó a 51,1 puntos en febrero de 2024 desde 50,7 en el mes anterior, marcando el segundo dato positivo después de siete meses de contracciones en la actividad del sector privado del país.

ASIA: El gobierno chino estableció un objetivo de crecimiento del PIB de alrededor del 5% para 2024, sin cambios desde 2023, y en comparación con un crecimiento del 5.2% durante el año, anunció el primer ministro Li Qiang en el Congreso Nacional del Pueblo. Mientras tanto, el gobierno fijó un déficit fiscal con respecto al PIB del 3% para 2024, En cuanto a los precios, se espera que el IPC aumente alrededor del 3%, consistente con el objetivo de 2023 pero significativamente más alto que el aumento del 0.2% del año pasado.

COLOMBIA: Las exportaciones aumentaron un 1,3% respecto al año anterior, alcanzando los USD 3.745 M en enero de 2024, poniendo fin a una racha de trece meses consecutivos de caída. Los principales socios comerciales fueron EE.UU. (25,6% del total de envíos), seguido de China (6,5%), India (6,4%) y Panamá (5,4%).

MÉXICO: La inversión fija bruta creció un 13,4% YoY en diciembre de 2023, desacelerándose desde un aumento del 19,2% en el mes anterior. En términos mensuales ajustados estacionalmente, la inversión fija bruta permaneció estable.

ARGENTINA

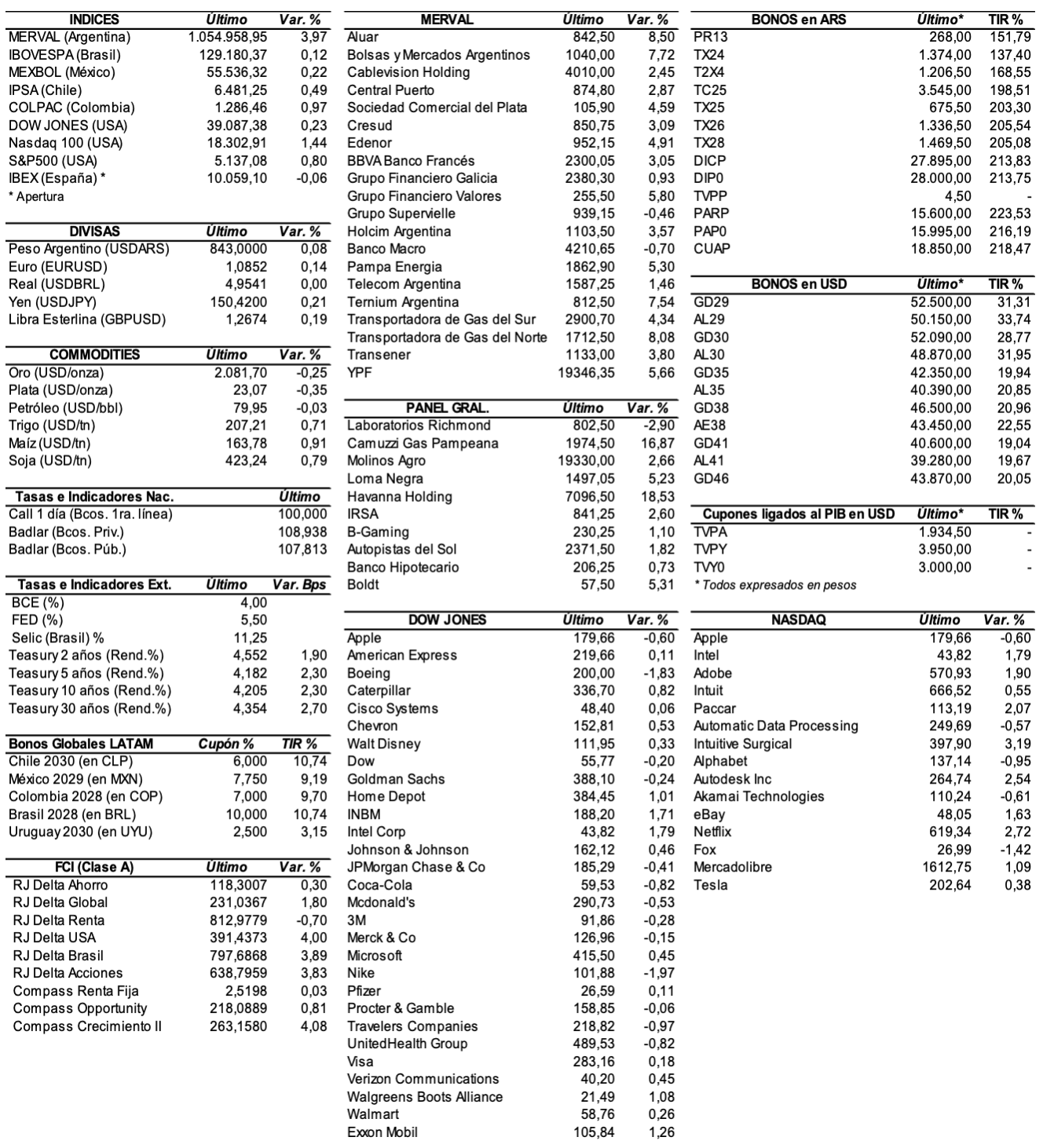

RENTA FIJA: Los bonos en dólares cerraron al alza. Javier Milei insistirá en el Congreso con el proyecto de Ley Ómnibus.

Los bonos en dólares cerraron el lunes con tendencia positiva mientras el gobierno de Javier Milei volverá a insistir en el Congreso de la Nación con el proyecto de Ley Ómnibus, presentando en los próximos días una versión similar a la última.

El jefe de Gabinete, Nicolás Posse, y los ministros de Economía, Luis Caputo, y del Interior, Guillermo Francos, convocaron para el próximo viernes a todos los gobernadores a la Casa Rosada con el objetivo de avanzar con la firma de un preacuerdo de políticas de Estado y discutir el paquete de reformas que se enviará al Congreso y un posible pacto fiscal.

El riesgo país medido por el EMBI+Argentina disminuyó ayer 45 unidades (-2,75%) y se ubicó en los 1590 puntos básicos.

En ByMA, el GD41 ganó 4,4%, GD46 +3,6%, AL35 +2,8%, AL41 +2,7%, AL29 +2,5%, AL30 +2,2%, GD30 +2,0%, GD29 +1,7%, GD38 +1,5%, GD35 +1,3% y el AE38 +1,2%. No se registraron bajas en el panel líder.

Los bonos en pesos ajustables por CER terminaron ayer con variaciones dispares. Los que más subieron fueron: el TX26 +1,3%, TC25P +0,9%, T3X4 +0,8%, PR13 +0,7% y el T2X5 +0,4%, entre los más importantes. En cambio, los que más bajaron fueron el TX28 -2,1%, TX25 -0,8%, T4X4 -0,8%, T5X4 -0,7%, y el T2X4 -0,7%, entre otros.

Brasil, Chile, Uruguay y Ecuador se presentaron como amicus curiae (o amigo del tribunal) en la Corte de Apelaciones de Manhattan donde se analiza el fallo de primera instancia que condenó a la Argentina a pagar más de USD 16.000 M por haber expropiado mal la petrolera YPF en 2012, cuando Cristina Fernández de Kirchner era presidenta.

Hoy abonará la renta de los bonos BUJ26, BUS24, DH51O, DH52O, RICNO, RIP1O, RZ5BO y VSCLO, más el capital e interés del título RZ5BO.

RENTA VARIABLE: El S&P inició la semana con una baja de 0,7%

El índice S&P Merval inició la semana con una baja de 0,7% y cerró en los 1.047.614,43 puntos, siguiendo la tendencia negativa de la semana pasada. El volumen operado en acciones en ByMA alcanzó los ARS 17.981,8 M, en tanto en Cedears se negociaron ARS 23.529,5 M.

Las acciones que más cayeron fueron las de: Aluar (ALUA) -4,3%, Pampa Energía (PAMP) -4,2%, Edenor (EDN) -3,6%, Transener (TRAN) -3,1% y Ternium (TXAR) -3,1%, entre las más importantes.

Las acciones que cerraron en alza fueron: Bolsas y Mercados Argentinos (BYMA) +4,7%, Transportadora de Gas del Norte (TGNO4) +3,5%, Mercado de Valores de Buenos Aires (VALO) +3,5%, YPF (YPF) +2,7% y Mirgor (MIRG) +1,5%, entre otras.

En la plaza externa, las acciones argentinas ADRs terminaron ayer con variaciones dispares. Se destacaron al alza: YPF (YPF) +4,9%, Banco BBVA Argentina (BBAR) +2,8%, Loma Negra (LOMA) +2,5%, Transportadora de Gas del Sur (TGS) +2,0% y Grupo Supervielle (SUPV) +1,4%, entre otras.

En cambio, cerraron a la baja: Mercado Libre (MELI) -3,3%, Ternium (TXAR) -3,0%, Corporacion America Airports (CAAP) -3,0%, Grupo Galicia (GGAL) -2,6% y Pampa Energía (PAM) -2,5%, entre las más importantes.

De las acciones argentinas que cotizan en el premarket tenemos a Tenaris (TS) con una suba de +4,94%.

GRUPO GALICIA (GGAL) reportó ayer una suba del 25% YoY en sus utilidades netas correspondientes al 4ºT23. Reportó un resultado operativo de ARS 764.001 M, un 154% YoY. En cuanto a la ganancia neta durante los 12 meses del 2023 subió 109% YoY, alcanzando los ARS 337.756 M. Llevado a cifras en dólares, los USD 1.298 M que ganó en 2023 superaron ampliamente los USD 564,01 M que habían estimado los mercados.

Indicadores y Noticias locales

Los recursos tributarios nacionales caen un 17% entre enero y febrero de 2024 (IARAF)

De acuerdo con un estudio del Instituto Argentino de Análisis Fiscal (IARAF), los recursos tributarios nacionales del primer bimestre de 2024 presentan la peor performance de los últimos 9 años. La AFIP dio a conocer los datos de los ingresos de impuestos del segundo mes del 2024 donde se logró reunir ARS 7,24 Bn, con una baja real del 11% respecto de igual período de 2023. El acumulado fue de ASR 14,9 Bn, con una merma del 7% interanual. Al excluir los tributos vinculados a comercio exterior entre enero y febrero, la recaudación acumulada descendería un 17% términos reales.

Indicadores monetarios

Las reservas internacionales subieron el inicio de la semana USD 311 M, por lo cual finalizaron en USD 27.639 M.

Tipo de cambio

El dólar contado con liquidación (implícito) bajó ayer -2,40% y se ubicó en los USDARS 1.064,10. En tanto, el dólar MEP (o Bolsa) perdió -2,30% y terminó ubicándose en los USDARS 1.029,54.

El tipo de cambio mayorista aumentó el lunes +0,18% y cerró en USDARS 844,00 (vendedor), en un marco en el que el BCRA compró USD 303 M. De esta manera, la entidad concretó la mayor compra de contado desde el 22 de diciembre de 2023, cuando sumó unos USD 333 M por su intervención. En dos ruedas de marzo adquirió USD 371 M y desde que asumió la presidencia Javier Milei efectuó compras netas por USD 896 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.