Informe Diario 20 de Marzo de 2024

- 20 de marzo de 2024

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. operan mixtos antes de la tan esperada decisión de la Fed

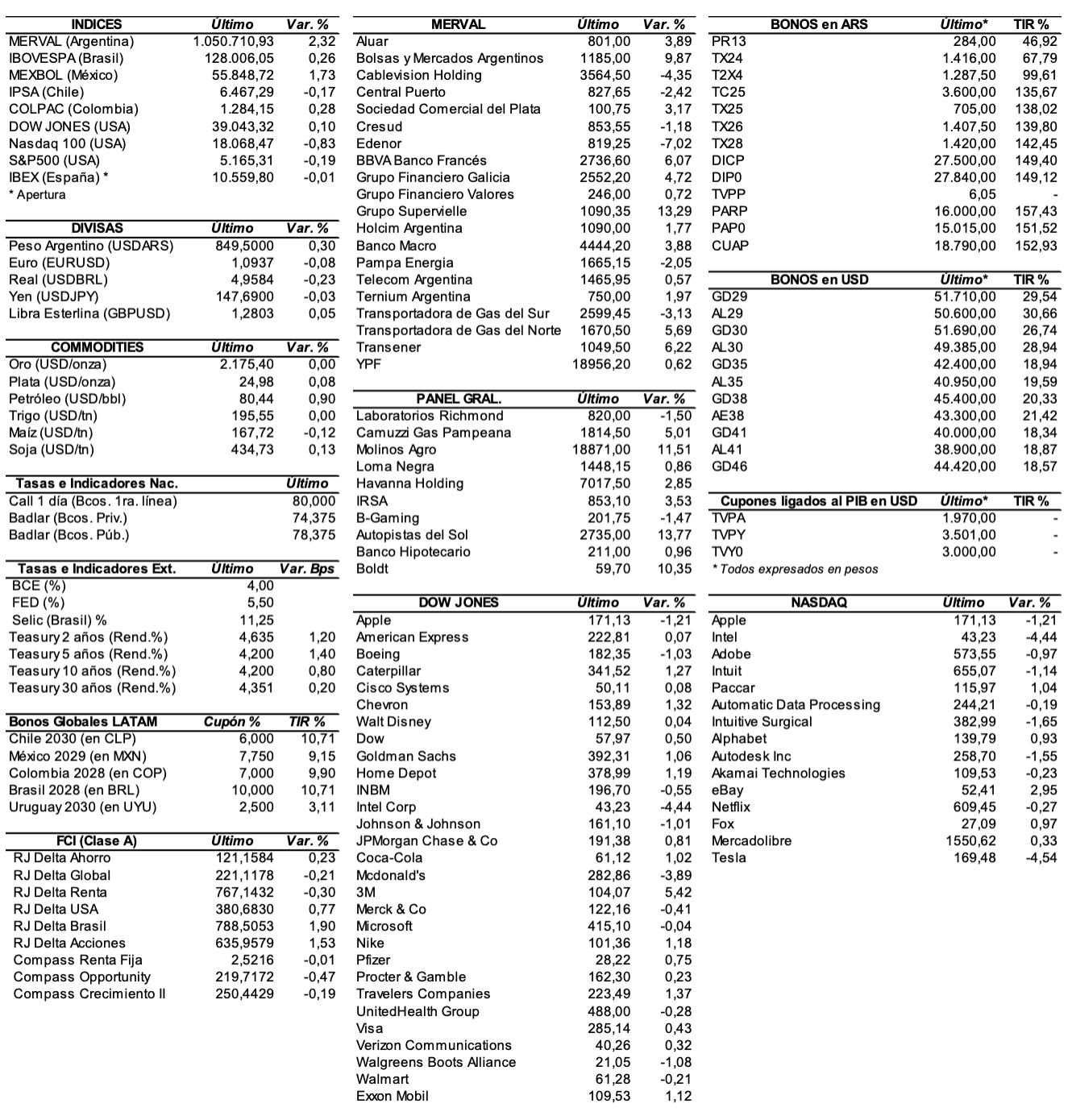

Los futuros de acciones de EE.UU. operan mixtos (Dow Jones -0,06%, S&P 500 +0,04%, Nasdaq +0,24%), mientras se espera la última decisión de política de la Reserva Federal (Fed).

Los principales índices cerraron al alza el martes. El Dow Jones avanzó 320 puntos, o un 0,8%, registrando su mejor día desde el 22 de febrero. El S&P 500 subió aproximadamente un 0,6%, mientras que el Nasdaq ganó 0,4%.

Nueve de los 11 sectores del S&P avanzaron, liderados por energía, utilities y consumo discrecional. Se observaron ganancias destacadas en nombres clave de tecnología como Nvidia (1,1%), Apple (1,4%), Microsoft (1%), Amazon (0.8%) y Adobe (1,4%).

Mientras tanto, se registraron pérdidas importantes en Advanced Micro Devices (-4,8%), Tesla (-1,4%), Super Micro Computer (-9%), MicroStrategy (-5,7%) y Coinbase (-4%).

Se espera ampliamente que la Fed mantenga las tasas de interés sin cambios al finalizar su reunión de política de hoy. Sin embargo, se aguarda por el Dot Plot (gráfico de puntos) para obtener información sobre el número y el momento de los recortes de tasas, con muchos anticipando que la Fed comenzará a reducir las tasas en junio.

Datos robustos de inflación han reducido las apuestas para el primer recorte de tasas en junio a alrededor del 59% desde aproximadamente el 69% a principios de la semana pasada, según la herramienta CME FedWatch. Se espera que Powell le recuerde al mercado que es cauteloso sobre la inflación y que la política dependerá de los datos económicos.

En el frente de ganancias corporativas, Micron Technology (MU) y General Mills (GIS) informarán resultados en la jornada de hoy.

Las principales bolsas de Europa bajan, mientras se mantienen altas expectativas por la decisión de la Fed. El Stoxx 600 avanza 0,06%.

El índice DAX de Alemania gana 0,27%, el CAC 40 de Francia baja 0,57%, mientras que el FTSE 100 del Reino Unido registra contracción de 0,14%.

Los mercados en Asia operaron mixtos, mientras se asimila el histórico cambio en la política monetaria de Japón. El S&P/ASX 200 cayó un 0,1% para cerrar en 7.695,8, un día después de que el banco central del país mantuviera las tasas en el 4,35% por tercera reunión consecutiva.

El índice Hang Seng de Hong Kong subió un 0,1%, mientras que el CSI 300 subió un 0,22% para cerrar en 3.585,38.

El rendimiento de los Treasuries a 10 años de EE.UU. baja a 4,29%, mientras se espera la última decisión de la Fed.

El rendimiento del bono a 10 años de Alemania baja, en línea con los Treasuries norteamericanos.

El petróleo baja, ante el incremento en la oferta proveniente de Rusia y perspectivas de una menor demanda global.

El oro baja, mientras se aguardan nuevas señales sobre la inflación y las tasas de interés en EE.UU.

La soja sube, a pesar que la mayor oferta a nivel global supera cómodamente los niveles de demanda.

El dólar (índice DXY) sube, antes de la próxima reunión de la Reserva Federal para establecer políticas.

La libra baja, en medio de una creciente especulación que el BoE podría recortar pronto las tasas de interés, impulsada por una caída más pronunciada de lo esperado en la tasa de inflación británica.

NOTICIAS CORPORATIVAS

INTEL (INTC): La administración Biden anunció que otorgará a la compañía casi USD 20 Bn en subvenciones y préstamos, mientras busca impulsar la producción de chips del país.

TESLA (TSLA ) confirmó que aumentará el precio de los vehículos Modelo Y producidos en China a partir del 1 de abril, lo que sugiere una sólida demanda en este importante mercado.

SUPER MICRO COMPUTER (SMCI) luego de conocerse un archivo para vender dos millones de acciones adicionales a través de Goldman Sachs. Los ingresos de aproximadamente USD 2 Bn serán utilizados para la compra de inventario y otros propósitos de capital de trabajo, expansión de capacidad de fabricación e inversiones adicionales en I+D.

UNILEVER (UL) anunció planes para escindir su unidad de helados, que incluye a Ben & Jerry’s y Magnum. El cambio forma parte de un plan de reestructuración que afectará a alrededor de 7.500 empleos.

NORDSTROM (JWN) está considerando volver a ser una empresa privada. JWN está trabajando con los bancos de inversión Morgan Stanley y Centerview Partners para ver si las firmas de capital privado están interesadas en un acuerdo, informó Reuters, citando a personas familiarizadas con el asunto.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: La tasa de inflación del Reino Unido cayó al 3,4% YoY en febrero de 2024, desde el 4% registrado tanto en enero como en diciembre, y quedó por debajo de la expectativa del mercado del 3,5%. La tasa de inflación Core anual cayó al 4,5%, la tasa más baja desde enero de 2022 y ligeramente por debajo del consenso del 4,6%.

ASIA: El Banco Popular de China mantuvo sin cambios las tasas de préstamos de referencia de marzo, como se esperaba ampliamente. La tasa de préstamo a un año (LPR) se mantuvo en 3.45%. Mientras tanto, la tasa a cinco años se mantuvo en 3.95% tras la mayor reducción jamás registrada de 25 puntos básicos en febrero.

ARGENTINA

RENTA FIJA: El Tesoro licitará mañana títulos en pesos por unos ARS 700 Bn. Bonos en dólares siguen subiendo.

El ministerio de Economía llamó a una nueva licitación de deuda en pesos para cubrir los vencimientos remanentes después del canje de la semana pasada. El mercado estima que se deberán renovar compromisos por unos ARS 700 Bn. La recepción de las ofertas de todos los instrumentos será de 10 a 15 horas del día jueves 21 de marzo (T) y la liquidación se efectuará el lunes 25 de marzo (T+2).

Los bonos en dólares continúan con su racha positiva, gracias al buen resultado fiscal logrado por el Gobierno en el primer bimestre, más allá del rechazo del DNU que desregula la economía, el cual todavía sigue vigente hasta tanto no sea tratado en la Cámara de Diputados.

El riesgo país medido por el EMBI+Argentina se redujo ayer 46 unidades (-2,9%), y se ubicó en los 1535 puntos básicos.

Los bonos en pesos ajustables por CER mostraron precios dispares en la rueda del martes.

El BCRA realizará la cuarta licitación de la serie 3 del BOPREAL BPY26, donde se podrán ingresar ofertas entre hoy y mañana. El monto máximo a colocar será de hasta USD 2.108,16 M a un precio de USD 100,166667 por cada 100 nominales. Hasta el momento, el Central lleva colocados de esta serie USD 891,8 M, es decir un 29,7% de los USD 3.000 M pautados originalmente.

ALUAR colocó ONs Serie VIII en dólares a una tasa fija de 6,25% anual con vencimiento el 21 de marzo de 2027 por un monto nominal de USD 100 M. Las ofertas alcanzaron los USD 107,8 M.

PAMPA ENERGÍA colocará este viernes ONs Clase 20 en dólares a tasa fija a licitar con vencimiento a 24 meses, por un monto nominal de hasta USD 60 M (hasta USD 120 M). La subasta tendrá lugar de 10 a 16 horas del viernes.

Se pagará hoy la renta de los bonos BGM24, JUS22 y PUC1O, más el capital e intereses de los títulos BGM24 y JUS22.

RENTA VARIABLE: El S&P Merval subió 0,5% y se sostiene por encima de los 1.120.000 puntos

El índice S&P Merval subió el martes 0,5% y cerró en los 1.129.936,89 puntos, después de haber registrado un máximo de 1.154.984,40 unidades. Valuado en dólares (al CCL), el índice líder alcanzó los 1.050 puntos (+0,6% respecto al día previo), manteniéndose en el mayor nivel de los últimos cinco años.

El volumen operado en acciones en ByMA alcanzó los ARS 31.510 M, en tanto en Cedears se negociaron ARS 24.732,2 M.

Las acciones que mostraron una mejor performance ayer fueron las de: Mirgor (MIRG) +12,7%, Ternium Argentina (TXAR) +8,4%, Aluar (ALUA) +8,2%, Grupo Supervielle (SUPV) +2,6%, y Sociedad Comercial del Plata (COME) +2,4%, entre las más importantes. Terminaron en baja: Bolsas y Mercados Argentinos (BYMA) -4%, Transportadora de Gas del Norte (TGNO4) -2,3%, Grupo Financiero Galicia (GGAL) -1,8%, BBVA Banco Francés (BBAR) -1,7%, y Cresud (CRES) -1,4%, entre otras.

En la plaza de Nueva York, las acciones argentinas ADRs cerraron con mayoría de bajas. Se destacaron: Cresud (CRESY) -3%, Despegar (DESP) -2,9%, Grupo Financiero Galicia (GGAL) -1,7%, Adecoagro (AGRO) -1,5%, e YPF (YPF) -1,5%, entre las más importantes.

Cerraron en alza: Grupo Supervielle (SUPV) +2,2%, Ternium (TX) +1,9%, Vista Energy (VIST) +1,6%, Tenaris (TS) +1,4%, Edenor (EDN) +1,4% y MercadoLibre (MELI) +0,7%.

La CNV aprobó 17 nuevos Cedears, que serán: Philip Morris, Stellantis, Ferrari, Mondelez, Delta Air Lines, Accenture, CVS Health, Virgin Galactic, Carnival, Charles Schwab, Moderna, Booking, T-mobile, Riot Platforms, Roku, Skyworks Solutions y Pinterest. Los mismos estarán activos en las próximas 2 semanas.

Indicadores y Noticias locales

El costo de construcción de GBA subió en febrero 6,4% MoM (INDEC)

El nivel general del Índice del costo de la construcción (ICC) en el Gran Buenos Aires correspondiente a febrero de 2024 registró una suba de 6,4% MoM. En forma interanual, el ICC mostró un aumento de 253,5% y acumula en el primer bimestre un incremento de 22,9%.

Los precios mayoristas aumentaron en febrero 10,2% MoM (INDEC)

El nivel general del Índice de precios internos al por mayor (IPIM) registró un aumento de 10,2% MoM en febrero. En forma interanual, el IPIM aumentó 329,1%. Por otra parte, el nivel general del Índice de precios internos básicos al por mayor (IPIB) mostró un ascenso de 8,9% MoM en febrero y de 317,1% en forma interanual. En tanto, el nivel general del Índice de precios básicos del productor (IPP) registró un incremento de 8,7% en febrero y creció en forma interanual 305,6%.

El Intercambio Comercial Argentino disminuyó en febrero 6,3% YoY (INDEC)

El Intercambio Comercial Argentino (ICA) tuvo una disminución en el mes de febrero del -6,3% YoY, el cual representó USD 9.624 M. Las exportaciones aumentaron 5,6% YoY a USD 5.531 M, mientras que las importaciones cayeron 18,6% YoY a USD 4.093 M. De esta forma, el saldo comercial alcanzó los USD 1.438 M, manteniendo así la tendencia positiva que comenzó en diciembre de 2023. Este resultado se produce en un contexto de reducción de precios tanto en las exportaciones como en las importaciones, acompañado de un aumento en el volumen de productos exportados y una disminución en la cantidad de productos importados.

El consumo de carne vacuna cayó en el período enero-febrero 9,3% (ROSGAN)

El consumo de carne vacuna cayó 9,3% en el periodo enero-febrero de 2024 respecto del bimestre anterior, según el informe del mercado ganadero Rosgan, de la Bolsa de Comercio de Rosario. Durante ese periodo, el consumo per cápita se ubicó en 44 kilos y en el bimestre anterior había alcanzado los 48,5 kilos, una reducción que se produjo a pesar de los precios estables.

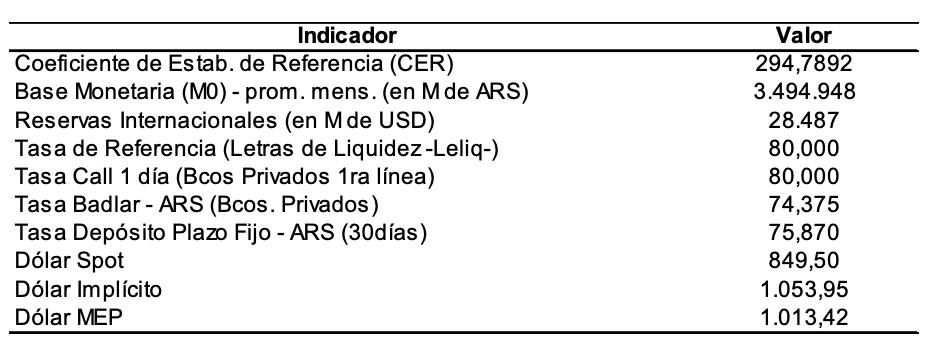

Indicadores monetarios

Las reservas internacionales disminuyeron ayer USD 198 M y finalizaron en USD 27.980 M.

Tipo de cambio

El dólar contado con liquidación (implícito) subió ayer ARS 2,88 (+0,3%) y se ubicó en los USDARS 1.083,87, dejando una brecha con la cotización del mayorista de 27,1%. En tanto, el dólar MEP (o Bolsa) ganó ARS 8,47 (+0,8%) y terminó ubicándose en ARS 1.032,36, marcando un spread con la divisa que opera en el MULC de 21%.

El tipo de cambio mayorista aumentó 50 centavos (+0,1%) y cerró en USDARS 853 (vendedor), en un marco en el que el BCRA vendió USD 73 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.