Informe Diario 22 de Marzo de 2024

- 21 de marzo de 2024

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. bajan luego que los principales índices alcanzaron nuevos récords

Los futuros de acciones de EE.UU. bajan (Dow Jones -0,09%, S&P 500 -0,14%, Nasdaq -0,27%), apuntando a sólidas ganancias semanales, mientras el optimismo crece luego que la Reserva Federal mantuviera su postura de reducción de tasas y se esperan comentarios del presidente Jerome Powell más adelante en el día.

Las acciones de FedEx (FDX) suben más de 12% en el premarket luego que reportó ganancias que superaron las estimaciones en su último trimestre, pero no así en ingresos. Lululemon (LULU) cae 13% después que presentara una guía débil debido al menor crecimiento en Norteamérica.

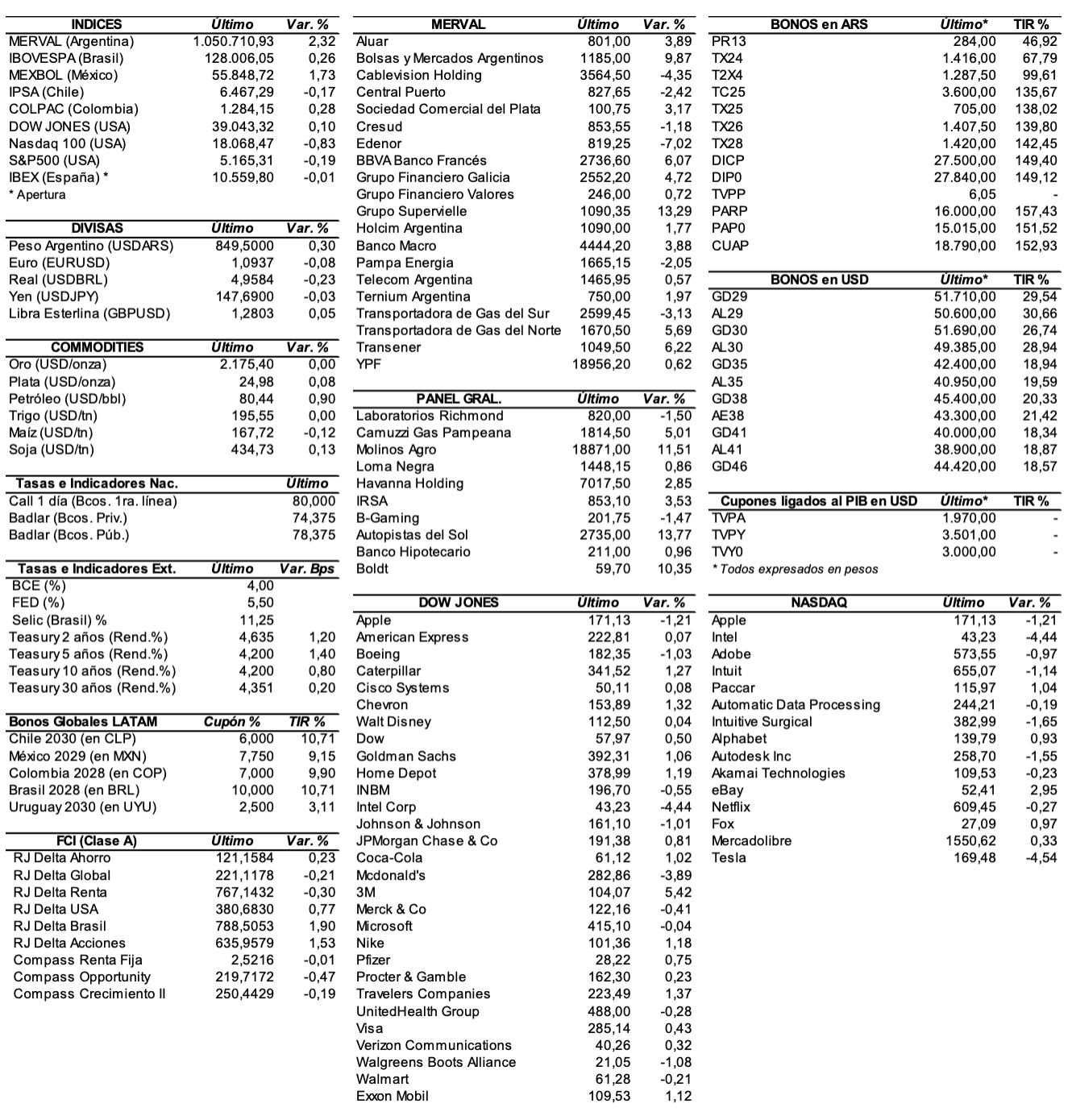

Por segundo día consecutivo, los tres principales índices cerraron en niveles récord. También alcanzaron máximos intradía históricos y subieron por cuarta sesión consecutiva. El Dow ganó un 0,7%, mientras que el S&P 500 y el Nasdaq Composite sumaron un 0,3% y un 0,2%, respectivamente.

Una serie de reuniones de bancos centrales esta semana han señalado que las esperanzas de recortes de tasas este año están en camino, impulsando el optimismo de los mercados y dejando a las acciones encaminadas hacia su mejor semana del año.

El indicador global de acciones de MSCI subió más del 2% hasta ahora en la semana, mientras que los contratos de futuros para el S&P 500 indican que está listo para extender su avance del 2,4%, el más alto desde mediados de diciembre.

El Nasdaq rumbo a una suba semanal del 2,7%, mientras que El Dow es el de mejor rendimiento de los tres, con un aumento de casi el 2,8% hasta el cierre del jueves y en camino de su mejor semana desde diciembre.

Las principales bolsas de Europa operan mixtos, después que las acciones alcanzaran un máximo histórico en la sesión anterior. El Stoxx 600 retrocede 0,06%.

El índice DAX de Alemania gana 0,05%, el CAC 40 de Francia baja 0,22%, mientras que el FTSE 100 del Reino Unido registra expansión de 0,70%.

Los mercados en Asia operaron mixtos. El índice Hang Seng de Hong Kong cayó un 2,16%, mientras que el CSI 300 de China continental cayó un 1,01% para cerrar en 3.545.

El Nikkei subió 0,18% a 40.888,43, mientras que el Topix alcanzó un nuevo récord, ganando un 0,61% hasta 2.813,2.

El rendimiento de los Treasuries a 10 años de EE.UU. baja a 4,24%, mientras se asimila la última guía de la Fed sobre el posible camino futuro para los recortes de tasas de interés.

El rendimiento del bono a 10 años de Alemania baja, en línea con los Treasuries norteamericanos.

El petróleo sube, luego de informes de un posible alto el fuego en Gaza, lo que podría aliviar las preocupaciones geopolíticas en Medio Oriente.

El oro baja, a pesar que el hecho que la Fed mantuviera sus proyecciones de recorte de tasas de interés para 2024 fortaleció el atractivo del metal.

La soja baja, luego del repunte alcanzado en la jornada anterior que estimuló una serie de ventas de agricultores.

El dólar (índice DXY) sube, luego que el recorte sorpresivo de tasas del Banco Nacional Suizo pusiera a la Fed en una perspectiva más hawkish.

La libra baja, luego que el Banco de Inglaterra dejara las tasas de interés sin cambios, mientras dos miembros del Comité de Política Monetaria retiraron sus llamados a un aumento de tasas ante la disminución de la inflación.

NOTICIAS CORPORATIVAS

NIKE (NKE) registró ganancias de USD 0,77 por acción en USD 12,43 Bn de ingresos, superando los USD 0,74 por acción en ingresos de USD 12,28 Bn que los mercados esperaban.

FEDEX (FDX) reportó ganancias ajustadas de USD 3,86 por acción, más altas que los USD 3,45 por acción que los mercados esperaban. Sin embargo, los ingresos de la empresa no cumplieron con las estimaciones. FDX también anunció recompra de acciones por valor de USD 5 Bn.

LULULEMON ATHLETICA (LULU) presentó una guía débil y reportó que el crecimiento en Norteamérica se está desacelerando. Además, la empresa presentó una superación de ingresos y ganancias en el cuarto trimestre fiscal.

MICRON (MU) registró ganancias en el segundo trimestre fiscal de USD 0,42 por acción con USD 5,82 Bn en ingresos. Se esperaba una pérdida de -USD 0,25 por acción con USD 5,35 Bn en ingresos. Además, la empresa proyectó ganancias e ingresos más altos para el tercer trimestre en comparación con lo estimado por consenso.

APPLE (AAPL): El Departamento de Justicia demandó a la compañía, afirmando que el ecosistema del iPhone es un monopolio y que prácticas anticompetitivas aparecen en múltiples áreas del negocio.

DARDEN RESTAURANTS (DRI) reportó USD 2,97 Bn en ingresos, por debajo de la estimación de USD 3,02 Bn de mercados. Las ganancias por acción estuvieron en línea con las expectativas en USD 2,62.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: El índice de Clima Empresarial Ifo para Alemania se disparó a 87,8 puntos en marzo de 2024, subiendo desde la cifra revisada de febrero de 85,7 y superando las expectativas del mercado establecidas en 86,0. Las empresas exhibieron una perspectiva menos pesimista con respecto a los próximos meses (87,5 vs 84,1 en febrero), mientras que su evaluación de la situación empresarial actual también mostró una mejora (88,1 vs 86,9).

ASIA: La tasa de inflación general de Japón para febrero fue del 2,8%, frente al 2,2% observado en febrero. La inflación subyacente, que excluye los precios de los alimentos frescos, fue del 2,8% en comparación con el 2% del mes anterior.

MÉXICO: Durante su reunión de marzo de 2024, el Banco de México redujo su tasa de interés de referencia en 25 puntos base al 11,0%, alineándose con las expectativas y marcando el primer recorte de tasas después de siete pausas consecutivas. Las decisiones futuras dependerán de la información disponible, las tendencias inflacionarias y el impacto de la política monetaria actual en la dinámica inflacionaria.

PARAGUAY: El Banco Central decidió de manera unánime reducir su tasa de política en 25 puntos básicos al 6% en marzo de 2024, marcando la octava sesión consecutiva de recortes de tasas después de diez sesiones de pausa en las tasas. El Comité reiteró su compromiso con la estabilidad de precios, monitoreando de cerca los desarrollos locales y externos para asegurar que se cumpla el objetivo del 4% dentro del horizonte de política monetaria.

ARGENTINA

RENTA FIJA: El Tesoro captó ARS 1.324 Bn a través de la colocación de títulos en pesos. El BCRA colocó sólo USD 89 M se la Serie 3 del BOPREAL.

El Ministerio de Economía colocó títulos en pesos por un monto adjudicado en efectivo de ARS 1.324,28 Bn (Valor nominal adjudicado de ARS 949.484 M). El monto captado en la licitación implicó un excedente de ARS 783.077 M por sobre los vencimientos de los próximos días, que será utilizado para comprarle dólares al BCRA los cuales serán destinados a pagar los futuros compromisos con los bonistas del canje de 2020.

Los bonos en dólares volvieron a cerrar en alza en la jornada del jueves, siendo impulsados aún por los datos positivos del resultados fiscal del primer bimestre del año y la balanza comercial de febrero, dejando atrás las tensiones políticas que tiene el Gobierno en el Congreso frente a la Ley de Bases y el DNU que desregula la economía doméstica.

El riesgo país medido por el EMBI+Argentina se redujo ayer 38 unidades (-2,5%), y se ubicó en 1460 puntos básicos.

En ByMA, el AL41 subió 5,4%, el GD41 +4,2%, el AE38 +2,6%, el GD29 +2,5%, el GD35 +2,4%, el AL35 +2,1%, el AL29 +2%, el GD38 +1,9%, el GD30 +1,4%, el GD46 +1,4% y el AL30 +0,6%.

Los bonos en pesos ajustables por CER cerraron con mayoría de alzas. Sobresalieron: el T4X4 +4,5%, el DICP +3%, el T2X5 +2,8%, el TX26 +2,8%, y el PARP +2,7%, entre los más importantes. Sólo terminaron en baja: el TC25 -0,6%, y el CUAP -0,3%.

El ministro de Economía, Luis Caputo confirmó que se utilizarán pesos excedentes del Tesoro para comprarle dólares al BCRA y de esa forma afrontar los vencimientos de deuda en moneda extranjera del mes de julio. Así, Caputo llevó certezas sobre la voluntad y la capacidad de pago de Argentina para hacer frente a los futuros vencimientos. En julio vencen USD 2.786 M (USD 1.548 M de intereses y USD 1.238 M de la amortización del 2030).

El BCRA colocó de la Serie 3 del BOPREAL BPY26 apenas USD 89 M y no logra captar lo esperado para poder alcanzar un total de emisión de USD 3.000 M. Según fuentes de mercado, las propias características del instrumento lo hacen menos atractivo que las series anteriores y, además, el achicamiento de la brecha cambiaria le juega en contra. En las cuatro subastas realizadas hasta el momento, el BCRA solo logró adjudicar USD 981 M.

PAMPA ENERGÍA colocará hoy ONs Clase 20 en dólares a tasa fija a licitar con vencimiento a 24 meses, por un monto nominal de hasta USD 60 M (ampliable hasta USD 120 M). Estas ONs devengarán intereses en forma semestral y amortizarán al vencimiento (bullet). La subasta tendrá lugar de 10 a 16 horas.

Hoy se abonará la renta del bono BGD24, más el capital e intereses del bono TD26.

RENTA VARIABLE: El S&P Merval ganó 3,4% en pesos y superó los 1.200.000 puntos

El índice S&P Merval subió el jueves 3,4% y cerró en los 1.225.494,15 puntos, muy cerca del valor máximo registrado de manera intradiaria de 1.229.258,44 unidades. Valuado en dólares (al CCL), el índice líder ganó ayer 3,6% y superó la barrera de los 1.100 puntos para cerrar en 1.118,87 puntos, marcando el mayor nivel en cinco años.

El volumen operado en acciones en ByMA alcanzó los ARS 28.632,2 M, en tanto en Cedears se negociaron ARS 27.114,3 M.

Las acciones que más subieron fueron las de: Ternium Argentina (TXAR) +6,6%, Banco Macro (BMA) +5,4%, Grupo Supervielle (SUPV) +5,1%, Aluar (ALUA) +4,9%, e YPF (YPF) +4,7%, entre otras. Terminaron cayendo: Edenor (EDN) -2,2%, y Telecom Argentina (TECO2) -0,7%.

En la plaza externa, las acciones argentinas ADRs cerraron con mayoría de alzas, donde se destacaron: Banco Macro (BMA) +5,2%, IRSA (IRS) +5,2%, YPF (YPF) +4,3%, Central Puerto (CEPU) +4%, y Grupo Supervielle (SUPV) +3,7%, entre las más importantes.

Cerraron en baja: Edenor (EDN) -3,3%, Globant (GLOB) -2,2%, Bioceres (BIOX) -0,7%, Pampa Energía (PAM) -0,6%, y Adecoagro (AGRO) -0,1%.

Indicadores y Noticias locales

Las ventas en supermercados cayeron en enero 13,8% YoY

En enero, las ventas en supermercados a precios constantes mostraron una caída de -13,8% YoY. En enero de 2024, el índice de la serie desestacionalizada mostró una variación negativa de 3,4% MoM y el índice serie tendencia-ciclo registró una variación negativa de 1,6% MoM.

Las ventas en autoservicios mayoristas disminuyeron en enero 8,1% YoY

En enero, el Índice de ventas en autoservicios mayoristas a precios constantes mostró una disminución de 8,1% YoY. En enero, el índice de la serie desestacionalizada tuvo una baja de 1,9% MoM y el índice serie tendencia-ciclo registró una variación negativa de 1,9% MoM.

Las ventas en shoppings subieron en enero 165,3% YoY

Las ventas en shoppings a precios corrientes en enero alcanzaron un total de ARS 208.388,3 M, lo que representó un incremento de 165,3% YoY. Las ventas totales a precios constantes de diciembre de 2016, en enero, alcanzaron un total de ARS 4.705,4 M, lo que representó una caída de 21,3% YoY.

Los precios de los combustibles subirán casi 5% en abril

Los precios de los combustibles volverán a subir casi 5% a partir del 1º de abril en todas las estaciones de servicio del país, lo que genera preocupación en los empresarios estacioneros, que advirtieron por una fuerte caída de ventas en los surtidores. El incremento se debe a la entrada en vigencia de una nueva actualización del Impuesto a los Combustibles Líquidos (ICL) y el Impuesto al Dióxido de Carbono (IDC), que según decidió el Gobierno, deben ajustarse mensualmente hasta ponerse al día.

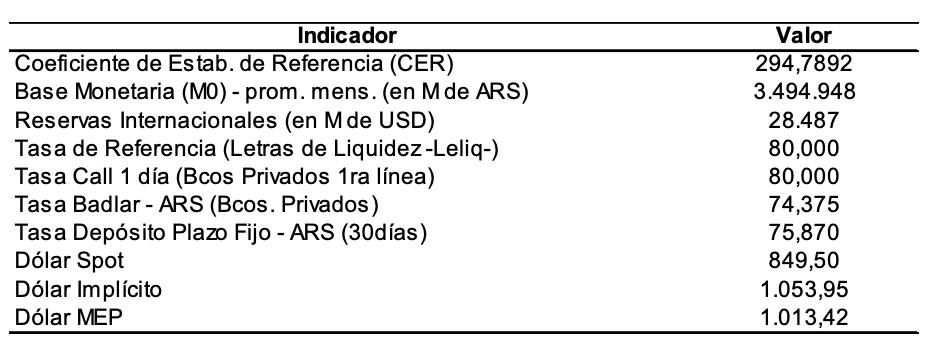

Indicadores monetarios

Las reservas internacionales crecieron ayer USD 63 M y finalizaron en USD 28.110 M.

Tipo de cambio

El dólar contado con liquidación (implícito) subió el jueves ARS 1,74 (+0,2%) y se ubicó en los USDARS 1.099,56, dejando una brecha con la cotización del mayorista de 28,8%. En tanto, el dólar MEP (o Bolsa) bajó ARS 6,18 (-0,6%) y terminó ubicándose en ARS 1.036,25, marcando un spread con la divisa que opera en el MULC de 21,3%.

El tipo de cambio mayorista aumentó ayer ARS 1 (+0,1%) y cerró en USDARS 854 (vendedor), en un marco en el que el BCRA compró USD 206 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.