Informe Diario 03 de Abril de 2024

- 03 de abril de 2024

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. bajan, mientras se buscan señales sobre la perspectiva de tasas

Los futuros de acciones de EE.UU. bajan (Dow Jones -0,02%, S&P 500 -0,11%, Nasdaq -0,21%), mientras se esperan datos económicos y comentarios del presidente de la Reserva Federal (Fed), Jerome Powell, después que se moderaron las apuestas sobre recortes de tasas de interés para este año.

Los principales índices registraron una sesión perdedora el martes, con el Dow Jones cayendo casi 400 puntos, o 1%, el S&P 500 bajando 0,7% y el Nasdaq Composite retrocediendo justo por debajo de 0,95%.

La reciente debilidad siguió a datos de inflación persistentes de la semana pasada, así como a algunos sólidos datos económicos, que tenían a los inversores preocupados que la Reserva Federal posponga la reducción de las tasas de interés hasta la segunda mitad del año.

Dicho esto, es probable que también se deba a alguna consolidación después que el índice de referencia S&P 500 registrara su mejor primer trimestre desde 2019.

Los mercados están calculando un 62% de probabilidades que la Fed recorte las tasas de interés en 25 puntos básicos en junio, según la herramienta FedWatch de CMEGroup, ligeramente menos que el 64% de hace una semana.

Los mercados también han reducido sus expectativas sobre el número de recortes de tasas a aproximadamente dos este año, desde tres hace unas semanas, según la aplicación de probabilidad de tasas de LSEG.

La presidente de la Fed de Cleveland, Loretta Mester, y la presidente de la Fed de San Francisco, Mary Daly, dijeron el martes que creen que sería razonable recortar las tasas de interés de EE.UU. tres veces este año, incluso cuando recientes datos económicos más fuertes han sembrado dudas entre los inversores sobre ese resultado.

En cuanto a las ganancias, Levi Strauss (LEVI) informará después del cierre de mercado.

Las principales bolsas de Europa suben, después de una inesperada desaceleración en la inflación de la Eurozona, fortaleciendo el argumento que el BCE reduzca las tasas desde máximos históricos. El Stoxx 600 sube 0,04%.

El índice DAX de Alemania gana 0,31%, el CAC 40 de Francia sube 0,27%, mientras que el FTSE 100 del Reino Unido registra contracción de 0,34%.

Los mercados en Asia bajaron, con las acciones de vehículos eléctricos cayendo debido a preocupaciones sobre la demanda. El índice Hang Seng bajó un 1,3%, mientras que el CSI 300 cayó un 0,36%, cerrando en 3.567,8.

El Nikkei 225 de Japón cayó un 0,97% para cerrar en 39.451,85, y el Topix cayó un 0,29% para cerrar en 2.706,51.

El rendimiento de los Treasuries a 10 años de EE.UU. sube a 4,37%, mientras se esperan más datos económicos norteamericanos.

El rendimiento del bono a 10 años de Alemania baja, a contramano de los Treasuries norteamericanos.

El petróleo sube, cerca de máximos de cinco meses, luego de una caída en los inventarios estadounidenses y se analizan más posibles interrupciones en el suministro.

El oro sube, a pesar que las preocupaciones sobre la inflación creciente impulsaron la demanda como cobertura.

La soja baja, debido a la abundancia de suministros y una desaceleración estacional en las exportaciones de EE.UU.

El dólar (índice DXY) baja, pero se mantiene cerca de un máximo de más de cuatro meses mientras los mercados permanecen en alerta sobre el rumbo de las tasas de interés en EE.UU.

El euro sube, alejándose del mínimo de más de un mes, luego de la publicación de los datos de inflación regional.

NOTICIAS CORPORATIVAS

TESLA (TSLA) publicó que las entregas de vehículos cayeron en el 1ºT24 un 8,5% YoY y aproximadamente un 20% QoQ. Asimismo, la producción de vehículos disminuyó un 1,7% YoY y un 12,5% QoQ. TSLA no desglosa las ventas por modelo, pero informó que produjo 412.376 autos Model 3Y y entregó 369.783. Produjo 20.995 de sus otros modelos y entregó 17.027.

INTEL (INTC) reveló pérdidas operativas de USD 7 Bn para su negocio de fundición en 2023, más pronunciadas que los USD 5,2 Bn reportados el año anterior.

PARAMOUNT GLOBAL (PARA) ha estado discutiendo la posibilidad de entablar conversaciones con David Ellison, el fundador de la empresa de medios Skydance, para un posible acuerdo.

PVH (PVH) emitió una débil orientación de ingresos para el primer trimestre y el año completo. Aunque PVH superó las estimaciones trimestrales tanto en ingresos como en ganancias, advirtió sobre un entorno macroeconómico más difícil y debilidades particulares en Europa.

CHAMPIONX (CHX) será adquirida por SLB en un acuerdo completamente en acciones por USD 7,7 Bn. Se espera que el acuerdo se cierre antes de finales de 2024.

BLACKSTONE (BX) recibió un downgrade por parte de UBS a neutral, indicando que la acción podría enfrentar presión debido a una lenta recuperación en el mercado inmobiliario.

NEXTRACKER (NXT) recibió un downgrade por parte Barclays de overweight a equal weight, argumentando que NXT está cotizando a un precio superior a todos los otros competidores relevantes. Sin embargo, Barclays aún considera que la acción es una inversión central que será un rendimiento constante para los inversores.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EE.UU: Se publicarán el informe de nóminas privadas de ADP y el índice de servicios del ISM, pero es probable que los mercados concentren su atención en una gran cantidad de oradores de bancos centrales, incluido el presidente de la Reserva Federal, Jerome Powell.

EUROPA: La tasa de inflación de precios al consumidor en la Eurozona descendió al 2,4% YoY en marzo de 2024, igualando el mínimo de 28 meses de noviembre y quedando por debajo de las expectativas del mercado del 2,6%, según una estimación preliminar. La tasa core también se enfrió al 2,9%, su punto más bajo desde febrero de 2022 y por debajo de las previsiones del 3,0%.

ASIA: El Índice PMI del sector de servicios de Caixin China aumentó por primera vez en tres meses a 52,7 puntos en marzo de 2024, desde el mínimo de tres meses de 52,5 registrado en febrero, coincidiendo con las previsiones del mercado. Fue el decimoquinto mes consecutivo de crecimiento en la actividad de servicios, con un aumento en los nuevos negocios a la tasa más rápida en lo que va del año.

BRASIL: Los precios de producción aumentaron un 0,06% MoM en febrero, reduciendo la disminución revisada a la baja del 0,24% del mes anterior para detener tres períodos consecutivos de deflación en la economía. En términos anuales, el IPP brasileño cayó un 5,16% en el período, desacelerándose desde la disminución revisada a la baja del 5,49% en enero.

MÉXICO: La confianza empresarial se mantuvo sin cambios en 54,3 puntos en febrero, igual que en el mes anterior, manteniéndose en niveles altos no vistos en casi once años. Por otro lado, las perspectivas de inversión mejoraron, aunque siguen siendo pesimistas (48,5 puntos frente a 47,2).

ARGENTINA

RENTA FIJA: Los bonos en dólares y en pesos tuvieron un mes de marzo positivo, por expectativas a una mejora económica

Los bonos en dólares se mostraron la semana pasada en alza, y cerraron marzo con importantes ganancias, generadas por buenos datos del resultado fiscal del primer bimestre y de balanza comercial de febrero. De todos modos, los inversores esperan que se alcance un acuerdo con el FMI para recibir fondos frescos para un posible levantamiento del cepo, que continúen creciendo las reservas internacionales, y que se sostenga el superávit fiscal.

El riesgo país medido por el EMBI+Argentina se incrementó en la semana 7 unidades (+0,5%), y se ubicó en los 1439 puntos básicos. Durante marzo, el riesgo país cayó 266 unidades (-15,6%).

Se espera que la nueva versión de la Ley Ómnibus llegue al Congreso en estos días, mientras que el oficialismo aguarda darle media sanción el 24 de abril.

El BCRA realizará esta semana la quinta subasta de la tercera serie de BOPREAL.

El banco JPMorgan proyectó una inflación para este año de 200%, con un fuerte ajuste de precios relativos. En tanto, para 2025 espera que la situación mejore con una inflación del 40% anual. En cuanto al PIB, anticipó un rebote del 5,2% para el próximo año, mientras que para 2024 pronosticó una caída del 3,6%. En cuanto al resultado fiscal, el banco proyectó un déficit del 1,7% del PIB para 2024 y de -0,7% para 2025.

La jueza federal de Nueva York, Loretta Preska, falló a favor de Argentina en el juicio por el cupón ligado al PIB, frente al reclamo de un grupo de fondos de inversión de EE.UU.

Los bonos en pesos ajustables por CER mostraron mayorías de alzas en las últimas tres ruedas.

Hoy se abonará la renta de los bonos BN2M6, BN2S4, BNM26, BNS24, BUC2O, DHS6O, DRS9O, GMCHO, GOC1O, GOC3O, MTCGO, PAA0, PAE0, PAE5, PAP0, PARA, PARE, PARP, PARY, PAVA, PAVP, PAVY, PAY0, PAY5, PBS24, RFCDO, RNC21, RZ7BO, TV25, T2V4 y YMCJO, más el capital e intereses de los títulos BDC24, BN2M4, CWC1O, CWC2O, GMCGO, GYC1O, IRCBO, IRCDO, MU21O, PROR3, RICMO y TFO24.

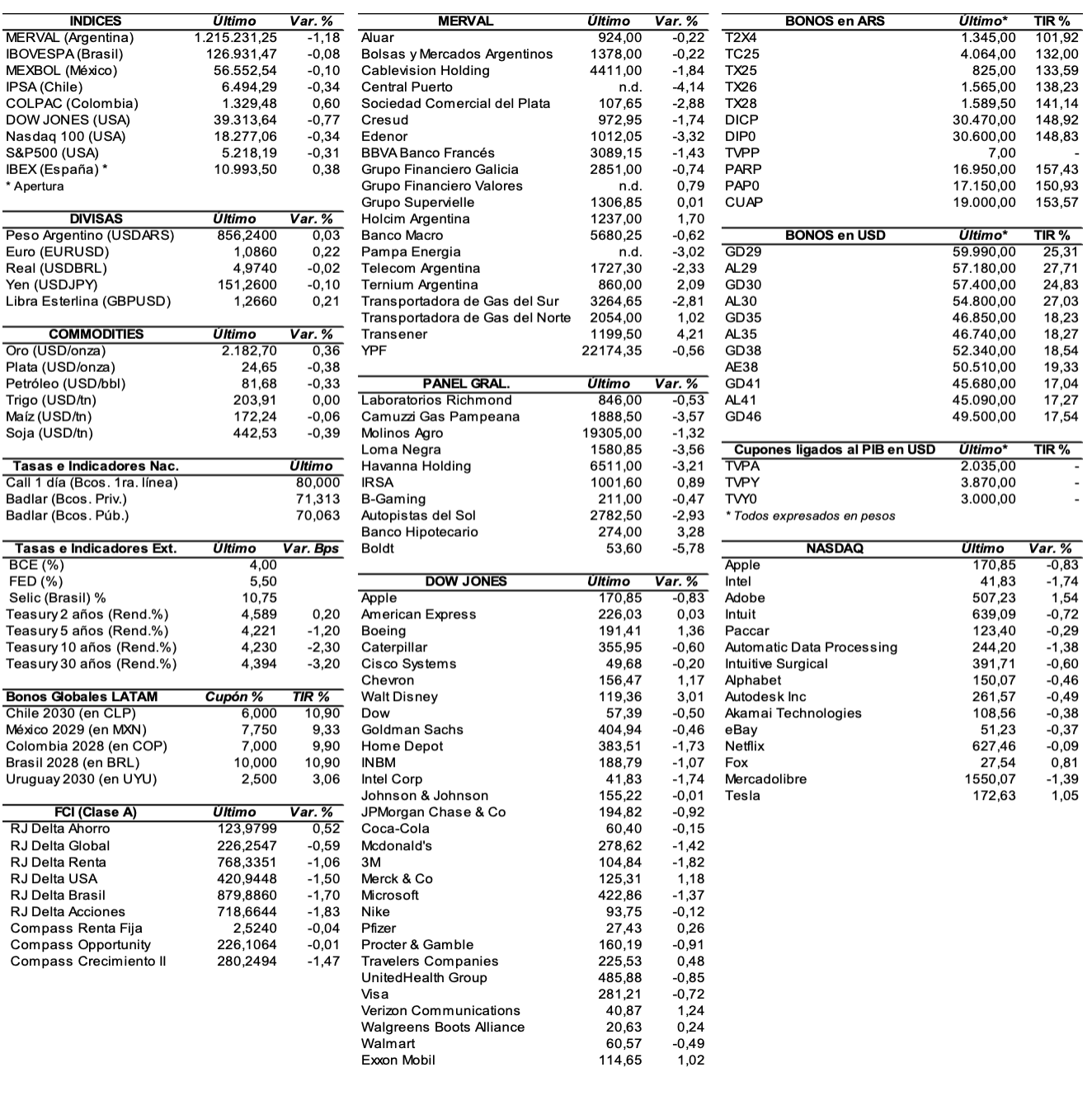

RENTA VARIABLE: El S&P Merval ganó en marzo 19,6% en pesos y 18,1% en dólares

En el comienzo de esta semana, las acciones ADRs cerraron mayormente con caídas. Las acciones que más cayeron fueron las de: BBVA Banco Francés (BBAR) -4,7%, IRSA (IRS) -4,7%, Grupo Supervielle (SUPV) -4,4%, Pampa Energía (PAM) -3,2%, y Loma Negra (LOMA) -3,1%, entre las más importantes. Se mostraron en alza: Edenor (EDN) +1,8%, Central Puerto (CEPU) +1,5%, e YPF (YPF) +0,6%, entre otras.

El índice S&P Merval anotó en las últimas tres jornadas una baja de 1,1%, pero en marzo mostró un alza de 19,6% y se ubicó en los 1.213.484,60 puntos, después de testear un valor máximo de 1.256.076,97 unidades y un mínimo de 955.099,06 puntos. En dólares (al CCL), el índice ganó en marzo 18,1% y se ubicó por encima de los 1.100 puntos.

El volumen operado en acciones en ByMA alcanzó en marzo los ARS 376.518.2 M, dejando un promedio diario de ARS 19.816,7 M. En Cedears se negociaron ARS 445.081,1 M, marcando un promedio diario de ARS 23.425,3 M.

Las acciones que más sobresalieron a la baja la semana anterior fueron las de: Loma Negra (LOMA) -6,1%, Mirgor (MIRG) -5,6%, y Cresud (CRES) -4,6%, entre las más importantes. Sólo cerraron en alza: Transener (TRAN) +9,5%, Ternium Argentina (TXAR) +4,1%, Transportadora de Gas del Norte (TGNO4) +3,1%, y Transportadora de Gas del Sur (TGSU2) +0,5%. En marzo, subieron las acciones de: Bolsas y Mercados Argentinos (BYMA) +40,6%, BBVA Banco Francés (BBAR) +37,5%, y Grupo Supervielle (SUPV) +34,9%, entre otras. No hubo caídas durante el mes.

En la plaza externa, las acciones argentinas ADRs cerraron la semana pasada con precios dispares. Sobresalieron al alza: Corporación América (CAAP) +4%, IRSA (IRS) +3,9%, y Adecoagro (AGRO) +3,5%, entre las más importantes. Sin embargo, cayeron: Banco Macro (BMA) -6,9%, Loma Negra (LOMA) -6,3%, y Vista Energy (VIST) -4,8%, entre otras. Durante marzo, los ADRs se manifestaron con mayoría de alzas. Sobresalieron: BBVA Banco Francés (BBAR) +35,8%, Despegar (DESP) +34,2%, y Grupo Supervielle (SUPV) +31,3%, entre las más importantes. Terminaron el mes en baja: Globant (GLOB) -9,5%, MercadoLibre (MELI) -5,2%, y Bioceres (BIOX) -3,6%.

Indicadores y Noticias locales

El fin de semana largo dejó un impacto económico de +69,8% YoY

En el pasado fin de semana largo viajaron 3.215.520 de turistas y gastaron unos ARS 631,7 M. El impacto económico fue de +69,8% respecto al mismo período del año pasado (a precios reales). El gasto promedio por visitante fue de ARS 47.913 diarios, un 16,1% más en relación a 2023 (a precios reales).

Los hogares por debajo de la línea de la pobreza alcanzaron el 31,8% en el 2°S23

El porcentaje de hogares por debajo de la línea de pobreza (LP) alcanzó el 31,8%; en ellos reside el 41,7% de las personas. Dentro de este conjunto se distingue un 8,7% de hogares por debajo de la línea de indigencia (LI), que incluyen al 11,9% de las personas.

Los salarios se incrementaron en enero un 16,4% MoM y 181% YoY

En enero de 2024, el Índice de salarios se incrementó 16,4% mensual y 181,0% interanual. El indicador acumula una suba del 16,4% respecto de diciembre previo. El crecimiento mensual se debe a subas de 20,0% en el sector privado registrado, 12,1% en el sector público y 11,2% en el sector privado no registrado.

Las prepagas aumentarán otro 20% en abril

Pese a las diversas cautelares que rigen contra el DNU de Javier Milei, las empresas de medicina prepaga se preparan para autorizar un nuevo incremento en los planes a partir de abril debido a un nuevo impuesto que dispuso el gobierno actual. Se estima que las subas rondarán entre 16 y 19%.

Se espera un incremento de tarifas entre 150% y el 300% a partir de hoy

Las tarifas de gas registrarán un nuevo aumento a partir del consumo de abril, con un impacto que comenzará a verse reflejado a partir de mayo. Este aumento afectará a todos los usuarios residenciales, comerciales e industriales, aunque variará en magnitud. Se espera un incremento de al menos 150%, con la posibilidad de alcanzar más del 300%.

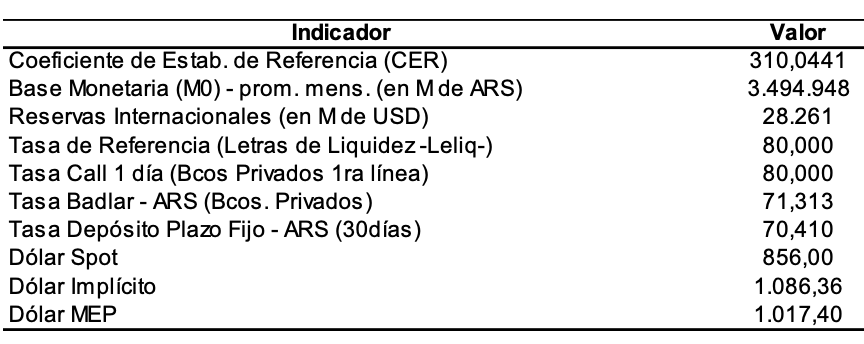

Indicadores monetarios

Las reservas internacionales disminuyeron la semana pasada USD 889 M, después del pago a organismos multilaterales y luego de abonar unos USD 340 M para continuar el juicio por la causa del cupón PIB. Así, las reservas brutas finalizaron en USD 27.146 M.

Tipo de cambio

El dólar contado con liquidación (implícito) bajó en la semana anterior ARS 10,47 (-1%) y se ubicó en los USDARS 1.085,70, dejando una brecha con la cotización del mayorista de 26,5%. En tanto, el dólar MEP (o Bolsa) perdió ARS 20,07 (-1,9%) y terminó ubicándose en ARS 1.016,09, marcando un spread con la divisa que opera en el MULC de 18,4%.

El tipo de cambio mayorista aumentó en las últimas tres ruedas ARS 3,50 (+0,4%) y cerró en USDARS 858 (vendedor), en un marco en el que el BCRA compró USD 261 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.