Informe Diario 16 de Abril de 2024

- 16 de abril de 2024

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. suben, mientras se asimilan resultados y se esperan comentarios de Powell

Los futuros de acciones de EE.UU. suben (Dow Jones +0,66%, S&P 500 +0,28%, Nasdaq +0,19%), mientras se asimila los resultados corporativos, el aumento de los rendimientos de los treasuries y las crecientes tensiones geopolíticas en Medio Oriente.

Las acciones de UnitedHealth (UNH) suben más del 7% en el premarket gracias a unos ingresos del 1ºT24 mejores de lo esperado. Johnson & Johnson (JNJ) presentó resultados trimestrales mixtos, lo que hizo que las acciones cayeran ligeramente.

Morgan Stanley (MS) sube alrededor del 2,7% antes del inicio de la rueda después de superar las previsiones del consenso de mercado en ambas líneas. A pesar de también superar las expectativas en ambas áreas, Bank of America (BAC) cotiza cerca de sus niveles previos.

Los principales índices registraron fuertes pérdidas el lunes, con el Dow Jones cayendo 248 puntos, o un 0,7%, borrando la mayor parte de sus ganancias este año, el S&P 500 perdiendo un 1,2%, y el Nasdaq Composite retrocediendo un 1,8%.

Pesa fuertemente el aumento de los rendimientos de los treasuries, con el rendimiento del Treasury a 10 años alcanzando su nivel más alto desde noviembre, después que la publicación de sólidos datos de ventas minoristas aumentara aún más la probabilidad que la Fed retrase el recorte de las tasas de interés.

El índice de volatilidad de CBOE, comúnmente conocido como el índice del miedo (VIX), cerró en su nivel más alto desde octubre en 19,18 puntos.

Varios miembros de la Reserva Federal también tienen previsto hablar más tarde, con un enfoque particular en el presidente Jerome Powell en busca de más señales sobre las tasas de interés. Powell está programado para tener una discusión con el gobernador del Banco de Canadá, Tiff Macklem.

La temporada de ganancias del 1ºT24 continúa hoy, con la publicación de resultados de Bank of America (BAC) y Morgan Stanley (MS) antes del inicio de la rueda, mientras que United Airlines (UAL) e Interactive Brokers (IBKR) lo harán después del cierre de mercado.

Las principales bolsas de Europa bajan, mientras se sigue de cerca los acontecimientos en Medio Oriente. El Stoxx 600 baja 1,23%.

El índice DAX de Alemania pierde 1,06%, el CAC 40 de Francia baja 1,05%, mientras que el FTSE 100 del Reino Unido registra contracción de 1,35%.

Los mercados en Asia bajaron, a pesar que la economía china creció más de lo esperado en el 1ºT24. El índice Hang Seng cayó un 2,12%, mientras que el CSI 300 bajó un 1,07% y cerró en 3.511,11 tras el anuncio del PIB.

El Nikkei 225 de Japón cayó un 1,94% a su nivel más bajo en casi dos meses, mientras que el Topix de base amplia cayó un 2,04% para finalizar en 2.697,11, su nivel más bajo en un mes.

El rendimiento de los Treasuries a 10 años de EE.UU. sube a 4,65%, mientras se evalúan los últimos datos económicos y comentarios de los funcionarios de la Reserva Federal. El rendimiento del bono a 10 años de Alemania sube, en línea con los Treasuries norteamericanos.

El petróleo baja, mientras se asimila el PIB en China, así como una perspectiva incierta en Medio Oriente.

El oro baja, aunque la demanda de refugio seguro lo mantiene relativamente cerca de su máximo histórico.

La soja baja, luego que el USDA aumentó su pronóstico para las existencias de soja en EE.UU. en 800 mil toneladas.

El dólar (índice DXY) sube, manteniéndose en sus niveles más altos en más cinco meses, ya que ventas minoristas mejores de lo esperado reforzaron las apuestas que la Fed retrasará el inicio del ciclo de flexibilización.

El yen baja, cruzando el nivel de 154 frente al dólar estadounidense, su nivel más débil desde junio de 1990.

NOTICIAS CORPORATIVAS

BANK OF AMERICA (BAC) reportó un EPS del 1ºT24 de USD 0,83, USD 0,07 mejor que la estimación de los mercados de USD 0,76. Los ingresos del trimestre ascendieron a USD 25,8 Bn, en comparación con la estimación del consenso de USD 25,49 Bn.

MORGAN STANLEY (MS) reportó un EPS del primer trimestre de USD 2,02, USD 0,35 mejor que la estimación de los mercados de USD 1,67. Los ingresos del trimestre ascendieron a USD 15,1 Bn, en comparación con la estimación del consenso de USD 14,42 Bn.

J&J (JNJ) reportó un EPS del 1ºT24 de USD 2,71, USD 0,07 más alto que la estimación de los mercados de USD 2,64. Los ingresos del trimestre ascendieron a USD 21,38 Bn, en comparación con la estimación del consenso de USD 21,4 Bn.

UNITEDHEALTH (UNH) informó un EPS del 1ºT24 de USD 6,91, USD 0,29 mejor que la estimación de los mercados de USD 6,62. Los ingresos del trimestre ascendieron a USD 99,8 Bn, en comparación con la estimación del consenso de USD 99,26 Bn.

LOGITECH (LOGI) recibió un downgrade por parte de Morgan Stanley rebajara la calificación de las acciones a infraponderado, diciendo que el mercado está mal preciando el algoritmo de crecimiento futuro de la empresa. MS pronosticó solo un crecimiento anual de ingresos del 3% hasta el año fiscal 2027, lo que está por debajo del consenso.

SALESFORCE (CRM): The Wall Street Journal informó que la empresa está en conversaciones avanzadas para adquirir el proveedor de software de gestión de datos Informatica (INFA).

TRUMP MEDIA & TECHNOLOGY GROUP (DJT) presentó una solicitud para emitir hasta 21,5 millones de acciones. Desde que la empresa, que creó la aplicación Truth Social, comenzó a cotizar el 26 de marzo, su precio de las acciones ha caído más del 62%, desde un precio de apertura cercano a los USD 71 hasta alrededor de USD 27 el lunes.

CHARLES SCHWAB (SCHW) reportó ganancias de USD 0,74, coincidiendo con una estimación de LSEG, mientras que los ingresos alcanzaron los USD 4,74 Bn, ligeramente por encima del pronóstico consensuado de los mercados de USD 4,71 Bn.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: El Indicador de Sentimiento Económico ZEW para Alemania subió a 42,9 puntos en abril de 2024, el más alto desde febrero de 2022, desde 31,7 en marzo, superando las previsiones de 35,9. Mientras tanto, la evaluación de la situación económica en Alemania se mantuvo en un nivel muy bajo, con el indicador correspondiente aumentando apenas 1,3 puntos a -79,2.

ASIA: La economía china avanzó un 5,3% YoY en el 1ºT24, superando las previsiones del mercado del 5,0% y siguiendo un crecimiento del 5,2% en el período anterior. Fue la expansión anual más pronunciada desde el segundo trimestre de 2023, impulsada por medidas de apoyo continuas de Pekín y el gasto relacionado con el festival del Año Nuevo Lunar.

COLOMBIA: Las ventas minoristas cayeron un 1,8% YoY en febrero de 2024, marcando el duodécimo período consecutivo de declive y una desaceleración desde la contracción del 3,9% en el mes anterior.

PERÚ: El PIB creció un 2,85% YoY en febrero de 2024, marcando el mayor aumento desde junio de 2022, tras un aumento del 1,37% en el mes anterior. El crecimiento fue impulsado por expansiones en la actividad minera (+15,94% vs +3,96% en enero), servicios públicos (+8,09% vs +3,73%), alojamiento y restaurantes (+2,7% vs +2,62%), y telecomunicaciones y otros servicios de información (+2,01% vs -2,87%), mientras que la producción disminuyó a un ritmo más lento para la agricultura (-1,95% vs -2,84%).

ARGENTINA

RENTA FIJA: Bonos en dólares volvieron a caer. El Gobierno busca avanzar en el tratamiento de la Ley Bases.

Los bonos en dólares iniciaron la semana con caídas, en un contexto de mayor aversión al riesgo global, en medio de tensiones geopolíticas luego que Irán atacara a Israel. Asimismo, los inversores siguen de cerca el tratado de la nueva versión de la Ley Ómnibus, y la sostenibilidad de las cuentas fiscales.

El riesgo país medido por el EMBI+Argentina se incrementó ayer 44 unidades (+3,3%), y se ubicó en los 1375 puntos básicos.

Los bonos en pesos ajustables por CER manifestaron mayoría de alzas en la jornada del lunes.

El ministro de Economía, Luis Caputo, viaja hoy a Washington para participar en la Reunión de Primavera organizada por el FMI y el Banco Mundial (BM). Además de su participación en tal reunión, el funcionario intentará negociar la llegada de fondos que permitan incrementar las reservas, para salir del cepo y avanzar con una normalización de las importaciones que apuntale la actividad económica.

Según la prensa, la deuda flotante del Tesoro se habría ubicado cerca del ARS 1.000 Bn, cifra que supera el superávit fiscal acumulado en lo que va del año, que ya llegó a ARS 856.520 M. Esto genera dudas sobre la sostenibilidad del déficit cero con el que el ministro de Economía irá a reunirse esta semana con el FMI y el BM a la búsqueda de fondos.

En cuanto a la Ley Bases, el Gobierno busca avanzar en su tratamiento en el Congreso con el apoyo de los sectores dialoguistas. El objetivo del oficialismo es que el proyecto sea tratado en el plenario de comisiones este miércoles, para que luego pase a la Cámara Baja el 24 de abril, y se logre la media sanción. Luego quedaría el tratamiento en el Senado.

El Gobierno comienza a delinear el Proyecto de ley de Presupuesto 2025 y fijó el cronograma de elaboración mediante la Resolución 186/2024 publicada en Boletín Oficial. Las dependencias especializadas del Poder Ejecutivo deberán realizar una evaluación del cumplimiento de planes y políticas nacionales y del desarrollo general del país y, sobre esas bases y una proyección de las variables macroeconómicas, preparar una propuesta de prioridades presupuestarias, planes o programas de inversión pública.

TECPETROL colocará ONs Clase 7 en dólares (MEP) a tasa fija a licitar con vencimiento a 24 meses por un monto de hasta USD 60 M (ampliable hasta USD 120 M).

AUTOTRANSPORTES ANDESMAR colocó ONs PYME CNV Garantizadas Serie I Clase I en pesos a tasa Badlar más un margen de corte de -250 bps con vencimiento el 18 de abril de 2026 por un monto nominal de ARS 600 M.

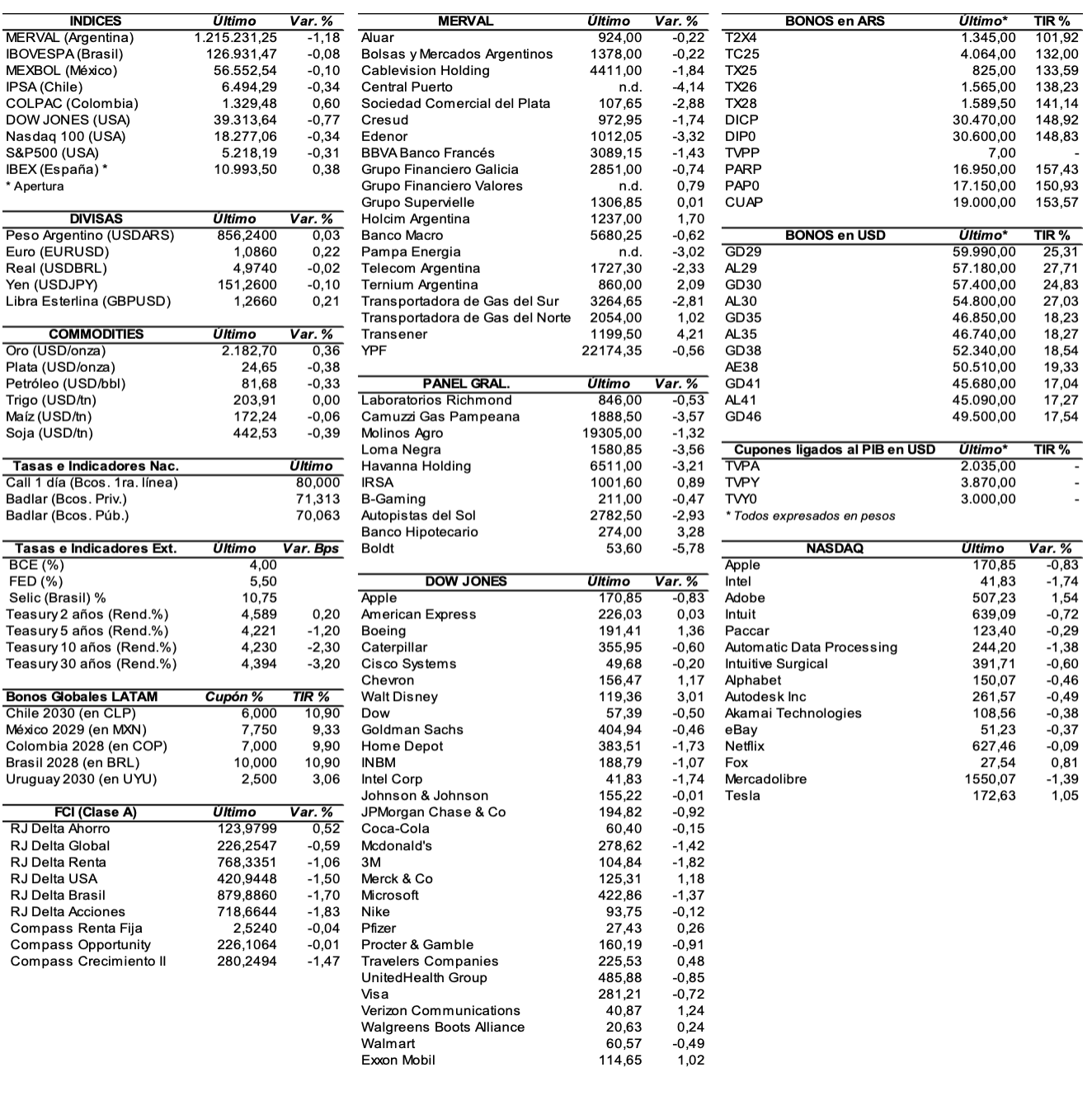

RENTA VARIABLE: El S&P Merval arrancó la semana con una baja de 3,8%

El índice S&P Merval perdió el lunes 3,8% y cerró en los 1.197.524,35 puntos, muy cerca del valor mínimo registrado de manera intradiaria de 1.193.188,21 unidades. Valuado en dólares (al CCL), el principal índice perdió 6,5% y cerró en los 1.112 puntos.

El volumen operado en acciones en ByMA alcanzó los ARS 5.111,4 M, mientras que en Cedears se negociaron ARS 5.867,5 M.

Las acciones que más cayeron ayer fueron las de: Bolsas y Mercados Argentinos (BYMA) -9,6%, Transener (TRAN) -8,8%, Transportadora de Gas del Norte (TGNO4) 7,8%, Grupo Supervielle (SUPV) -6,5%, y Banco Macro (BMA) -6,2%, entre otras. Sólo cerró en alza la acción de Aluar (ALUA), que ganó 2,9%.

En el exterior, las acciones argentinas ADRs cerraron ayer con mayoría de bajas. Se destacaron: Grupo Supervielle (SUPV) -8,2%, Banco Macro (BMA) -7,8%, Transportadora de Gas del Sur (TGS) -7,7%, Central Puerto (CEPU) -7,1%, y Edenor (EDN) -6,9%, entre las más importantes. Cerraron en alza: Ternium (TX) +0,6%, e IRSA (IRS) +0,2%.

Indicadores y Noticias locales

Los patentamientos de autos bajaron en marzo 31,9% YoY (INDEC)

En marzo, el Índice de patentamiento de automóviles mostró una baja de 31,9% YoY. El acumulado enero-marzo presentó una reducción de 28,1% YoY. El índice de la serie desestacionalizada tuvo una baja de 2,6% MoM y el índice serie tendencia-ciclo registró una variación negativa de 3,4% MoM.

El PIB habría caído un 5,8% YoY EN EL 1°T24 (Fundación Capital)

Según Fundación Capital, en base a los datos de actividad económica del 1°T23 el PIB habría disminuido un 5,8% YoY, por lo que en el primer trimestre del año se habría retraído un 3,6% respecto al trimestre anterior. De esta manera, el PIB per cápita cayó a su nivel más bajo en 19 años y cerró similar al del primer trimestre del 2005.

El consumo de carne vacuna cayó 17,6% en el 1°T24 (CICCRA)

Según la Cámara de la Industria y Comercio de Carnes y Derivados, en el 1°T24 la industria de carne vacuna produjo 745.000 toneladas r/c/h (res con hueso) de carne vacuna, es decir un -7,6% QoQ. En marzo, la producción de carne vacuna fue de 237.000 Tn r/c/h, una caída del 6,8% MoM. En cuanto al consumo de carne vacuna, el mismo totalizó en 499.700 Tn r/c/h en el 1°T24 lo que significó un -17,6% QoQ.

La pobreza alcanzó a 22,6 millones de personas en el 1°T24 (UTDT)

Según estimaciones de la UTDT, la pobreza en el país alcanzó a 22,6 M de personas, sumándose desde diciembre de 2023 unos 3,2 M de nuevos pobres.

La deuda pública bruta creció en marzo 4,3% MoM a USD 403.044 M

La deuda pública bruta total del Tesoro se incrementó en marzo a USD 403.044 M, de los cuales un 99,4% se encuentran en situación de pago normal, según informó la Secretaría de Finanzas. Así, aumentó en el equivalente a USD 16.507 M respecto a febrero, mostrando un incremento del 4,3%. La variación se explicó por la disminución de la deuda en moneda extranjera en USD 514 M y el aumento de la deuda en moneda local por un monto equivalente en dólares de USD 17.015 M.

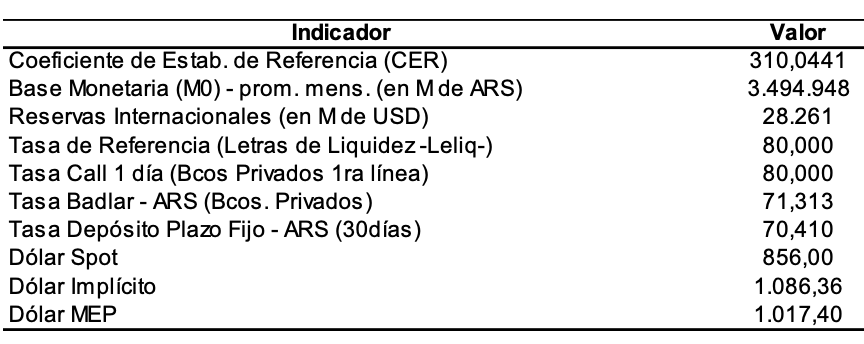

Indicadores monetarios

Las reservas internacionales disminuyeron ayer USD 83 M y finalizaron en USD 29.233 M.

Tipo de cambio

El dólar contado con liquidación (implícito) subió ayer ARS 26,77 (+2,6%) y se ubicó en los USDARS 1.074,13, dejando una brecha con la cotización del mayorista de 23,8%. En tanto, el dólar MEP (o Bolsa) ganó ARS 16,09 (+1,6%) y terminó ubicándose en ARS 1.021,55, marcando un spread con la divisa que opera en el MULC de 17,7%.

El tipo de cambio mayorista aumentó el lunes ARS 1,50 (+0,2%) y cerró en USDARS 868 (vendedor), en un marco en el que el BCRA compró USD 111 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.