Informe Diario 18 de Abril de 2024

- 18 de abril de 2024

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. suben después de pérdidas recientes; NFLX en el centro de atención.

Los futuros de acciones de EE.UU. suben (Dow Jones +0,28%, S&P 500 +0,29%, Nasdaq +0,34%), recuperándose de la reciente caída antes de la publicación de datos del mercado laboral y más ganancias corporativas incluida las del líder en streaming Netflix (NFLX).

Equifax (EFX) cae más de un 9% en el premarket debido a una orientación decepcionante para el segundo trimestre que no alcanzó las estimaciones de los mercados. Las acciones de Las Vegas Sands (LVS) retroceden un 3,5% después que los ingresos del primer trimestre superaran por poco las previsiones de los mercados.

Las acciones tecnológicas tuvieron dificultades el miércoles, con el S&P 500 y el Nasdaq Composite registrando su cuarta sesión consecutiva de pérdidas cayendo 0,6% y 1,2%, respectivamente. Nvidia (NVDA) arrastró ambos índices a la baja, ya que la acción cayó casi un 4%. El Dow Jones cayó 0,1%, retrocediendo por séptima sesión en ocho.

La caída en los mercados ayer se suma a un segundo trimestre más complicado. Los tres principales índices están más bajos en lo que va de abril, en marcado contraste con el rendimiento mejor de lo esperado visto en el 1ºT24. El Dow, el S&P 500 y el Nasdaq también cerraron por debajo de sus respectivos promedios móviles de 50 días.

La presidenta de la Fed de Cleveland, Loretta Mester, dijo que espera que las presiones de precios disminuyan aún más este año, lo que permitiría reducir los costos de endeudamiento, pero solo cuando estén bastante seguro que la inflación se dirige de manera sostenible hacia su objetivo del 2%.

Por otro lado, la gobernadora de la Fed, Michelle Bowman, dijo que el progreso para reducir la inflación en EE.UU. puede haberse estancado.

Los operadores del mercado monetario ven 44% de probabilidad que la Fed inicie su ciclo de flexibilización en julio, según la herramienta CME FedWatch.

La temporada de ganancias también se intensifica con Alaska Air Group (ALK), KeyCorp (KEY) y Comerica (CMA) reportando resultados antes del inicio de la rueda, seguidos por Netflix (NFLX) al cierre del mercado.

Las principales bolsas de Europa suben, incluso cuando el sentimiento se vio moderado por las caídas en EE.UU. esta semana. El Stoxx 600 sube 0,12%.

El índice DAX de Alemania pierde 0,05%, el CAC 40 de Francia sube 0,30%, mientras que el FTSE 100 del Reino Unido registra expansión de 0,22%.

Los mercados en Asia subieron. El Nikkei 225 de Japón revirtió pérdidas anteriores y cerró con un alza del 0,31% a 38.079, poniendo fin a una racha de pérdidas de tres días, mientras que el Topix avanzó un 0,54% a 2.677,45.

El índice Hang Seng de Hong Kong subió un 0,82%, mientras que el CSI 300 de China continental subió un 0,12% para finalizar en 3.569,8.

El rendimiento de los Treasuries a 10 años de EE.UU. baja en 4,58%, mientras se observan nuevos datos económicos y comentarios de funcionarios de la Fed evaluando las perspectivas para las tasas de interés. El rendimiento del bono a 10 años de Alemania baja, en línea con los Treasuries norteamericanos.

El petróleo baja, incluso después de que la administración Biden volvió a imponer sanciones a las exportaciones de crudo de Venezuela.

El oro sube, luego del aumento de la demanda como refugio seguro, contrarrestando las presiones derivadas de las perspectivas de tasas de interés más altas y prolongadas en EE.UU.

La soja baja, ante la menor competitividad de las exportaciones estadounidenses en un mercado bien abastecido.

El dólar (índice DXY) baja, mientras se contempla la posibilidad de una intervención oficial coordinada.

El euro sube, mientras se espera que el BCE recorte las tasas de interés antes que la Fed en un intento por impulsar las economías en dificultades de la región.

NOTICIAS CORPORATIVAS

TAIWAN SEMICONDUCTOR MANUFACTURING (TSM) registró un aumento del 9% en las ganancias netas que superaron las expectativas del mercado durante el 1ºT24, beneficiándose de la creciente demanda en la industria de la inteligencia artificial en rápida expansión.

MICRON TECHNOLOGY (MU) recibirá más de USD 6 Bn en subvenciones del Departamento de Comercio de EE.UU. para ayudar a financiar proyectos de fábricas de chips domésticos.

CSX (CSX) reportó ganancias de USD 0,46 por acción sobre ingresos de USD 3,68 Bn, mientras que los mercados anticipaban ganancias de USD 0,45 por acción e ingresos de USD 3,67 Bn. CSX también reafirmó su orientación para todo el año 2024 en cuanto a crecimiento de ingresos y volumen.

LAS VEGAS SANDS (LVS) reportó ganancias ajustadas de USD 0,75 por acción sobre ingresos de USD 2,96 Bn, mientras que los mercados esperaban ganancias de USD 0,62 por acción sobre ingresos de USD 2,94 Bn.

ALCOA (AA) informó de USD 2,6 Bn en ingresos, mientras que los mercados habían previsto USD 2,56 Bn. La empresa registró una pérdida mayor de lo anticipado de -USD 0,81 por acción, en comparación con las estimaciones de los mercados de una pérdida de -USD 0,55 por acción.

EQUIFAX (EFX) espera ganancias por acción de USD 1,65 a USD 1,75 en el segundo trimestre, mientras que los mercados esperaban USD 1,87 por acción. La orientación de ingresos de Equifax también quedó por debajo de las expectativas para el segundo trimestre.

COMERICA (CMA) registró un EPS del 1°T24 de USD 1,29, USD 0,19 mejor que la estimación de los mercados de USD 1,10. Los ingresos del trimestre ascendieron a USD 784 M, frente a la estimación de consenso de USD 806,58 M.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EE.UU.: Se publicaran los datos de reclamos iniciales por desempleo y también se publicará el informe de ventas de viviendas existentes de marzo.

EUROPA: La producción de construcción en la Eurozona se contrajo un 0,4% YoY en febrero de 2024, después de una caída revisada del 0,3% en el mes anterior. En comparación con el mes anterior, la producción ajustada estacionalmente en la construcción aumentó un 1,8% en la Eurozona.

ASIA: La tasa de desempleo desestacionalizada de Australia subió hasta el 3,8% en marzo desde el 3,7% en febrero, pero la cifra aún fue inferior al 3,9% esperado por los mercados.

BRASIL: El Índice IBC-Br de Actividad Económica aumentó un 0,40% con respecto al mes anterior en febrero de 2024, tras un aumento revisado a la baja del 0,52% en el mes anterior. En términos no ajustados por estacionalidad, el IBC-Br se expandió un 2,59% respecto a febrero de 2023 y creció un 2,34% en los últimos 12 meses.

ARGENTINA

RENTA FIJA: Bonos en dólares mostraron un repunte. El Gobierno envió al Congreso la Ley Bases junto al paquete fiscal.

Después de varias ruedas de bajas, los bonos en dólares mostraron ayer un repunte, en un contexto en el que los inversores mantienen la mirada puesta en el conflicto geopolítico entre Irán e Israel, y luego que el Gobierno enviara al Congreso el paquete fiscal que contiene impuesto a las ganancias, y el blanqueo.

El riesgo país medido por el EMBI+Argentina se redujo ayer 111 unidades (-8%), y se ubicó en los 1270 puntos básicos.

Los bonos en pesos ajustables por CER manifestaron precios dispares el miércoles.

Ayer ingresó a la Cámara de Diputados el proyecto de ley de Medidas Fiscales Paliativas y Relevantes, acompañado por el proyecto de Ley Bases, y que incluye la modificación en el impuesto a las Ganancias, Bienes Personales y Régimen Simplificado para Pequeños Contribuyentes, entre otros.

Un punto relevante a tener en cuenta, es que hasta el 30 de abril se extiende la fecha límite de repatriación de fondos (o blanqueo), para tener rebaja en el impuesto sobre los Bienes Personales.

También incluye la restitución de la cuarta categoría del Impuesto a las Ganancias. De aprobarse esta ley, el mínimo no imponible será de ARS 1.800.000 para los solteros, mientras que para los casados con hijos será de ARS 2.200.000.

El ministro de Economía, Luis Caputo, ya en EE.UU., se reúne hoy con Gita Gopinath sabiendo que se han cumplido las metas fijadas para este trimestre en el programa de Facilidades Extendidas y asumiendo que el board del FMI aprobará el desembolso de casi USD 1.000 M asignados a la octava revisión.

CRESUD colocará hoy ONs Clase XLV en dólares (CCL) a tasa fija a licitar con vencimiento a 28 meses por un monto nominal de hasta USD 10 M (ampliable hasta USD 15 M).

TECPETROL colocará hoy ONs Clase 7 en dólares (MEP) a tasa fija a licitar con vencimiento a 24 meses por un monto de hasta USD 60 M (ampliable hasta USD 120 M).

CREDICUOTAS CONSUMO colocará mañana ONs Serie VII en pesos a tasa variable con vencimiento a 12 meses por un monto nominal de hasta ARS 4.000 M (atribuible hasta ARS 10.000 M).

Hoy se pagará la renta de los bonos AA37, BP28, MRCGO y MRCQO, más el capital e intereses de los títulos AA25 y TB24.

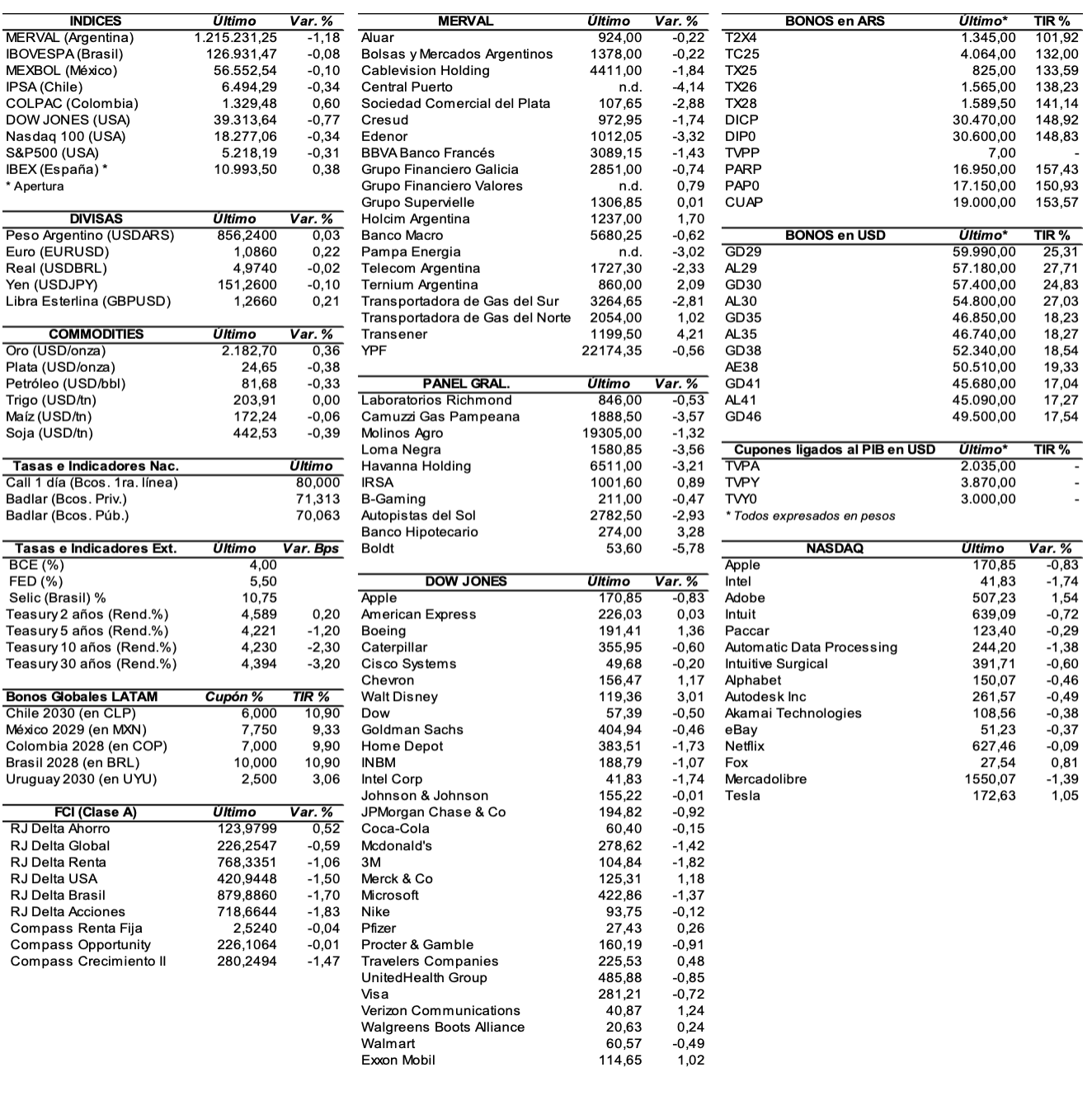

RENTA VARIABLE: El S&P Merval terminó cayendo 2,6% y se ubicó por debajo de los 1.200.000 puntos

El índice S&P Merval perdió el miércoles 2,6% y cerró en los 1.172.353,30 puntos, muy cerca del valor mínimo registrado de manera intradiaria de 1.167.717,18 unidades. Valuado en dólares (al CCL), el principal índice perdió 1,8% y cerró en los 1.098 puntos.

El volumen operado en acciones en ByMA alcanzó los ARS 24.846,4 M, mientras que en Cedears se negociaron ARS 22.996,4 M.

Las acciones más perjudicadas ayer fueron las de: Aluar (ALUA) -6,5%, Ternium Argentina (TXAR) -6,3%, Sociedad Comercial del Plata (COME) -4,3%, Transportadora de Gas del Norte (TGNO4) -4%, y Loma Negra (LOMA) -3,9%, entre las más importantes. Sólo cerraron en alza: Mirgor (MIRG) +3,9% y Bolsas y Mercados Argentinos (BYMA).

En la plaza externa, las acciones argentinas ADRs cerraron ayer con mayoría de bajas. Se destacaron: YPF (YPF) -3,9%, Despegar (DESP) -3,3%, Edenor (EDN) -3%, Central Puerto (CEPU) -2,6%, Telecom Argentina (TEO) -2,5%, entre otras. Subieron: IRSA (IRS) +1%, Ternium (TX) +0,8%, Bioceres (BIOX) +0,2%, Tenaris (TS) +0,1%, y Banco Macro (BMA) +0,1%.

Indicadores y Noticias locales

Los precios mayoristas aumentaron en marzo 5,4% MoM (INDEC)

El nivel general del Índice de precios internos al por mayor (IPIM) registró un aumento de 5,4% MoM y de 330,6% YoY. Esta variación es consecuencia de la suba de 6,2% en los productos nacionales, compensado parcialmente por la baja de 1,7% en los productos importados.

El costo de la construcción de GBA en marzo subió 8,1% MoM (INDEC)

El nivel general del Índice del costo de la construcción (ICC) en el Gran Buenos Aires correspondiente a marzo registró una suba de 8,1% MoM y de 264,9% YoY. Este resultado surge como consecuencia de un alza de 5,0% en el capítulo “Materiales”, 13,9% en el capítulo “Mano de obra” y 4,9% en el capítulo “Gastos generales”.

El Índice Líder creció en marzo 0,92% MoM y cae 14,86% YoY (UTDT)

Según la UTDT, el Índice Líder (IL), que busca anticipar cambios de tendencia en el ciclo económico, creció 0.92% en su versión desestacionalizada durante marzo. La serie tendencia-ciclo cayó 1.85%. En términos interanuales, el Índice Líder cayó 14.86% para la serie desestacionalizada.

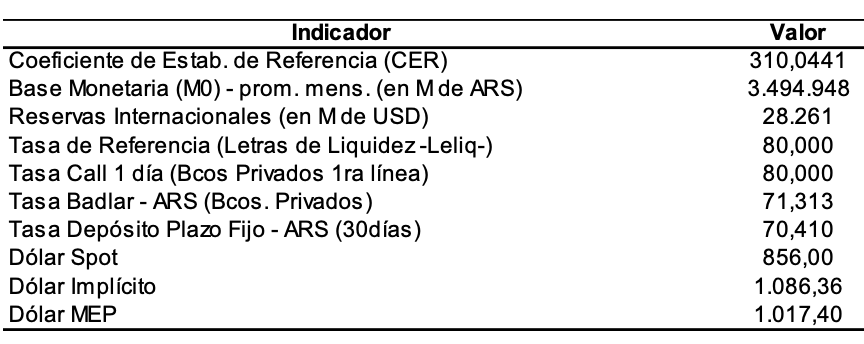

Indicadores monetarios

Las reservas internacionales crecieron USD 108 M y finalizaron en USD 29.466 M.

Tipo de cambio

El dólar contado con liquidación (implícito) cayó ayer ARS 12,83 (-1,2%) y se ubicó en los USDARS 1.062,61, dejando una brecha con la cotización del mayorista de 22,2%. En tanto, el dólar MEP (o Bolsa) perdió ARS 10,47 (-1%) y terminó ubicándose en ARS 1.021,16, marcando un spread con la divisa que opera en el MULC de 17,4%.

El tipo de cambio mayorista aumentó el miércoles ARS 1,00 (+0,1%) y cerró en USDARS 869,50 (vendedor), en un marco en el que el BCRA compró USD 198 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.