Informe Diario 03 de Mayo de 2024

- 03 de mayo de 2024

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL:

Futuros de EE.UU. suben gracias al impulso de Apple; mientras se evalúan en las nóminas no agrícolas.

Los futuros de acciones de EE.UU. suben (Dow Jones +1,31%, S&P 500 +1,11%, Nasdaq +1,54%), mientras se asimilan los resultados de Apple y el último informe mensual sobre el mercado laboral estadounidense.

Las acciones de Apple (AAPL) suben más del 6% en el premarket después de anunciar una recompra de acciones por USD 110 Bn y superar las expectativas en ingresos y ganancias. Amgen (AMGN) sube más de 13% después de publicar ganancias e ingresos mejores de lo esperado.

Las acciones de Coinbase (COIN) caen más de un 4% a pesar que sus ganancias trimestrales superaron las expectativas, ya que la presión provino principalmente de una caída sostenida en los precios de las criptomonedas, mientras que Cloudflare (NET) cae más de13% ante un débil guidance de ingresos para el año completo.

Los tres principales índices cerraron el jueves al alza. El S&P 500 subió un 0,91%, mientras que el Dow Jones ganó un 0,85% y el Nasdaq Composite aumentó un 1,51%.

A pesar del rebote del jueves, los principales índices siguen en camino de terminar la semana en territorio negativo. El S&P 500 ha bajado un 0,7% en lo que va de semana, mientras que el Nasdaq ha caído cerca de 0,6%. El Dow Jones ha perdido un 0,04% en el período.

El informe de nóminas no agrícolas mostró que se ganaron 175.000 empleos en abril, por debajo de los 240.000 empleos esperados. La tasa de desempleo aumentó ligeramente al 3,9%, frente al 3,8% del mes anterior. Los datos salariales también fueron menores de lo esperado, lo que es una señal alentadora para la inflación.

Las principales bolsas de Europa suben, cerrando una semana ampliamente negativa dominada por los resultados corporativos. El Stoxx 600 sube 0,37%.

El índice DAX de Alemania gana 0,40%, el CAC 40 de Francia sube 0,51%, mientras que el FTSE 100 del Reino Unido registra expansión de 0,49%.

Los mercados en Asia cerraron mixtos. El índice ponderado de Taiwán subió un 0,53% para cerrar en 20.330,32, mientras que el índice Hang Seng de Hong Kong añadió un 1,48% en la última hora de negociación.

Los mercados bursátiles de Japón y China continental estuvieron cerrados por días festivos.

El rendimiento de los Treasuries a 10 años de EE.UU. baja a 4,49%, mientras se asimilan datos del mercado laboral que podrían dar señales sobre el estado de la economía.

El rendimiento del bono a 10 años de Alemania baja, en línea con los Treasuries norteamericanos.

El petróleo sube, pero se encamina hacia fuertes pérdidas esta semana debido a la incertidumbre sobre la demanda, los robustos inventarios en EE.UU. y la disminución de las tensiones en Medio Oriente.

El oro sube, alejandose de su nivel más bajo en cuatro semanas, ante los datos de nóminas no agrícolas de EE.UU.

La soja sube, luego que varios contrato futuros establecieran mínimos ya que las entregas contra mayo fueron compensadas por paradas comerciales.

El dólar (índice DXY) baja, cayendo a sus niveles más bajos en tres semanas, mientras se espera el informe mensual de empleo que podría influir en las perspectivas de tasas de interés.

La libra sube, luego que el PMI de servicio del Reino Unido mostró un aumento a 55,9 puntos en abril, ofreciendo al Banco de Inglaterra espacio para retrasar recortes en las tasas de interés.

NOTICIAS CORPORATIVAS

APPLE (AAPL) anunció una recompra de acciones de USD 110 Bn y superar las expectativas tanto en ingresos como en beneficios. Las ganancias del segundo trimestre fiscal de AAPL alcanzaron los USD 1,53 por acción, mientras que los ingresos fueron de USD 90,75 Bn. Esto superó las estimaciones de los mercados, que preveían ganancias de USD 1,50 por acción con ingresos de USD 90,01 Bn.

EXPEDIA (EXPE) registró un superávit en los ingresos del primer trimestre, que llegaron a los USD 2,89 Bn, superando las estimaciones de los mercados de USD 2,81 Bn.

AMGEN (AMGN) registró ganancias ajustadas de USD 3,96 por acción en ingresos de USD 7,45 Bn en el primer trimestre. Los mercados esperaban ganancias de USD 3,87 por acción e ingresos de USD 7,44 Bn. AMGN también anunció que llevaría su medicamento inyectable para la obesidad a un ensayo de fase 3.

FORTINET (FTNT) reportó ganancias ajustadas de USD 0,43 por acción e ingresos de USD 1,35 Bn en el primer trimestre, mientras que los mercados habían previsto USD 0,38 por acción e ingresos de USD 1,34 Bn.

BLOCK (SQ) informó ganancias ajustadas de USD 0,85 por acción en ingresos de USD 5,96 Bn en el primer trimestre. Estos resultados superaron las estimaciones de los mercados, que preveían ganancias de USD 0,72 por acción e ingresos de USD 5,82 Bn.

CLOUDFLARE (NET) registró ganancias ajustadas de USD 0,16 por acción en ingresos de USD 379 M, mientras que las estimaciones del consenso llamaban a ganancias de USD 0,13 por acción e ingresos de USD 373 M.

SVB FINANCIAL (SIVBQ) anunció que llegó a un acuerdo definitivo para vender su división de capital riesgo, SVB Capital, a una entidad respaldada por Brookfield Asset Management y Patrimonio de las Secuoyas.

CBRE A (CBRE) registró un EPS del 1°T24 de USD 0,78, USD 0,09 mejor que la estimación del mercado de USD 0,69. Los ingresos del trimestre ascendieron a USD 7.940 M, frente a la estimación de consenso de USD 7.940 M.

HERSHEY (HSY) reportó un EPS del 1°T24 de USD 3,07, USD 0,31 mejor que la estimación del mercado de USD 2,76. Los ingresos del trimestre ascendieron a USD 3.250 M, frente a la estimación de consenso de USD 3.110 M.

INDICADORES MACRO GLOBALES Y DE POLÍTICA MONETARIA

EUROPA: La tasa de desempleo en la Eurozona se mantuvo en un récord mínimo del 6,5% en marzo de 2024, igual que en los tres meses anteriores y en línea con las expectativas del mercado. Entre las principales economías, España continúa reportando la tasa de desempleo más alta, con un 11,7%, seguida por Francia con un 7,3% e Italia con un 7,2%.

ASIA: Las ventas minoristas en Singapur aumentaron un 2,7% YoY en marzo de 2024, mucho más débiles que el 8,6% en el mes anterior. En términos mensuales ajustados estacionalmente, el comercio minorista cayó un 1,0%, la mayor caída en seis meses, revirtiendo una ganancia revisada al alza del 3,1% en febrero.

BRASIL: El Índice PMI Manufacturero de S&P Global en Brasil aumentó a 55,9 puntos en abril de 2024, indicando una fuerte expansión por cuarto mes consecutivo, una mejora notable respecto al nivel de marzo de 53,6, y marcando el nivel más alto desde julio de 2021.

CHILE: En marzo de 2024, el índice de actividad económica aumentó un 0,8% YoY, desacelerándose desde un incremento del 4,5% en el mes anterior. En términos ajustados estacionalmente, la actividad económica se contrajo un 0,7% mensual, frente a un crecimiento del 0,8% en febrero.

MÉXICO: El Índice PMI Manufacturero de S&P Global en México cayó 1,2 puntos respecto al mes anterior para ubicarse en 52,2 puntos en abril de 2024. Aunque esta disminución fue sustancial, marcó el séptimo mes consecutivo de mejora en las condiciones operativas de la manufactura, demostrando resistencia frente a las tasas de interés restrictivas del Banco de México (Banxico).

ARGENTINA

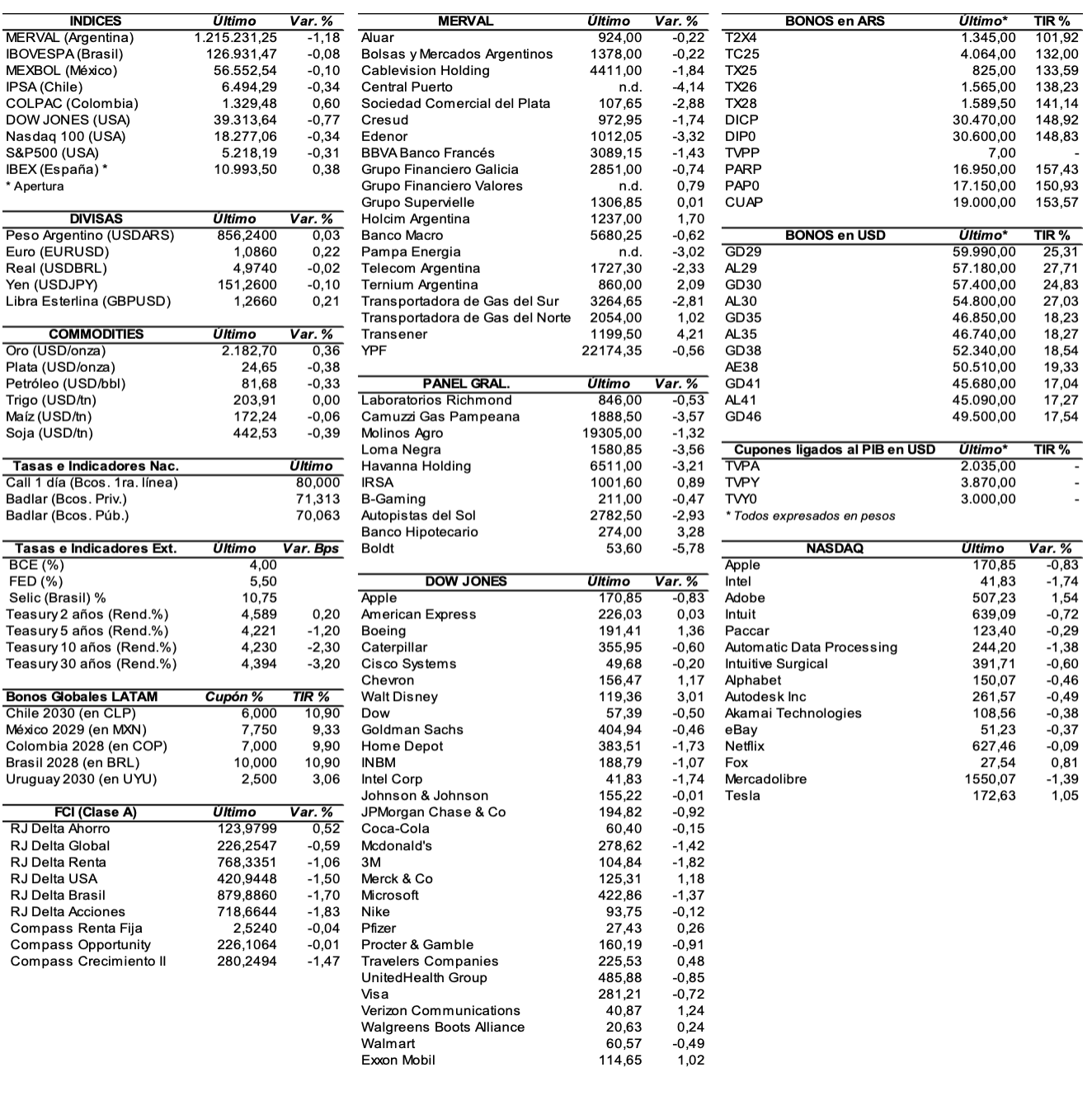

RENTA FIJA: Sorpresiva baja de tasas por parte del BCRA, ante caída de expectativas de inflación. Bonos en dólares cerraron con precios dispares.

Los bonos en dólares cerraron el jueves con precios dispares, tanto a nivel local como en el exterior, en un marco en el que los inversores esperan un avance en la aprobación de la Ley Bases y el paquete fiscal, proyectos que deberán pasar duras negociaciones en el Senado. El riesgo país se incrementó el jueves 12 unidades (+1%) y se ubicó en 1236 puntos básicos.

Los bonos en pesos ajustables por CER mostraron mayoría de alzas, donde sobresalieron el TX25 +3,4%, el CUAP +3%, el TX28 +2,1%, el T2X4 +2%, el T4X4 +1,9%, y el PARP +1,8%. Sin embargo, algunos bonos cerraron en baja: el T5X4 -1,7%, el DICP -1,3%, el T6X4 -0,5, el T2X5 -0,2%, y el TC25 -0,1%.

Tras haber conseguido la media sanción en la Cámara Baja el pasado martes, el Gobierno ingresó ayer la Ley Bases y el paquete fiscal al Senado. Se espera que el debate en comisiones pueda empezar la semana que viene, con el objetivo de acelerar los tiempos y que ambos proyectos se puedan tratar en el recinto previo al Pacto de Mayo.

Sorpresivamente el BCRA bajó nuevamente la tasa de interés en 10 puntos porcentuales, al reducirla desde el 60% al 50%.

Tras estos cambios, la nueva tasa mensual del plazo fijo se ubicará en 4,2%, mientras que previamente se posicionaba en 5% y frente a una inflación mensual que se estima, según privadas, que en abril vuelva a ubicarse en un dígito. En tanto, la Tasa Efectiva Anual (TEA) de los Pases ahora pasó del 79,6% al 64,8% frente a una inflación interanual que se estima en 189,4%, según el REM.

Por otro lado, el BCRA decidió aumentar los coeficientes de encaje sobre los saldos en cuentas a la vista remuneradas de Fondos Comunes de Inversión (FCI) de money market en 5 puntos porcentuales (pp), pasando de 10% a 15%. Esto implicaría un rendimiento para FCI y billeteras de alrededor de 35% TNA. El Central también dispuso aplicar el mismo coeficiente de encaje, de 15%, a las cauciones bursátiles pasivas que tomen las entidades financieras que tengan un plazo residual de hasta 29 días.

INVERSORA JURAMENTO colocó hoy ONs Clase IV en pesos a tasa Badlar más un margen de corte de 500 bps y con vencimiento el 3 de mayo de 2025, por un monto nominal de ARS 30.000 M.

Hoy se abonará la renta de los títulos DSCBO, NLCEO y TN60O, más el capital e intereses del DSCAO.

RENTA VARIABLE: El S&P Merval arrancó mayo con una suba de 3,5%. MercadoLibre (MELI) ganó en el 1ºT24 USD 344 M.

El índice S&P Merval mostró una suba ayer de 3,5% y cerró en los 1.369.673,99 puntos, y quedó prácticamente en los valores máximos registrados de manera intradiaria. Valuado en dólares (al CCL), el principal índice subió 1,6% y cerró en los 1.225 puntos. El volumen operado en acciones alcanzó los ARS 716,8 M, en tanto en Cedears se negociaron ARS 975,8 M.

Las acciones que mejor comportamiento tuvieron el jueves fueron las de: Transportadora de Gas del Sur (TGSU2) +7,7%, Pampa Energía (PAMP) +7,4%, Grupo Supervielle (SUPV) +6,1%, Banco Macro (BMA) +5,8%, y Telecom Argentina (TECO2) +5,1%, entre las más importantes. Sólo cerró en baja la acción de Grupo Financiero Valores (VALO), que cayó 1,2%.

En el exterior, las acciones argentinas ADRs cerraron el jueves con mayoría de alzas. Sobresalieron: MercadoLibre (MELI) +3,4%, Banco Macro (BMA) +2,6%, Pampa Energía (PAM) +2,6%, Despegar (DESP) +2,6%, y Loma Negra (LOMA) +2,3%, entre otras. Cayeron: Ternium (TX) -5,2%, Grupo Financiero Galicia (GGAL) -1,5%, Adecoagro (AGRO) -1%, BBVA Banco Francés (BBAR) 0,8%, Vista Energy (VIST) -0,8%, y Telecom Argentina (TEO) -0,4%.

MERCADOLIBRE (MELI) reportó en el 1ºT24 una ganancia neta de USD 344 M, mostrando un aumento interanual de 71%. Los ingresos de la compañía alcanzaron los USD 4.330 M, creciendo respecto al 1ºT23 un 36%. El mercado esperaba ingresos por USD 3.940 M. La utilidad operativa de MELI alcanzó en el 1ºT24 los USD 528 M, aumentando en forma interanual un 29%.

Indicadores y Noticias locales

Los precios de las exportaciones descendieron 8,1% YoY en el 1°T24 (INDEC)

En el 1°T24, el Índice de precios de las exportaciones descendió 8,1% YoY, por lo que marcó el quinto registro trimestral de sucesivas caídas interanuales. El Índice de precios de las importaciones bajó 5,4% YoY, y acumuló cuatro trimestres de caídas en la comparación YoY. El Índice de los términos del intercambio exhibió un deterioro de 2,9% YoY.

La recaudación tributaria bajó en abril 13% en términos reales (AFIP)

Según los datos informados por la AFIP, La recaudación de impuestos alcanzó ARS 8.670,67 Bn en abril, con una variación YoY de 239,6%, es decir, una baja del 13% en términos reales.

El Gobierno fijó un salario mínimo de ARS 234.000 desde mayo

El Gobierno ordenó incrementar el Salario Mínimo, Vital y Móvil desde los ARS 202.800 que se habían fijado en marzo a ARS 234.000 que rige a partir del 1 de mayo, debido a la falta de acuerdo en la reunión del Consejo del Salario. Dicho aumento representa un 15,4%.

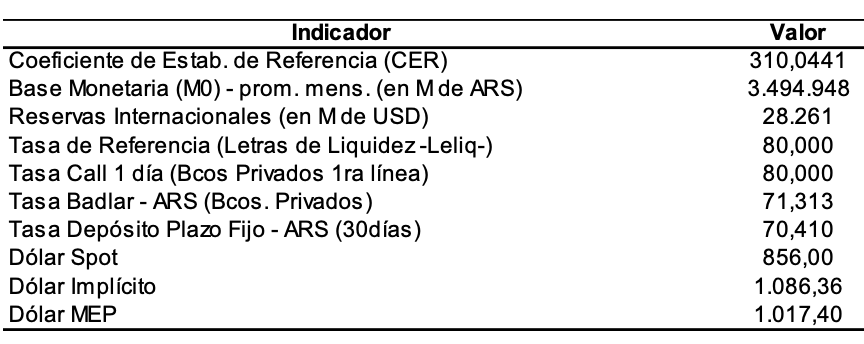

Indicadores monetarios

Las reservas internacionales crecieron ayer USD 614 M y finalizaron en USD 28.189 M.

Tipo de cambio

El dólar contado con liquidación (implícito) subió el jueves ARS 28,34 (+2,6%) y se ubicó en los USDARS 1.120,29, dejando una brecha con la cotización del mayorista de 27,6%. Mientras que el dólar MEP (o Bolsa) ganó ARS 23,67 (+2,3%) y terminó ubicándose en ARS 1.064,56, marcando un spread con la divisa que opera en el MULC de 21,2%.

En tanto, el tipo de cambio mayorista subió ayer ARS 1,50 (+0,2%) y cerró en USDARS 878 (vendedor), en un marco en el que el BCRA compró USD 161 M.

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.