Informe Diario 26 de Abril de 2021

- 26 de abril de 2021

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL

Futuros de EE.UU. operan dispares, al inicio de una semana de importantes eventos

ESTADOS UNIDOS

Los futuros de acciones de EE.UU. operan esta mañana dispares (S&P 500 -0,1%, Dow Jones +0,1%, Nasdaq -0,4%), ya que los inversores se preparan para el inicio de una de las semanas más importantes de la temporada de ganancias del primer trimestre. Además, tendrán lugar la reunión de la Fed, el detalle del “Plan de las familias estadounidenses” del presidente Biden y los datos de inflación.

Aproximadamente un tercio del S&P 500 está programado para presentar sus resultados trimestrales esta semana. Entre las tecnológicas presentarán Apple, Microsoft, Amazon y Alphabet. También lo harán Boeing, Ford y Caterpillar que acusarán el aumento de los precios de los materiales y el transporte.

Aumentarían los pedidos de bienes duraderos en marzo.

Las principales bolsas de Europa operan estables, mientras el sentimiento del mercado en la región podría verse afectado por los eventos económicos y la presentación de resultados corporativos en EE.UU. Los operadores estarán atentos a las señales sobre si la Fed está preocupada por la perspectiva de un aumento de la inflación.

Los operadores en Europa analizan los informes de resultados del primer trimestre de la región presentados hoy, entre ellos Philips, Pearson y Michelin.

Las expectativas empresariales y el índice Ifo de confianza empresarial de Alemania se mantuvieron estables en abril.

Los mercados en Asia cerraron dispares. Los inversores monitorean la situación del coronavirus en India a medida que los casos continúan aumentando, con más de 350.000 nuevas infecciones diarias registradas ayer.

La administración de Biden pondrá a disposición las materias primas necesarias para la producción de la vacuna de la India, después de que Gran Bretaña, Francia y Alemania también se comprometieran a ayudar al país.

Mejoró el indicador económico adelantado de Japón.

El dólar (índice DXY) opera con sesgo bajista, en medio de especulaciones de que la Fed evitaría reducir las compras de bonos en la reunión de política monetaria que celebrará esta semana.

El euro registra un leve retroceso tras alcanzar un máximo de casi dos meses, después de que los recientes datos de Alemania reforzaran las esperanzas de una recuperación económica más sólida.

La libra esterlina muestra un incremento, mientras se sostiene el ritmo de vacunación contra el coronavirus y mejoran las perspectivas económicas por el relajamiento de las restricciones sociales en el Reino Unido.

El petróleo WTI opera con pérdidas, por temores a que los crecientes casos de Covid-19 en India reduzcan la demanda de combustible en el tercer mayor importador de petróleo del mundo.

El oro se mantiene estable, sostenido por un dólar más débil antes de la reunión de la Fed esta semana y por la menor demanda de activos de riesgo ante los crecientes casos de Covid-19 en Asia.

La soja registra un avance, alcanzando máximos de 8 años, impulsada por la sólida demanda de China, la menor producción de Brasil por la sequía y un posible aumento de impuestos a las exportaciones en Argentina.

Los rendimientos de los Treasuries estadounidenses se mantienen estables, con la atención de los inversores puesta en la reunión de política monetaria de la Fed y en los datos de inflación de esta semana.

Los rendimientos de los bonos europeos muestran un leve sesgo alcista, en línea con los US Treasuries.

CORPORATIVAS

APPLE (AAPL) Ha sido demandada y acusada en Nueva York de exagerar las capacidades de resistencia al agua de sus smartphones. La demanda presentada en el Tribunal de Distrito de Estados Unidos para el Distrito Sur de Nueva York alega que las afirmaciones de resistencia al agua de la empresa dirigida por Tim Cook están “insuficientemente calificadas en la explicación de las cláusulas de exención de responsabilidad”.

ALLFUNDS (ALLFG): La plataforma de distribución de fondos, que debutó en la Bolsa de Ámsterdam, sube un 1,2% en su segunda jornada, lo que eleva su capitalización bursátil por encima de los 8.800 millones de euros.

LATAM

ECUADOR Retorna la autonomía técnica a su banco central. El ministro de Economía, Mauricio Pozo, aseguró que la nueva ley que prohíbe al banco central utilizar sus reservas para financiar gasto público ayudará a cubrir un importante desfase del balance de la entidad en el largo plazo y a cumplir el acuerdo con el Fondo Monetario Internacional (FMI).

MÉXICO: La tasa de evasión sobre el Impuesto sobre la Renta de Personas Físicas (IRPF) es de 18,7%; una proporción que genera pérdidas de ingresos tributarios equivalentes al 0,8% del Producto Interno Bruto (PIB), revelaron la Organización para la Cooperación y el Desarrollo Económicos (OCDE); la Comisión Económica para América Latina y el Caribe (Cepal), así como el Banco Interamericano para el Desarrollo (BID).

PERÚ: La incertidumbre electoral lleva al sol a su mínimo histórico. La moneda peruana cayó por sexta jornada consecutiva y cerró las operaciones en un mínimo histórico, en una semana en la que se difundieron sondeos que dieron ventaja al socialista Pedro Castillo para el balotaje presidencial de junio.

ARGENTINA

RENTA FIJA: PBA volvió a extender el plazo de la oferta de canje hasta el 7/5. PAE coloca hoy ONs en dólares.

Los bonos en dólares se manifestaron en la semana con ganancias (en promedio), en parte por compras de oportunidad en un contexto de elevados rendimientos, y atentos a las negociaciones con el FMI y el Club de París. Pero de todos modos, creemos que la mejora de los soberanos no es firme debido a las preocupaciones sobre el desarrollo de la economía doméstica en medio de restricciones a la movilidad en una segunda ola de Covid-19.

El viernes vence el actual DNU en medio de diferencias entre Nación y Ciudad por la presencialidad en las aulas. En este sentido, el Gobierno deberá definir en estos días sobre la continuidad de las restricciones ante esta segunda ola de coronavirus. Según la prensa, en el gobierno porteño admiten que endurecerán los controles, pero que las clases presenciales en el distrito se mantendrán.

El riesgo país se ubicó en los 1578 puntos básicos, disminuyendo en la semana -1,4% (-23 unidades).

Los bonos en pesos (en especial los ligados al CER) manifestaron una nueva semana de ganancias, impulsados en gran parte por la elevada cifra de inflación de marzo conocida la semana pasada, la cual genera altas expectativas para los próximos meses. Además de haber recibido el impulso de la positiva licitación de Letras y Bonos del Tesoro por una cifra mayor a la esperada.

La PROVINCIA DE BUENOS AIRES volvió a extender la fecha de aceptación de la oferta de canje para reestructurar su deuda en dólares, por decimoquinta vez en un año, hasta el 7 de mayo.

PAN AMERICAN ENERGY (PAE) logró canjear en efectivo sus ONs en dólares emitidas bajo ley extranjera, con cupón de 7,875% y con vencimiento en mayo de este año, por un monto nominal de USD 90,8 M, el cual representa un 54,6% del total de las ONs en circulación.

La compañía además licitará hoy ONs Clase XII en dólares, a 5. 6 o 7 años, por un monto de hasta USD 50 M (ampliable hasta USD 150 M). Estas ONs devengarán intereses en forma semestral y amortizarán en dos o más cuotas semestrales a partir del mes 48. Hasta un 25% de los bonos pueden suscribirse en dólares en poder de inversionistas en Argentina. Citibank es el único organizador.

Por su parte, la jueza Loretta Preska de la Corte del Distrito Sur de Nueva York, aceptó el cronograma propuesto Argentina y por una serie de fondos liderados por Aurelius Capital Master, estableciendo una serie de fechas para el juicio civil en curso por los cupones ligados al PIB. En el cronograma ofrecido, las partes acordaron iniciar un largo proceso de descubrimiento antes del juicio, que ahora está programado para comenzar durante el 3ºT22.

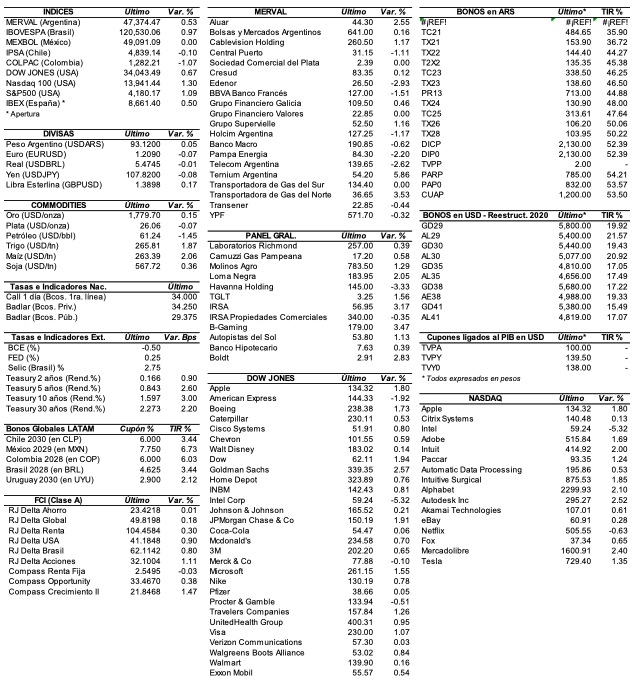

RENTA VARIABLE: El S&P Merval bajó por segunda semana consecutiva, perdiendo 0,6%

El mercado local de acciones cerró la rueda del viernes con una ligera suba, pero cerró su segunda semana en baja en un contexto de elevada incertidumbre inversora en medio de una generalizada reducción de actividad por las restricciones implementadas por el Gobierno ante el avance de la segunda ola de Covid-19. De esta forma, el índice S&P Merval bajó en las últimas cinco ruedas 0,6% ubicándose en los 47.374,47 puntos, tras registrar un máximo valor semanal de 48.299 unidades y un mínimo de 46.507 puntos.

El volumen operado en acciones en BYMA alcanzó en la semana los ARS 3.379,4 M, marcando un promedio diario de ARS 675,9 M. en tanto, en Cedears se negociaron en el mismo período ARS 8.673,3 M, dejando un promedio diario de ARS 1.734,7 M. Las acciones que más cayeron fueron las de: Telecom Argentina (TECO2) -7,3%, Mirgor (MIRG) -4,4%, y Pampa Energía (PAMP) -3,9%, entre la más importantes. Sin embargo, terminaron en alza: Transportadora de Gas del Norte (TGNO4) +12,9%, Ternium Argentina (TXAR) +7,3% y Grupo Supervielle (SUPV) +4,6%, entre otras.

En el exterior, las acciones argentinas ADRs terminaron la semana con precios dispares. Sobresalieron al alza: Despegar (DESP) +5,1%, Grupo Supervielle (SUPV) +4,7%, Vista Oil & Gas (VIST) +3,5%, Bioceres (BIOX) +2,5%, y Globant (GLOB) +2,3%, entre otras. Mientras que cerraron en baja: Telecom Argentina (TEO) -9,2%, IRSA Propiedades Comerciales (IRCP) -6,3%, YPF (YPF) -5,3%, Pampa Energía (PAM) -4,9%, y BBVA Banco Francés (BBAR) -3,8%, entre las más importantes.

Indicadores y Noticias locales

Producción de PyMEs industriales subió en marzo 13,0% YoY

De acuerdo a la CAME, la producción de las pymes industriales registró una suba 13,0% YoY en marzo, siendo el cuarto mes consecutivo de crecimiento interanual. Es importante comenzar a ver el rebote desde los meses donde la actividad tocó pisos tan bajos. Igualmente, la producción se ubica aún 19,5% debajo de los niveles pre-pandemia (marzo 2019). Con ese resultado, en el primer trimestre del año la industria manufacturera pyme creció 3,9% frente al mismo período del año pasado, pero está 6,4% debajo del primer trimestre de 2019.

Producción de acero se incrementó 47,9% YoY en marzo (CAA)

Según la Cámara Argentina del Acero (CAA), la producción de acero crudo marcó en marzo una suba de 47,9% respecto a igual mes de 2020, al registrar un volumen de 423.400 toneladas, mientras que frente a febrero de 2021 aumentó 28,0%. Por su parte, la producción de hierro primario en marzo fue de 237.100 toneladas, resultando 3,5% inferior a la de febrero (245.600 toneladas) y 1,2% mayor a la de marzo de 2020 (234.200 toneladas).

Índice de Confianza en el Gobierno fue de 1,73 en marzo

De acuerdo a la UTDT, el Índice de Confianza en el Gobierno (ICG) en abril fue de 1,73 puntos, es decir, registró una caída de 2,9% MoM. En términos interanuales el índice disminuyó 47%. El actual nivel de confianza es 12% inferior al de la última medición del gobierno de Mauricio Macri, correspondiente a diciembre de 2019, y 25% inferior al ICG del primer mes completo del gobierno de Alberto Fernández (enero 2020).

Índice de costos metalúrgicos se incrementó 19,7% en el 1°T21

De acuerdo a ADIMRA, el nivel general del índice de costos metalúrgicos (ICM) acumuló un incremento de 19,7% en el 1°T21. Teniendo en cuenta la variación con respecto al primer trimestre de 2020 el ICM presentó un aumento de 53,2%. El ICM permanece por encima del Índice de Precios al Consumidor (IPC), reflejando que en los últimos dos años los costos metalúrgicos aumentaron más que los precios al consumo. Esta tendencia se profundizó durante el primer trimestre de 2021, donde el IPC presentó un aumento del 13,0%, mientras que el ICM incrementó un 19,7%.

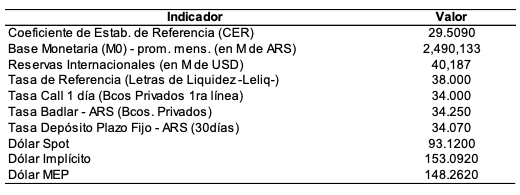

Indicadores monetarios

Las reservas internacionales crecieron en la semana USD 178 M y finalizaron el viernes USD 40.256 M.

Tipo de cambio

Los dólares financieros terminaron la semana en alza ante la cobertura por parte de inversores institucionales, cuando el sector agroindustrial encara la parte final de las liquidaciones de su cosecha gruesa en medio de un fuerte impacto sanitario por el avance del coronavirus.

En este sentido, el dólar contado con liquidación (implícito) avanzó en la semana ARS 1,17 (+0,8% y se ubicó en los ARS 153,15, dejando una brecha con la divisa que opera en el MULC de 64,5%. En tanto, dólar MEP (o Bolsa) subió en las últimas cinco ruedas ARS 4,65 (+3,2%) a ARS 148,36, marcando un spread de 59,3%.

En el segmento mayorista, la divisa aumentó 31 centavos en la semana cerrando en ARS 93,12 (para la punta vendedora), mostrando la suba más baja desde octubre de 2020 y en un contexto en el que el BCRA compró en las últimas cinco ruedas unos USD 400 M. En lo que va de abril, la entidad monetaria acumuló adquisiciones por USD 1.330 M.

Y Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.