Informe Diario 04 de Mayo de 2021

- 04 de mayo de 2021

- Posted by: Administrador

- Categoría: Economics, Finance & accounting, Informe diario, informes economiocos

www.maxintavalores.com opere online, consulte sus inversiones, precios e informes.

GLOBAL

Futuros de EE.UU. operan dispares, mientras se reducen las restricciones

ESTADOS UNIDOS

Los futuros de acciones de EE.UU. operan esta mañana dispares (S&P 500 -0,1%, Dow Jones +0,1%, Nasdaq -0,4%), después de un sólido comienzo de las operaciones para mayo. Las acciones beneficiarias de la reapertura económica lideran las subas. Los estados continúan relajando las restricciones en medio de los avances en el ritmo de la vacunación.

El gobernador de Nueva York, Andrew Cuomo, anunció que la mayoría de las restricciones se levantarán en Nueva York, Nueva Jersey y Connecticut, mientras que el servicio de metro se reanudará las 24 horas en la ciudad a finales de este mes. Asimismo, el gobernador de Florida, Ron DeSantis, firmó una orden ejecutiva que suspende de inmediato las restricciones de salud en el estado.

Cayó fuertemente el índice PMI Markit manufacturero de abril. Se conocerán el saldo comercial de marzo, junto con las exportaciones e importaciones.

Las principales bolsas de Europa operan con leves subas, mientras los inversores monitorean las perspectivas de recuperación económica global y una nueva ronda de ganancias corporativas, contrarrestando la tendencia observada en el resto del mundo.

Hoy presentaron resultados trimestrales Infineon, Deutsche Post DHL Group, Siemens Energy y Saudi Aramco. El banco central de Rusia anuncia su decisión sobre las tasas de interés.

Mejoró el índice PMI Markit manufacturero del Reino Unido en abril.

Los mercados en Asia cerraron dispares, cuando los mercados de China, Tailandia y Japón estuvieron cerrados por vacaciones, siguiendo la tendencia poco clara en el pre-market de Wall Street. El Banco de la Reserva de Australia anunció su decisión de mantener su política monetaria actual, incluida la tasa de interés en 0,1%.

Asimismo, los inversores también monitorean la situación de Covid-19 en India, que muestra pocas señales de estabilización. La OMS dijo que uno de cada tres nuevos casos de coronavirus a nivel mundial se informan allí.

El dólar (índice DXY) opera con fuertes subas, al tiempo que las señales de aceleración económica en EE.UU. impulsan a la divisa.

El euro registra pérdidas, como contrapartida de la suba del dólar, cuando las expectativas de sólidas cifras de empleo en EE.UU. esta semana podrían impulsar subas de los rendimientos de los Treasuries.

La libra esterlina muestra un retroceso, aun cuando las compras de activos absorben la atención de los inversores a la espera de la reunión del Banco de Inglaterra el jueves, así como una mejora de su perspectiva económica.

El petróleo WTI opera con fuertes subas, después de que EE.UU. y la Unión Europea relajaran los bloqueos, compensando las preocupaciones sobre la demanda de combustible por el aumento de casos de Covid-19 en India.

El oro cae desde su máximo de 2 meses, debido a la presión ejercida por un dólar más fuerte antes de la publicación de una importante cantidad de datos económicos y laborales de EE.UU.

La soja registra ganancias, mientras la siembra en EE.UU. se completó en un 24%, en comparación con las estimaciones de un 25%, llevando a la cotización a alcanzar máximos de 8 años.

Los rendimientos de los Treasuries estadounidenses se mantienen estables, aun después de que varios estados aliviaron aún más las restricciones al coronavirus.

Los rendimientos de los bonos europeos no registran cambios significativos, en línea con los US Treasuries.

CORPORATIVAS

APPLE (AAPL) ha llevado a cabo una oleada de adquisiciones en los últimos años, a razón de una empresa cada 3 o 4 semanas, pero el gigante tecnológico ha completado estos acuerdos de forma “pequeña y silenciosa”.

TESLA (TSLA): Elon Musk, CEO, ha restado importancia al papel que desempeñó el CEO de Lucid Motors, Peter Rawlinson, en su compañía anteriormente, afirmando que este “nunca” fue ingeniero jefe en Tesla. Musk afirmó en Twitter que Rawlinson se unió a Tesla solo después de que se fabricara el prototipo del Model S y que se fue de la compañía antes de que “las cosas se pusieran difíciles”.

LATAM

BRASIL: La balanza comercial registró un superávit de US$ 10.349 millones en abril, informó el Ministerio de Economía, bajo la estimación que apuntaba a un saldo positivo de USD 11.404 millones para el periodo. Las exportaciones en abril ascendieron a USD 26.481 millones, mientras que las importaciones fueron de USD 16.132 millones.

COLOMBIA: El ministro de Hacienda, Alberto Carrasquilla, renunció luego de que el Gobierno retiró del Congreso un polémico proyecto de reforma fiscal, en medio del rechazo generalizado de los partidos políticos y protestas en las calles que dejaron varios muertos y cientos de heridos. La moneda y la deuda pública se desvalorizaron por la incertidumbre tras el retiro del proyecto de ley, clave para que el país asegure su sostenibilidad financiera.

ARGENTINA

RENTA FIJA: El Gobierno licitará mañana Letras del Tesoro en pesos por ARS 6.000 M

El Ministerio de Economía licitará el miércoles Ledes, Lepase y Lecer por un monto mínimo a licitar de hasta ARS 6.000 M (ampliable hasta el monto máximo autorizado).

Se trata de la reapertura de las Letras del Tesoro en pesos a descuento (Lede) con vencimiento el 30 de julio (S30L1) por un monto nominal de hasta ARS 1.000 M, la reapertura de la Letra en pesos a tasa Badlar más margen de 225 bps (Lepase) con vencimiento el 30 de julio (SL301) por un monto nominal de hasta ARS 1.000 M

La recepción de ofertas comenzará a las 10 horas y finalizará a las 15 horas de mañana miércoles 5 de mayo (T). La liquidación de los títulos será el viernes 7 de mayo (T+2).

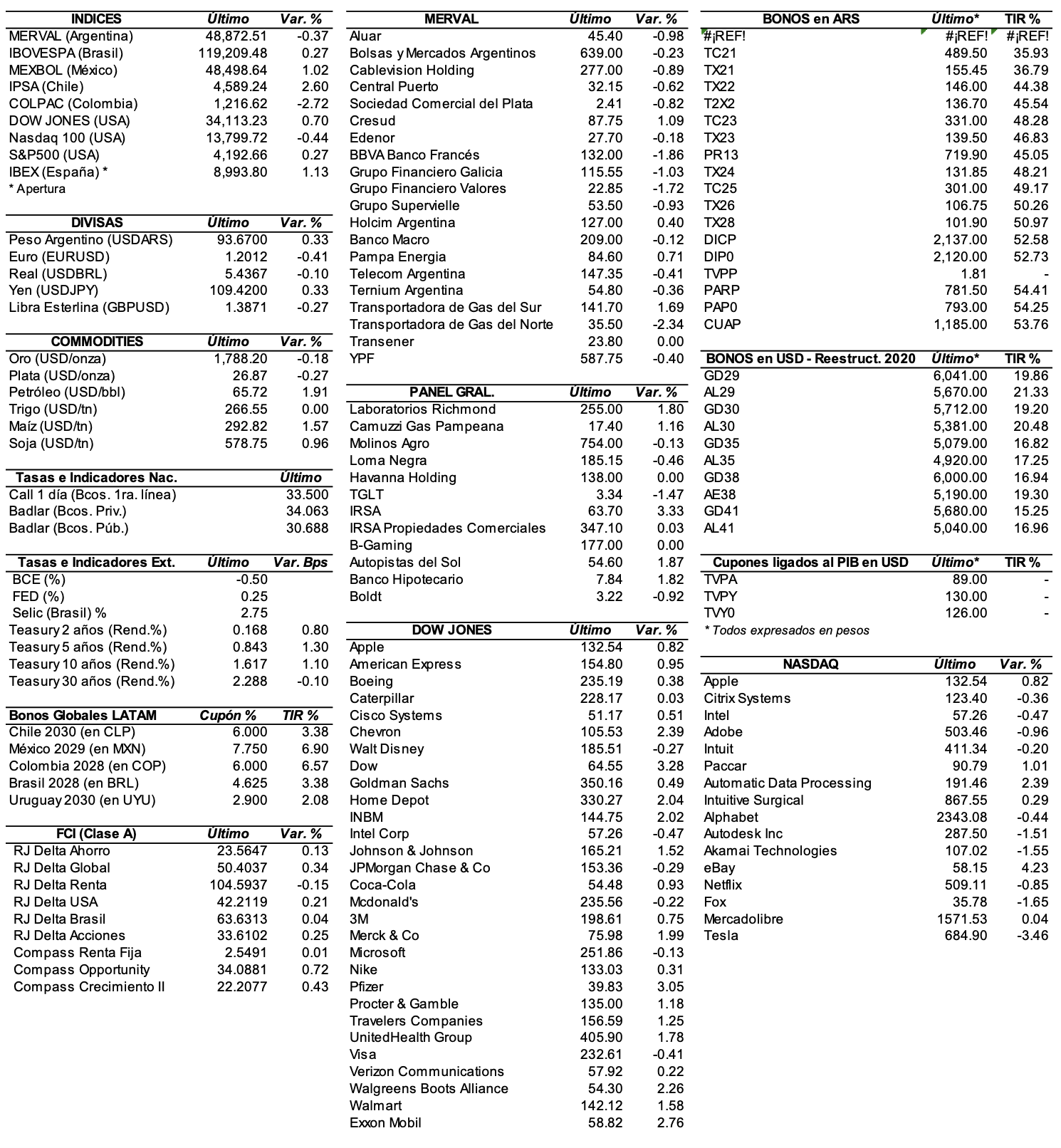

Los bonos en dólares terminaron la rueda del lunes en baja, después de la recuperación parcial que manifestaron durante el mes de abril, en medio de las lentas negociaciones con el FMI y el Club de París, pero además frente a la incertidumbre política que genera la disyuntiva entre el Ministro de Economía Martín Guzmán y el Subsecretario de Energía Eléctrica Federico Basualdo.

A esto se suma el enfrentamiento judicial entre el Gobierno y la Ciudad de Buenos Aires por la presencialidad en los colegios, en momentos en que se espera para hoy el inminente pronunciamiento de la Corte Suprema sobre tal disputa (según la prensa fallaría a favor de CABA).

En este sentido, el riesgo país medido por el EMBI+Argentina se incrementó ayer 0,3% y se ubicó en los 1556 puntos básicos.

Los títulos emitidos bajo ley extranjera fueron los más afectados. El GD30 mostró una baja de 0,6%, el GD46 cedió 0,9% y el GD41 -0,9%. En tanto, los emitidos bajo ley local manifestaron ganancias: el AL41 subió 1,1%, el AL35 +1% y el AL30 +0,3%.

Los inversores también seguirán de cerca el pago de USD 300 M que el Gobierno hará al FMI y los USD 2.500 M del vencimiento con el Club de Paris, aunque con este hay dos meses de gracia antes de entrar en una cesación de pagos.

Los bonos en pesos ajustables por CER cerraron en baja. Según el índice de bonos del IAMC los títulos de corta duration perdieron en promedio -0,2%, mientras que los más largos cayeron 0,5% en promedio.

RENTA VARIABLE: Tras la suba del mes pasado, el S&P Merval inició mayo en baja

Tras la ganancia de 2,2% observada en el mes de abril, el mercado local de acciones arrancó mayo en baja en un marco de tensiones políticas e incertidumbre sobre el futuro económico en medio de una fuerte segunda ola de Covid-19. En este sentido, el índice S&P Merval perdió el lunes 0,4% y se ubicó en los 48.872,51 puntos, muy cerca a los valores mínimos registrados durante la jornada.

El volumen operado en acciones en BYMA alcanzó en el inicio de la semana los ARS 822,5 M, cifra que superó el promedio diario de la semana pasada e inclusive del mes de abril. En Cedears se negociaron ayer ARS 1.961,4 M, también por sobre el promedio diario de la semana anterior y de abril.

Las acciones más afectadas fueron las de: Transportadora de Gas del Norte (TGNO4) -2,3%, BBVA Banco Francés (BBAR) -1,9%, Grupo Financiero Valores (VALO) -1,7% y Grupo Financiero Galicia (GGAL) -1,1%, entre las más importantes.

Sin embargo, las acciones que mejor comportamiento tuvieron el lunes fueron las de: Transportadora de Gas del Sur (TGSU2) +1,7%, Cresud (CRES) +1,1%, y Pampa Energía (PAMP) +0,7%, entre otras. En el exterior, las acciones argentinas ADRs cerraron con precios mixtos. Edenor (EDN) fue la acción que más cayó, perdiendo -4,3%, seguida por BBVA Banco Francés (BBAR) -3,1%, Globant (GLOB) -2,6%, IRSA Propiedades Comerciales (IRCP) -2,6%, Central Puerto (CEPU) -2,4% y Grupo Financiero Galicia (GGAL) -2,3%, entre las más importantes. En tanto, Tenaris (TS) fue las que más subió (+3,3%), seguida por IRSA (IRS) +2,9%, Ternium (TX) -2,6% y Telecom Argentina (TEO) -1,1%, entre otras.

Indicadores y Noticias locales

Recaudación fiscal creció 40% real en abril (AFIP)

La recaudación de abril estuvo por encima de la inflación incrementándose 105,2% YoY y 40% real (según la AFIP), incremento se encuentra principalmente explicado por la reducida base de comparación de abril de 2020. Este sería el octavo incremento consecutivo en términos reales. Los tributos ligados al mercado interno registraron un incremento de 104,7% YoY y superior al 2,0% real comparado contra el mismo mes de 2019, destacando el IVA (+97,7% YoY). Los tributos asociados al comercio exterior registraron un aumento., donde los derechos de exportación crecieron 183,2% YoY.

Metalurgia se incrementó 24,9% YoY en marzo

Según ADIMRA, durante marzo de 2021 la actividad metalúrgica presentó un aumento de 24,9% YoY y de 0,7% MoM. De esta manera, acumula un crecimiento de 11,0% en los primeros tres meses del año. Teniendo en cuenta la fuerte contracción sufrida en marzo de 2020 de 22,5% interanual, la actividad metalúrgica se encuentra en torno a los niveles de 2019. En ese sentido, el promedio de utilización de la capacidad instalada (UCI) de marzo se ubicó en torno al 53,0%.

Compra de dólares para consumo cayó 24% YoY en marzo

De acuerdo al BCRA, las personas humanas compraron en marzo de forma neta USD 175 M, básicamente para gastos efectuados con tarjetas por consumos con proveedores no residentes (unos USD 108 M, mostrando una caída de 24% con respecto a igual mes del año anterior, en el marco de continuidad de la pandemia de COVID-19) y para atesoramiento (USD 59 M en billetes, con un descenso de 36% respecto al mes previo). Asimismo, los Inversores institucionales y otros, tanto residentes como no residentes, efectuaron compras netas en el mes por USD 96 M.

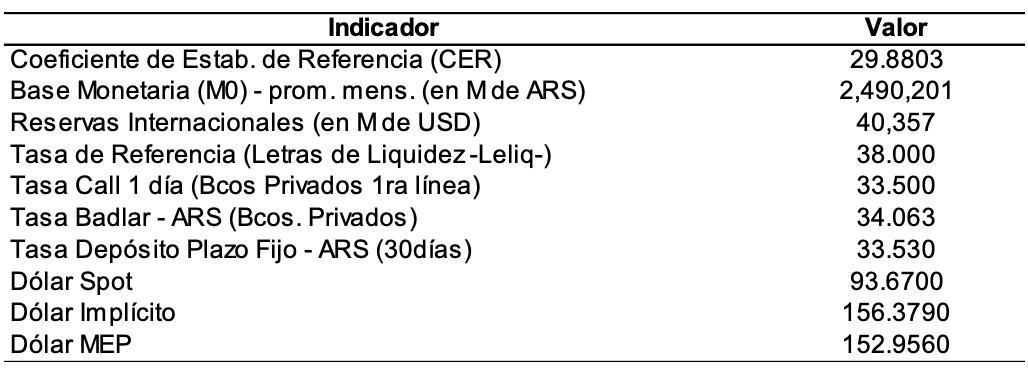

Indicadores monetarios

Las reservas internacionales se incrementaron el lunes USD 97 M y finalizaron en USD 40.360 M.

Tipo de cambio

El dólar contado con liquidación (implícito) subió en el inicio de mayo 0,4% y se ubicó en los ARS 156,24, dejando una brecha con el tipo de cambio mayorista de 66,8%. El dólar MEP (o bolsa) ascendió el lunes 0,5% a ARS 152,96, marcando un spread con el dólar oficial de 63,3%.

Por su parte, el dólar mayorista ascendió 11 centavos ayer para ubicarse en los ARS 93,67 (para la punta vendedora), en un contexto en el que el BCRA retomó su postura compradora luego de tres jornadas, al terminar con un saldo positivo de USD 110 M.

Y Ver precios de acciones, bonos, y otra info. útil en:

http://www.fundacioncapital.

Disclaimer Este documento ha sido preparado por Maxinta Valores SA. con el único propósito de informar a sus destinatarios, y para su uso exclusivamente. No constituye ni puede interpretarse como una oferta, una invitación o un consejo de Maxinta Valores SA a quienquiera que sea para comprar o vender títulos valores o cualquier otro tipo de activos comerciales o financieros. Los datos que contiene provienen de o han sido compilados a partir de fuentes que Maxinta Valores SA. cree que son confiables, pero Maxinta Valores SA no asegura que sean exactos ni completos. Maxinta Valores SA., además, sugiere que el destinatario verifique los datos contenidos en este documento usando los provenientes de otras fuentes de información y análisis. Cualquier referencia a rendimientos ya cumplidos no es necesariamente una guía para el desempeño futuro. Las opiniones que se expresan en el documento son opiniones de Maxinta Valores SA. , corresponden a la fecha de la emisión y están sujetas a modificaciones sin aviso, en vista de que las evaluaciones dependen de cambios en el contexto general o específico tenido en cuenta. Maxinta Valores SA. no acepta responsabilidad alguna por pérdidas o daños seguidos del uso de este documento por el destinatario. Maxinta Valores SA puede, dentro de los límites permitidos por la ley, participar en las compañías o invertir en los activos mencionados en el documento, proponer y realizar negocios con sus emisores o tenedores, y prestar a o solicitar de ellos cualquier tipo de servicios financieros, bursátiles o comerciales. Las inversiones en monedas extranjeras están sujetas a fluctuaciones en la tasa de cambio, y en los costos. Antes de entrar en cualquier transacción el destinatario de este documento debería considerar su conveniencia y adecuación a sus particulares circunstancias, e independientemente revisar – con consejo profesional si fuera necesario – los específicos riesgos financieros, y las consecuencias legales, crediticias, impositivas y contables del caso. Ni este documento ni sus copias o adjuntos pueden ser reproducidos sin permiso escrito Maxinta Valores SA.